На прошлой неделе в Вене состоялся ежегодный банковский форум Euromoney. На нем главы центробанков Европы и топ-менеджмент коммерческих банков обсуждали насущные проблемы. Кроме (так для нас пока далеких) вопросов секьюритизации активов, Базеля III и пересмотра модели управления текущей ликвидности подымались проблемы влияния энергетического кризиса на мировую экономику, санкции против России и условия работы на восточноевропейских рынках. Общий оптимизм по региону портили негативные прогнозы по Украине и напряжение между Россией и Турцией.

Разбавить пессимистичные взгляды на нашу страну должна была секция по Украине. И несмотря на то, что часть заявленных спикеров так и не приехала (замглавы администрации президента Дмитрий Шимкив и замминистра экономического развития и торговли Макс Нефьодов отказались от участия в последний момент), свободных мест на выступление украинских еврооптимистов практически не было.

Замглавы НБУ Владислав Рашкован, замминистра финансов Артем Шевалев, глава CitiBank Украина Стивен Фишер и глава представительства IFC в Украине Елена Волошина пытались убедить, что работать с Украиной нужно, даже невзирая на низкий темп реформ и проблемы во властных кругах. Dсе сказанное нашими чиновниками можно пересказать одним предложением: "Украина — это 40 млн человек, большинство которых смотрит в сторону Европы. Это огромный потенциальный рынок".

Однако общий настрой был не столь радужный. Во-первых, Украина была интересна либо упорным оптимистам, либо тем, кто уже ввязался и вынужден работать в нашей стране. Последних, по моей личной оценке, было больше. А во-вторых, на протяжении всей конференции обсуждался другой вопрос — уход группы UniCredit из Украины. Для большинства западных банкиров это был очень негативный сигнал. Он как бы говорил: "Вы конечно молодцы, что начали что-то там менять, но работать в украинской юридической и ментальной среде да и еще при падающей экономике мы не готовы".

Общая экономическая ситуация сложилась так, что к нормальному функционированию сектор вернется еще не скоро. А защита прав кредиторов, недобросовестность заемщиков, и, во многих случаях, недобросовестность банковских служащих, как были, так и остались основными проблемами украинского финансового рынка. И пока наш рынок рос высокими темпами (2005-2008 года), давая отличную маржу при возможности кредитовать население в валюте, европейцы были готовы закрывать глаза на существующие недостатки Украины. Однако, после 2 лет затяжного падения экономики и невнятных перспектив — интерес к нашей стране поубавился.

Кроме того, итальянцы, французы и даже поляки не умеют так работать с украинскими должниками, как это делают "Приват" или "Альфа". "Не все готовы ездить к клиентам с паяльником, чтоб вернуть долг перед банком", — не так давно мне говорил один экспат. Кроме того, коррупция внутри банковских групп — явление совсем не редкое даже после кризиса 2008-2009 годов. В таком случае иностранным банкам необходимо либо полностью на все руководящие позиции ставить экспатов (и прививать европейскую культуру ведения бизнеса), либо очень жестко контролировать деятельность украинских топ-менеджеров.

Однако и это не гарантирует успех. С первым есть проблема, описанная выше — непонимание украинского клиента-заемщика. "Чаще всего на кредитном комитете мы оцениваем не рыночную долю или прогноз по бизнесу (хотя обязательно изучаем эти данные), а смотрим насколько вероятно, что этот клиент нас может кинуть, с кем он политически связан, и какие у нас есть рычаги влияния на него", — рассказывает в неформальной обстановке один знакомый банкир. Экспатам в этом плане приходятся тяжелее — они не всегда понимают внутреннюю конъюнктуру.

Во втором случае — также есть сложности. Не всегда из Вены или Милана можно оценить добросовестность украинских подчиненных. И, скажем так, школа Укрсоцбанка всегда славилась своими кадрами. Из этого финучрежедения вышел не один опальный банкир (впоследствии заваливший не один украинский банк). Да и среди нынешних сотрудников банка есть те, чьи клиенты в 80% случаях перестают обслуживать свои долги. Говорю без всяких обвинений, просто факт: банкиры покупают себе новые квартиры, машины и яхты, заемщики перестают обслуживать долги и переписывают активы на новые юрлица, а банк несет огромные убытки. И высокопоставленный европейский менеджмент не понимает, что не так с Украиной.

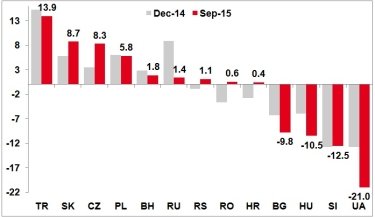

Рост валовых кредитов по группе UniCredit, в годовом выражении, %

NPL по группе UniCredit

Совсем другое дело — работа украинских или российских банков. Если ты хочешь кинуть Коломойского с Боголюбовым, Ахметова или Фридмана — ты понимаешь последствия. Бизнесмены из 90-х более опасны, чем заморские интеллигентные менеджеры.

Потому сделку UniCredit и Альфы, которая еще далека до завершения (и даже может сорваться) можно назвать победой Михаила Фридмана и поражением Украины. Со стороны выглядит так, будто итальянская группа просто сдает ключи от своей украинской дочки. А с учетом того, что по информации Delo.UA необходимую докапитализацию Укрсоцбанка в первом квартале (около 12 млрд грн) по договоренности должны сделать итальянцы — все выглядит еще печальнее: "Мы готовы доплатить, чтоб избавиться от актива". Конечно, в данной сделке все совсем не просто. Не зря, по нашей информации Петр Авен был категорически против данной оферты. Да и прописанные условия выхода из договоренностей наталкивают на мысль, что это брак по расчету.

Так, "Альфа" получает возможность заявить о себе в Европе (в России Фридмана последнее время не жалуют, а объявление о сделке и вовсе вызвала гнев власть имущих — в данной ситуации выход в Европу должен стать частью общей политики диверсификации рисков Альфа-групп). Они как бы говорят: "Смотрите кто наши партнеры, с нами можно иметь дело". И, исходя из их желания в скором времени выйти на IPO, это очень правильный шаг. Помимо этого, Фридман уверен, что сможет куда лучше сработать с проблемкой Укрсоцбанка, чем делали это итальянцы. И, пожалуй, в этом плане он прав. И пускай половина клиентов, несвязанных кредитами, покинет банк (уйдет к другим оставшимся европейцам), все равно, невзирая на потерю лояльности клиентов и бренда УниКредит, "Альфа" окажется в выигрыше.

С другой стороны, UniCredit, который год назад вывел украинскую дочку из баланса как актив на продажу, сможет отчитаться перед аудиторами. Ведь если сделка не состоится, то актив нужно будет вернуть на баланс и дорезервироваться. Переход на Базель III и так создает определенные трудности для европейских банков, нехватка капитала чувствуется всеми. А при данной сделке, все можно откатить через 3-5 лет, когда ситуация может (чисто теоретически) улучшиться. В результате все в выигрыше. Кроме Украины, которая получила еще один негативный сигнал.

"Вы думаете UniCredit одни такие? Да большая часть европейских банков готова сдать ключи от офиса в Украине. Даже не продать, а просто отдать. Они готовы фиксировать убытки в данную инвестицию, они смирились. Разве что потери для имиджа их пока останавливают", — сказал один из банкиров на форуме.

"В результате сделки мы меняем фокус с украинского рынка на российский, который также тяжело переживает кризис, но на данный момент для нас является более прогнозируемым", — сказал в завершение своего выступления Карло Вивальди, глава банковского бизнеса UniCredit в Центральной и Восточной Европе. Да, у Михаила Алексеева, предправа Уникредит Банка России с пониманием как работать с российскими заемщиками лучше, чем у его украинских коллег. Не зря он возглавляет банк уже почти 8 лет. Но выход ли это? Вряд ли. Лишь попытка временно решить проблему для итальянской группы.

В любом случае, подобные сделки — это закономерность. На рынке выживает сильнейший и тот, кто умеет быстро адаптироваться к ситуации. И пока ничего не поменяется (не только в экономическом плане, а и в целом с исполнением законов и в судебной системе), ожидать возвращения или прихода новых иностранных (европейских) структур могут лишь совсем отъявленные оптимисты. Благо, их во власти не так уж и мало.