- Категория

- Финансы

- Дата публикации

- Переключить язык

- Читати українською

Украина бьет рекорды по накоплению международных резервов. Существует ли риск и при чем здесь долги

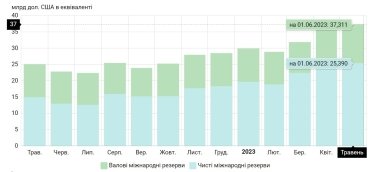

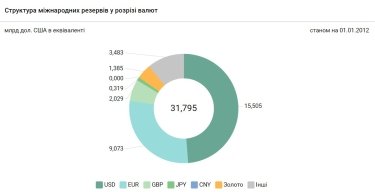

На 1 июня международные резервы Украины (золотовалютные резервы, ЗВР) выросли до рекордной отметки за последние 12 лет – $37,3 млрд. Согласно данным НБУ, произошло это благодаря западным партнерам, перечислившим в мае на валютные счета правительства в НБУ $4,3 млрд финансовой помощи В основном – долгосрочных кредитов. Delo.ua выяснило, в чем состоят риски и есть ли угроза национальной валюте.

"Значительные объемы поступлений внешней финансовой помощи в $3,249 млрд (это макрофинансовая помощь от ЕС, грант от США, ссуда от Всемирного банка) и размещение валютных ОВГЗ на сумму $1,074 млрд. Тогда как на погашение и обслуживание госдолга в валюте, включая МВФ, Украина оплатила $938 млн", – уточняет глава налогового комитета ВР Данило Гетманцев.

Объемы предоставленной финансовой помощи превысили внешние расходы правительства, выплаты по долгам и интервенции НБУ на межбанке. Это позволило регулятору нарастить ЗВР сразу на 4%. Однако у общества может возникнуть вопрос: зачем Украине брать взаймы больше, чем нужно, ведь кредиты потом придется возвращать, а вместе с ними еще и платить проценты?

Дают – бери. Отказываться не ко времени

Прежде всего заметим, что поставленный таким образом вопрос имел смысл в мирное время, когда такое поведение Правительства действительно выглядело бы нерациональным. Но сейчас, когда у Украины нет доступа к классическим инструментам управления долгом и полностью зависит от международных партнеров, рассуждать таким образом нельзя.

"Замечу, что речь идет и о почти бесплатных средствах. Конечно, мы не знаем реальных условий предоставления кредитов правительству для финансирования бюджетных расходов в период войны, но можно быть уверенными, что они максимально лояльны как по сроку возврата, так и по стоимости", – говорит в комментарии нам директор департамента казначейских операций Юнекс Банка Анна Золотько.

Не следует также забывать, что вся суть ЗВР состоит только в страховании финансовых рисков на уровне государства. Ситуация – особенно сейчас – может меняться очень динамично. Так что никто не может быть уверен, что "лишние" вчера деньги не станут дефицитным ресурсом завтра. Следовательно, формирование запаса прочности в виде ЗВР – это хорошо. А в состоянии войны вопрос происхождения этого прироста отпадает.

Зачем нужны ЗВР и что с ними делать

Для НБУ, как и любого центробанка и прямого распорядителя ЗВР, гривна является производимым им товаром. Следовательно, он ответственен за ее стоимость.

Когда в страну попадает слишком много инвалюты, спрос на национальную валюту растет, что увеличивает ее стоимость. Это не очень хорошо, ведь делает товары, производимые в стране, менее привлекательными на внешних рынках из-за удорожания. Следовательно, НБУ должен абсорбировать с рынка лишнюю инвалюту, чтобы не допустить слишком глубокой национальной ревальвации, замечает Анна Золотько.

Инвалюта попадает в страну несколькими способами: через продажу частными компаниями товаров и услуг на зарубежных рынках, частные инвестиции из-за границы, привлеченные у иностранных кредиторов ссуды правительства, переводы трудовых мигрантов. И с точки зрения НБУ нет никакой разницы, из-за которого именно канал сформировался профицит. Его задача – сбалансировать рынок.

Конечно, валюта не только попадает в экономику, но и выходит из нее. Причем теми же каналами. Люди переводят деньги за границу родственникам, импортеры закупают у иностранных компаний товары и услуги, которые затем продают внутри страны, инвестируют в бизнес за границей. Да и привлеченные у иностранцев долги в конце концов следует возвращать в валюте. И на это тоже нужна валюта.

В идеальной ситуации показатели сбалансированы или поступление валюты немного преобладает над оттоком. Но на практике это не бывает. Многочисленные сезонные факторы, локальные и глобальные кризисы, природные обстоятельства нарушают баланс даже там, где его более или менее удается достигать. И именно в таких случаях сформированная Нацбанком подушка безопасности в виде ЗВР пригодится.

Важно еще следующее: война в Украине обрушила показатели экспорта. По итогам прошлого года объемы экспорта товаров составили всего 64,9% от показателей 2021 года. Упали объемы и импорта, но не так сильно – до 75,9%. В результате только по этому каналу разница между вышедшей из страны валютой и зашедшей в нее выросла почти втрое – до $11,1 млрд.

"О поступлении инвестиций в страну в состоянии войны вообще нечего и говорить. Так же как и о привлечении ссуд на внешних рынках", - справедливо констатирует казначей Юнекс Банка.

К тому времени, когда в страну начали поступать стабильные транши финансовой помощи от союзников, от тотального обвала курса гривны и дефолтов по внешним долгам спасали именно "страховые" ЗВР. С января по июль 2022 года размер ЗВР Украины сократился более чем на четверть: с $30,9 млрд до $22,4 млрд. Без этой подушки безопасности ситуация оказалась бы катастрофической.

Из чего состоят ЗВР и оправдана ли их структура в Украине

Еще один пример практической пользы от ЗВР – рост наличного курса доллара посреди прошлого года из-за дефицита бумажных долларов и евро в Украине. Разорванные логистические цепочки остановили ввоз наличной валюты в страну: с марта по май банки не ввезли ни одной банкноты.

Отчасти ситуацию спасали "валютные туристы", но их "мощностей" не могло хватить на закрытие повышенного спроса. "Ситуацию смогли успокоить интервенции Нацбанка, проведшего несколько аукционов по продаже наличных долларов и евро из собственных хранилищ. Пока банки наладили новые способы доставки наличной валюты и насытили рынок, это позволило остановить панику", – вспоминает Золотько.

Не следует забывать, что к тому же НБУ зафиксировал официальный курс. Как подчеркивает член совета НБУ Богдан Данилишин, в условиях дефицита платежного баланса это требует расходования ЗВР на его поддержку.

"Уровень валютных резервов Украины поддерживается масштабной внешней помощью и ограничениями на вывод капитала из страны. Однако угрозу составляет повышение роста потребностей экономики в импорте и снижение экспортного потенциала страны", – предостерегает Данилишин.

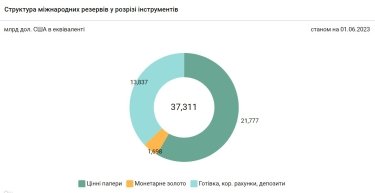

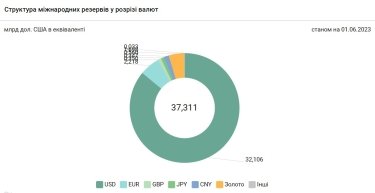

Что касается структуры ЗВР, то наличной валюты у них не так много. По официальным данным НБУ, в общей структуре золотовалютных резервов "живых" денег около 37%. Но лишь незначительная часть этих средств хранится наличными. Сколько именно – точно неизвестно. Остальные из этих денег разделены между депозитами и корсчетами за границей.

"При этом 4,5% резервов хранится в монетарном золоте (физически – в слитках). Наибольшая часть (58,4%) – в ценных бумагах. Четкую структуру самих бумаг Нацбанк не предоставляет, но уверяет, что более 90% из них имеют самые высокие рейтинги (ААА)", – обращает внимание Анна Золотько.

Ответить на то, насколько безопасна такая структура, однозначно невозможно. В спокойной ситуации столь высокий показатель денег и их эквивалентов в общей структуре ЗВР, пожалуй, был бы лишним. Деньги обесцениваются из-за инфляции и одной из задач НБУ сделать так, чтобы эти потери не влияли негативно на ЗВР.

Именно поэтому большую часть средств вкладывают в активы, которые могут приносить прибыль в виде процентов или защищенные от инфляции иным образом: суверенные облигации других государств и золото. Но в ситуации беспрецедентной неопределенности, в которую попала Украина, такая стратегия абсолютно оправдана. Ведь потребность в "живых" деньгах в любой момент может возрасти.