- Категория

- Бизнес

- Дата публикации

«Союз-Виктан» рассорил акционеров

Миноритарные акционеры «Союз-Виктана» в суде добиваются признать своих партнеров — владельцев более крупных пакетов акций — мошенниками

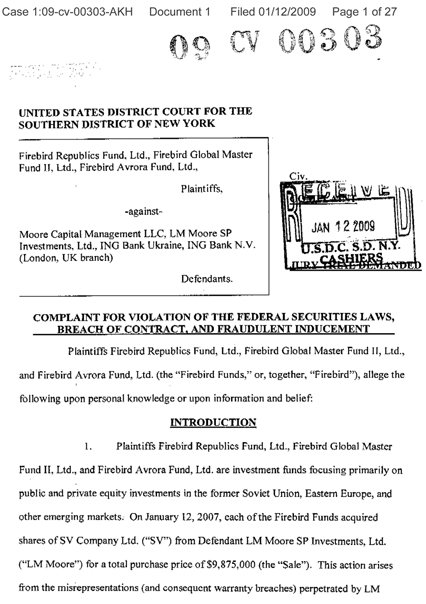

Информация о судебном разбирательстве размещена на официальном сайте Окружного суда США Южного округа Нью-Йорка. «ДЕЛУ» удалось ознакомиться с текстами этих материалов, находящихся в платном доступе.

«Мошеннические мотивы»

Как указано в исковом заявлении, группа компаний Firebird обвиняет противоположную сторону в нарушении законодательства по ценным бумагам, нарушении контракта и мошеннических мотивах. В частности юристы группы утверждают, что в 2006 году ответчики осознанно ввели их в заблуждение, предоставив необъективные данные о положении «Союз-Виктана» на рынке. Они уверяют, что с помощью дезинформации LM Moore стремилась продать как можно больший пакет акций украинской компании.

Предыстория конфликта началась в том же 2006 году, когда, как утверждается в тексте искового документа, Moore Capital Management LLC, LM Moore SP Investments, Ltd., а также ING Bank Украина и ING Bank N.V. приобрели 48% акций «Союз-Виктана» (до этого принадлежали украинскому бизнесмену Валерию Хорошковскому. — «ДЕЛО»). В частности LM Moore купила 34,51% акционерного капитала, а ING London — 6,7%. С того времени обе компании играли существенную роль в надзоре за бизнесом компании «Союз-Виктан», имея, соответственно, два и одно место в совете директоров.

По мнению Firebird, акционерам почти сразу стало ясно, что финансовое состояние «Союз-Виктана» хуже, чем предполагалось в момент покупки акций. И уже в декабре 2006 года LM Moore обратилась в службу управления капиталовложениями Firebird через ING Bank Украина с предложением купить акции «Союз-Виктана».

LM Moore и ING Bank Украина утверждали потенциальным покупателям, что «Союз-Виктан» — это рентабельная компания со значительным ростом потенциала в 2007 году. В судебных материалах дела также указано, что продавцы акций подтверждали эту информацию якобы официальными данными о прибыли в 2006 году и о прогнозах продаж в 2007-м.

Firebird утверждает, что представители LM Moore навязали ограниченный срок для принятия решения (две недели). Этого времени покупателям не хватило для независимой проверки финсостояния алкогольной компании. В результате Firebird приобрела свыше 10% акций, а через месяц узнала, что показатели украинской компании значительно хуже, чем было представлено продавцами активов. В январе 2009 года Firebird обратилась в американский суд.

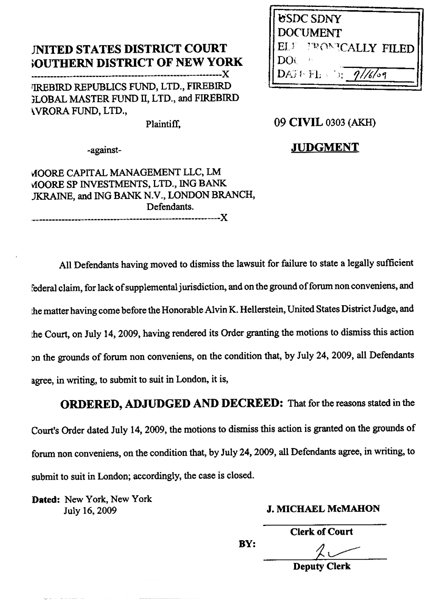

В то же время в ходе разбирательств все четыре ответчика обратились к судьям с просьбой прекратить слушания из-за «неспособности обвинения сформулировать юридически достаточное федеральное обвинение, отсутствия дополнительной юрисдикции и нецелесообразности выбора места проведения слушаний». 14 июля 2009 года слушания были остановлены. Американский суд принял решение, что по согласию сторон рассмотрение дела будет продолжено в Лондонском суде как более подходящем месте юрисдикции.

Причины конфликта

В «Союз-Виктане» «ДЕЛУ» отказали в предоставлении информации о финансовых показателях предприятия, сославшись на конфиденциальность. Вместе с тем на сайте компании опубликована реакция на информацию в СМИ о судебных разбирательствах. «Компания не обладает официальной информацией относительно возможного конфликта между американскими акционерами «Союз-Виктана», поскольку не является участником данного судебного разбирательства. В настоящий момент компания работает в обычном режиме», — сказано в сообщении пресс-службы «Союз-Виктана». При этом представитель компании заверил, что обвинение в плохом финансовом состоянии компании в 2006-2007 годах не соответствует действительности. На предприятии напомнили, что в течение 2006 года группа «Союз-Виктан» произвела 11,3 млн. дал ликероводочной продукции. Из них водки было произведено 9,4 млн. дал. Оборот компании тогда составил $580 млн. По итогам 2006 года производимые «Союз-Виктаном» торговые марки SV и Medoff вошли в топ-10 рейтинга Мирового клуба алкогольных брендов, опубликованного английским журналом Drinks Internationl. По итогам первого полугодия 2007 года «Союз-Виктан» вошел в тройку лидеров российского водочного рынка с рыночной долей 4,5%.

Один из представителей алкогольного рынка, не пожелавший назваться, предположил, что причина конфликта не в финансовых показателях. «Возможно, акционеры не достигли согласия в вопросах стратегического управления компанией либо в вопросе о консолидированной продаже своих акций, столкнувшись, как и прочие инвестфонды, с последствиями кризиса», — высказывает свое мнение собеседник. Связаться с американскими адвокатами истцов и ответчиков, чьи телефоны указаны в судебных бумагах, не удалось.

Жалоба Firebird, поданная в Окружной суд США Южного округа Нью-Йорка. Ответчиками указаны Moore Capital management, LM Moore SP Investments, а также ING Bank N.V. и ING Bank Украина

Датированный июлем документ суда Нью-Йорка, которым подтверждается, что рассмотрение дела в том же месяце переносится в Лондон, и на это есть согласие сторон

Удар по переговорам

Конфликт между акционерами может поставить компанию в невыгодное положение перед финансовыми учреждениями. Сейчас «Союз-Виктан», как и другие производители ликеро-водочных изделий, ведет переговоры с банками о возобновлении кредитования и о реструктуризации валютных задолженностей. При том что на этом рынке кредитование и так практически приостановлено.

За последнее время неоднократно звучали заявления банкиров о жесткой позиции относительно алкогольных производителей. «Финансовое состояние предприятий значительно ухудшилось», — отмечал председатель правления OTП Банка Дмитрий Зинков. По его словам, банк в настоящее время не может вести переговоры об увеличении валютного кредитования украинских предприятий, в том числе и производителей алкоголя. Этого мнения придерживается и председатель правления УкрСиббанка Сергей Наумов, который также подтвердил, что банкам в настоящее время проблематично предоставлять предприятиям оборотные средства.

«Кредитование как таковое сегодня практически отсутствует, — рассказывает о ситуации на алкогольном рынке Олег Жугин, генеральный директор ООО «Альтера групп» (производство и дистрибуция ликероводочных напитков ТМ Pulse, «Артемівська», «Білий налив»). — За год банковская ставка выросла с 15% до 30-35%, но даже на новых условиях получить кредит фактически невозможно».

Остановка кредитования отрасли происходит на фоне увеличения акцизных сборов на алкогольную продукцию. При этом существующая система оплаты акцизного сбора предполагает, что производитель должен сначала оплатить акцизный сбор, а потом реализовать продукцию с отсрочкой платежей до 90 дней.

Кредитные портфели крупнейших украинских алкогольных производителей составляют по $100-200 млн. В ассоциации алкопроизводителей утверждают, что девальвация гривни увеличила нагрузку тела кредитов более чем на 65%, а процентные выплаты выросли более чем в два раза. Между тем рентабельность производства ликеро-водочных изделий не увеличилась.