- Категория

- Бизнес

- Дата публикации

«Донецксталь» нашла общий язык с кредиторами

кредиторов завод не разглашает. Закрытой также является официальная информация об объеме долговых обязательств предприятия.

По данным, предоставленным одним из участников рынка, сумма задолженности предприятия по долгосрочным обязательствам на конец июля составила около 2,22 млрд. грн. Из них 1,77 млрд. грн. - задолженность перед банками по долгосрочным кредитам. Также около 800 млн. грн. составляет долг предприятия по внутренним облигациям.

В соответствии с достигнутым соглашением впоследствии будут подготовлены общие условия реструктуризации внешнего и внутреннего долга предприятия. Для этого уже создан координационный комитет, в состав которого вошли представители кредиторов, на которых приходятся внутренние займы предприятия.

Также по условиям соглашения, донецкое предприятие отказалось от повышения процентной ставки по внутренним облигациям, которая была сохранена на уровне 13%. По мнению Сергея Фурсы, старшего аналитика инвестиционной компании Astrum Investment Management, подобная ставка остается крайне выгодной для эмитента на внутреннем долговом рынке в Украине. «Такая же ставка, скорее всего, будет установлена и для облигаций по внешним обязательствам как в гривне, так и в валюте», - считает эксперт.

В целом, по мнению экспертов, подобное соглашение является положительным в первую очередь для предприятия. Так, благодаря договоренностям с инвесторами стала возможна реструктуризация внутренних обязательств компании на сумму 150 млн. грн., срок выкупа которых истекал уже 5 октября. К тому же предприятие получает определенное послабление от кредиторов.

Соглашение выгодно и для внешних заемщиков. На данный момент предприятие не в состоянии выплатить свои обязательства, и если кредиторы начнут требовать погашения задолженности, вероятно начало процедуры банкротства. Но в таком случае инвесторы рискуют потерять все свои средства, вложенные в «Донецксталь». «Поэтому они и идут на реструктуризацию долга», - считает Александр Мартыненко, аналитик инвестиционной компании «Тройка Диалог Украина».

Аналитики также сходятся во мнении, что с восстановлением рынка у предприятия не возникнет проблем с тем, чтобы выполнить свои долговые обязательства.

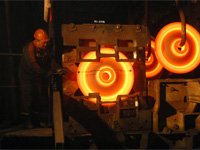

ЗАО «Донецксталь – металлургический завод», созданно на производственных мощностях ОАО «Донецкий металлургический завод». Прендпритие специализируется на производстве металлургической продукции (60% валового дохода) и торговле коксом и углем (40%). В группу «Донецксталь», помимо этого предприятия, входят также ОАО «Донецкий металлургический завод», ОАО «Ясиновский коксохимический завод», ЗАО «Макеевкокс», ОАО «Шахтоуправление Покровское» (ранее – «Красноармейская-Западная №1»).