- Категория

- Финансы

- Дата публикации

- Переключить язык

- Читати українською

Нацбанк сокращает инвестиции в ОВГЗ. Стоит ли гражданам покупать государственные ценные бумаги

В течение лета рынок ОВГЗ пережил ряд трансформаций, свидетельствующих о положительных тенденциях в экономике. Delo.ua разбиралось, в чем заключается суть изменений на рынке внутренних государственных заимствований, кто сейчас наиболее активно инвестирует в государственные долговые бумаги и стоит ли гражданам вкладывать деньги в ОВГЗ.

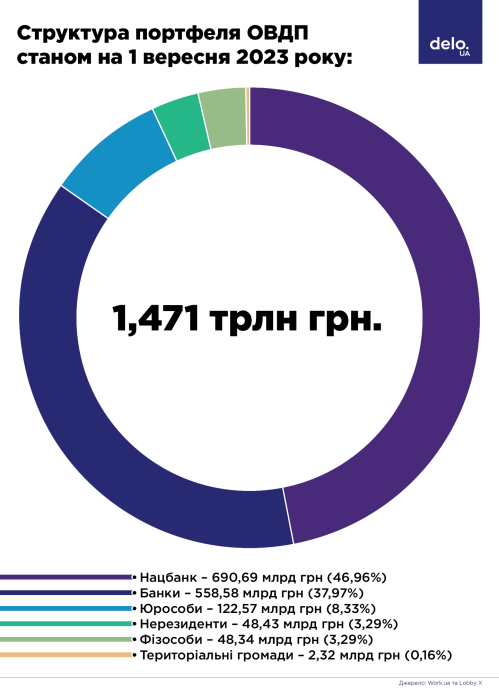

Если посмотреть на портфель облигаций внутреннего государственного займа (ОВГЗ), можно заметить несколько показательных тенденций. Первая из них – постепенное сокращение доли в облигациях Национального банка: если в начале лета НБУ имел в своем портфеле облигаций на 694,35 млрд грн (48% от всего портфеля ОВГЗ), то уже на 1 сентября – 690,69 млрд грн (46 ,95%).

На первый взгляд, сокращение совершенно несущественно и объясняется постепенным погашением бумаг. Однако в условиях сегодняшней экономической ситуации уже хорошо, что НБУ не увеличивает свой портфель ОВГЗ. От этого давно предостерегает правление регулятора и пытается этого не допускать. Это важно потому, что выкуп ОВГЗ со стороны НБУ не что иное как скрытая эмиссия гривны, а следовательно – стимул для ускорения инфляции.

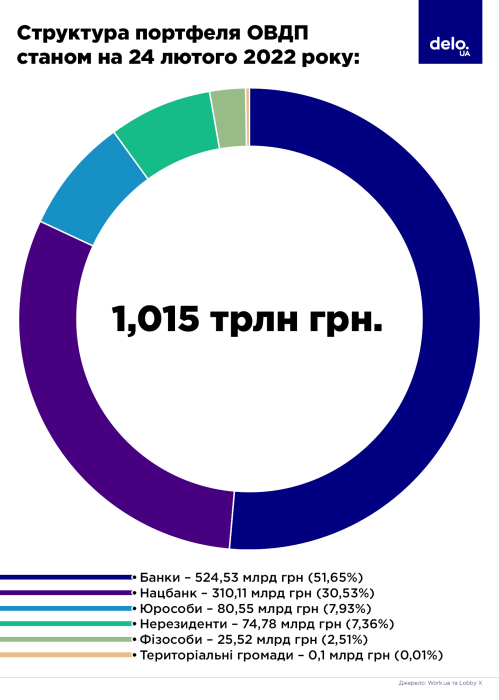

В начале широкомасштабной войны в условиях бюджетного дефицита финансирование Нацбанком государства за счет выкупа ОВГЗ было вынужденным шагом. Для сравнения: к моменту начала большой войны доля Нацбанка в общем объеме выпущенных в обращение ОВГЗ составляла 30,53% (310,11 млрд грн). Иными словами, портфель был вдвое меньше, чем сейчас. Впрочем, сегодня появились факторы, позволяющие снизить или остановить эмиссию гривны под выкуп ОВГЗ.

Международная помощь

Устойчивое финансирование госбюджета со стороны международных партнеров обеспечивает стабильность гривны. В частности, Министр финансов Сергей Марченко заявил, что Украина в течение 2024 года потребует не менее $42 млрд внешнего финансирования, то есть на том же уровне, что и в этом году. Такие потребности, среди прочего, объясняются большими затратами на сектор обороны.

Не секрет, что сегодня в Украине существуют "два бюджета". Заработанное в Украине идет на нужды войны, а международная помощь – на другие (гражданские) нужды государства. Как отмечает Сергей Марченко, за год расходы сектора безопасности и обороны превышают 1,6 трлн. грн ., хотя в государстве в течение года собирают 1,3 трлн. грн налогов в год. Этот разрыв Украина должна преодолеть сама.

Уменьшение вливаний гривны со стороны НБУ

Следует заметить сразу несколько процессов: сокращение доли НБУ в портфеле ОВГЗ, повышение Нацбанком норм обязательного резервирования для банков и разрешение банкам покупать бенчмарк-ОВГЗ, которыми они могут покрывать половину обязательных резервов. Не зря НБУ с 11 сентября дополнительно расширил перечень бенчмарк-ОВГЗ и прямо отметил, что сделал это, чтобы избежать прямого финансирования бюджета со своей стороны.

На предпоследнем аукционе Минфина 5 сентября, по итогам которого были размещены гривневые ОВГЗ более чем на 6,4 млрд грн (на 1,8 лет под 18,31% и на 3 года под 19,19%), банки инвестировали в трехлетние облигации 2 , 9 млрд грн . И это именно те бумаги, которые НБУ с 11 сентября внесет в список бенчмарк-ОВГЗ. В общей сложности с начала большой войны Минфин через ОВГЗ привлек 612 млрд грн. Иными словами, половину годового госбюджета.

Если проследить динамику с начала широкомасштабного вторжения, то на 24 февраля 2022 г. банки держали ОВГЗ на сумму 524,53 млрд грн (51,65% от общего оборота). Сегодня же этот показатель составляет 558,58 млрд. грн. (37,97%). Доля сократилась прежде всего из-за "вытеснения" Нацбанком. Но в абсолютном значении прирост банковского портфеля ОВГЗ составляет 34 млрд грн. Это деньги, которые украинские банки передали бюджету Украины.

Иностранцы увеличивают портфель ОВГЗ

В структуре держателей ОВГЗ этим летом произошла – на первый взгляд – парадоксальная ситуация: портфель иностранных инвесторов в июне даже увеличился, хотя для этого, казалось бы, нет никаких предпосылок. У Украины как эмитента ужасный рейтинг, и это не удивительно, ведь идет война. К тому же, Нацбанк установил ограничения на вывод нерезидентами средств, полученных от инвестиций в ОВГЗ.

Национальный банк разрешил с 1 апреля выводить только заработанные на облигациях проценты. При этом если в начале июня портфель иностранцев в ОВГЗ составлял 48,82 млрд грн (3,37%), то в конце – 51,7 млрд грн (3,56%). Но это не свидетельство того, что в Украину заходят новые инвесторы в ОВГЗ. Это следствие как раз ограничений НБУ, наложенных на вывод иностранцами прибыли.

"Именно потому, что нерезиденты не могут вывести деньги, они и нарастили портфель ОВГЗ. Но НБУ разрешил выводить купоны (проценты). Иностранцы получили много погашений, поэтому, не имея возможности их вывести, они их заново вкладывают в облигации", – говорит специалист. отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса.

При этом заметим, что нерезиденты вкладывают полученные от погашения средства как раз в облигации с наибольшим процентом. То есть – как правило – с самым длинным сроком погашения.

Граждане больше инвестируют в ОВГЗ. Есть ли риски при покупке государственных долговых бумаг?

На сегодняшний день доля физлиц в структуре портфеля ОВГЗ уравнялась с портфелем профессиональных иностранных инвесторов. В начале войны граждане владели ОВГЗ на сумму 25,52 млрд грн (доля в 2,51% от общего объема). Сегодня же этот показатель почти вдвое больше – 48,45 млрд грн (3,29%).

Граждане инвестируют свободные средства в ОВГЗ, потому что с одной стороны это позволяет помочь стране и ее обороноспособности на средства финансирования бюджета, с другой - сохранить сбережения и получить инвестиционный доход. Напомним, что процентный доход от ОВГЗ в отличие от процентного дохода от банковских депозитов не облагается налогом. К тому же доходность по ОВГЗ выше, чем у других долговых инструментов. Например, инвестиция в ОВГЗ с погашением через полгода может принести 18% годовых, что больше, чем на 10-15%, предлагаемых гривневым депозитом.

На это обращает внимание и преподаватель Эдинбургской бизнес-школы, финансовый эксперт Иван Компан. При инвестициях в валютные ОВГЗ по сравнению с валютными депозитами разница также есть – в среднем процентный доход по ОВГЗ составляет 4,7% против 2% по валютным депозитам. Но он справедливо обращает внимание на то, что оценивать риски инструментов следует учитывая девальвацию и инфляцию.

Что касается инфляции, то доходность по гривневым ОВГЗ формально ее превышает. Здесь в конечном счете либо ничего не заработаешь, либо получишь маловато. Что касается девальвации (при инвестиции в валютные облигации), то здесь риски существенно выше: "Не бывает такого, чтобы при высокой разнице в процентных ставках по двум валютам соотношение их стоимости сохранялось неизменным в течение длительного времени".

Как метко подчеркнул эксперт, удерживать курс можно только временно. То ли "сожжением" международных резервов, то ли ограничениями регулятора. Но рано или поздно коррекция произойдет. Если иначе: гипотетическая девальвация гривны до 44,5 грн/$ "сожжет" всю заработанную инвалюту на валютных ОВГЗ.

"С долларовыми ОВГЗ еще проще. Здесь доходность украинских державших облигаций со сроком погашения в один год составляет 4,71%, что ниже доходности годовых государственных облигаций США (трежерис, – ред.) в 5,36%, при том, что кредитный рейтинг США составляет "AA+" – вероятность дефолта на уровне 0,1%. Вот вам и доходность", – убежден эксперт.

Сергей Фурса акцентирует внимание на том, что Минфин, если предлагает на аукционах валютные ОВГЗ, то лишь для того, чтобы получить инвалюту для погашения старых валютных облигаций. "Когда наступает погашение долларовых ОВГЗ, они производят аукцион по долларовым. Когда в евро – то по евро. То же и по банкам: когда им гасят валютные ОВГЗ, они покупают новые".

Такие низкие ставки Минфина по валютным ОВГЗ обусловлены еще и тем, что стране просто не нужны заимствования в инвалюте: международная помощь поступает именно в форме иностранной валюты. Еще один риск, о котором предупреждает Иван Компан – это то, что ОВГЗ легко приобрести, но если срочно понадобятся вложенные средства, облигации придется продавать на вторичном рынке через брокера обычно с дисконтом.

И продать, и купить их можно только через коммерческий банк, имеющий статус первичного дилера, или через инвестиционную компанию. При этом следует учитывать, что банки берут за такие услуги дополнительные комиссии.

Эксперт обращает внимание, хотя это прямо не касается рисков при покупке ОВГЗ, и на коррупционные скандалы с государственными закупками в области обороны. Среди разворованных недобросовестными чиновниками денег были и те, что граждане как раз вложили в ОВГЗ. Так что если инвестор руководствуется патриотизмом и желанием помочь государству, лучше, по его мнению, сделать это через авторитетные благотворительные фонды.