- Категория

- Финансы

- Дата публикации

- Переключить язык

- Читати українською

Тот же МММ, только в профиль. Как не стать жертвой финансовых мошенников

Объем финансовых махинаций в мире за 2021 год превысил 34 млрд долл. Мошенничество эволюционирует, но финансовые пирамиды и похожие на них схемы – это по-прежнему нестареющая "классика" обмана доверчивых граждан.

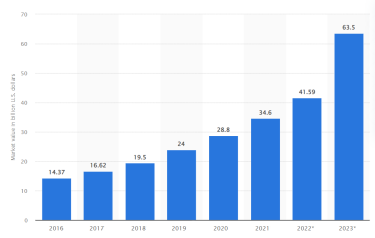

Масштабы финансового мошенничества впечатляют и объем подобных операций (их называют fraud или "фрод") растет. По оценкам Statista, сумма фрода в 2022 году достигнет 41,6 млрд долл., а в 2023 году – 63,5 млрд долл.

Эксперты связывают эту тенденцию с глобальным кризисом, который приводит к обесцениванию активов и снижению их доходности. В итоге, потребители теряют бдительность и соблазняются обещаниями быстрого заработка. Кроме того, фрод набирает обороты на фоне распространения новых схем инвестирования, таких как блокчейн и криптовалюты, а также в связи с миграцией многих финансовых услуг в онлайн (мобильный банкинг, биржевая торговля и т.д.).

Объем фрода в мире (выявленные и предотвращенные операции)

"Цифровые платформы, такие как социальные сети, услуги (например, совместное использование транспортных средств или жилья) и электронная коммерция открывают двери для мошенников", – указывает в своем обзоре экономических преступлений и мошенничества компания PwC.

По данным PwC, 40% случаев фрода связаны именно с использованием цифровых технологий и онлайн-сервисов. По данным Национальной полиции Украины, за 2021 год по зафиксированным правоохранителями случаям, киберпреступники обманули украинцев более чем на 193 млн грн.

Все новое – забытое старое

Несмотря на то, что мошенники постоянно выдумывают новые способы отъема средств у потребителей, многие псевдоинвестиционные проекты представляют собой обычные финансовые пирамиды. Их еще называют "схемами Понци" в честь Чарльза Понци, который является прародителем финансовых пирамид.

Принцип финансовой пирамиды заключается в том, что она живет исключительно за счет привлечения новых участников. Скажем, пришел в проект человек, внес условные 1000 единиц средств. Ему пообещали доход в размере 100 единиц в месяц. Но при условии, что он привлечет как минимум еще двоих человек. Каждый из вновь пришедших приводит еще по два человека. И так по цепочке. В итоге, выстраивается та самая пирамидальная структура, где нижняя "прослойка" обеспечивает заработок тем, кто находится на уровень выше.

Понятно, что ни о каких реальных инвестициях в ценные бумаги, рынок продовольствия или энергоносителей, в драгоценные металлы речь не идет. По сути, деньги берутся из воздуха, а сама пирамида существует до тех пор, пока она способна втягивать в себя новых участников.

Когда объема средств для подпитки не хватает, начинаются проблемы с выплатами вознаграждений и схема ломается. Потому что банально не за что выплачивать тот самый "доход от инвестирования".

Пирамида неизбежно обрушится, это лишь вопрос времени и того, насколько умело ее организаторы будут завлекать новых участников. Средний срок жизни финансовых пирамид колеблется от 3 до 16 лет.

Например, пирамида Понци продержалась всего год – с 1919 года по 2020 год. А вот пирамида другого известного махинатора Бернарда Мейдоффа существовала почти 40 лет – с начала 1970-х и вплоть до 2008 года. B2B Jewelry, – самая крупная финансовая пирамида в истории независимой Украины, – просуществовала чуть больше двух лет. От ее деятельности пострадало порядка 600 тыс человек, а организаторы схемы присвоили свыше 250 млн долл.

10 признаков фиктивности

Универсального рецепта, как распознать финансовые пирамиды и подобные им мошеннические структуры, не существует. Тем не менее, есть признаки, по которым можно отсеять потенциально неблагонадежные проекты.

Перечень таких маркеров собрала Национальная комиссия по ценным бумагам и фондовому рынку (НКЦБФР). Комиссия определила 10 основных признаков фиктивности инвестиционных проектов и финансовых операций.

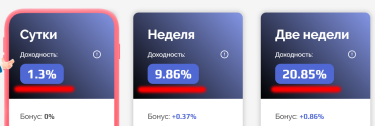

- высокая гарантированная доходность, которая может в разы превышать среднюю процентную ставку по депозитам. Некоторые проекты предлагают доходность на уровне 100% и более годовых, и при этом не раскрывают схему заработка, прикрываясь фразами в стиле "высокодоходные инвестиции", «вложения в ликвидные активы» и т.д.

- отсутствие разрешений и лицензий. Подобные проекты отсутствуют в реестрах НБУ и НКЦБФР, у них нет лицензий на банковскую деятельность, на управление активами или на торговлю ценными бумагами.

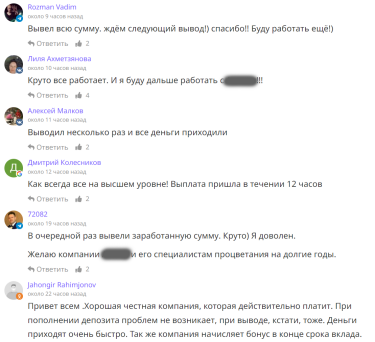

- агрессивная маркетинговая поддержка и навязчивая реклама, в том числе, с привлечением известных лиц – артистов, блогеров, – а также обилие фейковых отзывов от несуществующих клиентов.

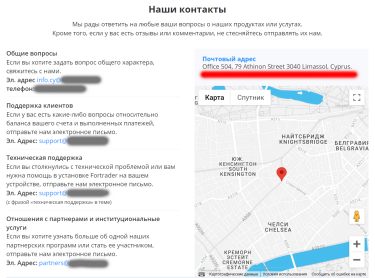

- отсутствие физических офисов и филиалов. Как правило, коммуникация с клиентом происходит только онлайн, и зачастую единственным средством связи является адрес электронной почты или форма обратной связи на сайте.

- регистрация компании за пределами страны, в которой она ведет деятельность. Как правило, это оффшорные юрисдикции, такие как Сейшельские острова, Британские Виргинские острова, Мальта и т.д.

- отсутствие аккредитации инвестора. Компанию не интересует ни финансовое состояние клиента, ни его кредитная история, ни происхождение его средств.

- руководители и бенефициары – обычно подставные лица, которые не имеют реального опыта на финансовом рынке и не несут никакой ответственности. А публичные лица, которые выступают в роли руководителей, по факту могут быть наемными актерами.

- несоблюдение формальностей по оформлению документов. Вместо физического договора, который должен быть удостоверен личной подписью инвестора или его ЭЦП, клиенту предлагают просто ознакомиться с публичной офертой на сайте.

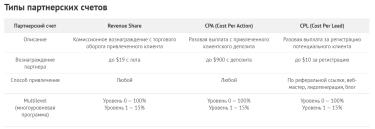

- необходимость привлекать родственников и друзей в проект как условие получение прибыли или выплаты дополнительных бонусов (реферальные программы).

- невозможность подтвердить право собственности на активы, в которые якобы инвестированы деньги клиента. Вдобавок к этому – отсутствие отчетов по операциям и их результативности (убыток либо доход).

Кстати, в помощь потенциальным инвесторам будет своеобразный реестр НКЦБФР, в который она вносит те самые сомнительные финансовые проекты. На сегодняшний день в нем находится свыше 130 компаний. Что интересно, сайты многих из них уже не функционируют. Это еще одно доказательство, насколько подобные схемы недолговечны.

Изучаем с пристрастием

Перед тем, как вкладывать куда-либо деньги, юристы советуют тщательно проверить подноготную компании, которая занимается инвестициями. Для этого следует в первую очередь собрать как можно больше информации о таком проекте, о его собственниках и руководителях.

Нужно обязательно интересоваться личностью директора, потому что именно он согласно действующему законодательству отвечает за работу компании. Важен его опыт руководящей и финансовой деятельности

Будет полезно обратиться с запросом в регуляторные органы. Напомним, что Нацбанк осуществляет надзор за банками, финансовыми компаниями, кредитными союзами, страховщиками. НКЦБФР курирует деятельность инвестиционных компаний (в том числе тех, которые управляют инвестфондами) и торговцев ценными бумагами.

Небанковские финучреждения и лица, которые имеют право предоставлять отдельные финуслуги, подлежат регистрации и лицензированию в Украине. "Если такой лицензии нет, то деятельность, которую ведет юридическое лицо, незаконная", – предупреждает Игорь Чудовский, управляющий партнер адвокатского объединения «Чудовский и партнеры».

Многое скажут о компании данные из различных реестров. В частности, из реестра юридических лиц и физлиц-предпринимателей, и единого реестра судебных решений. Отсутствие каких-либо данных о хозяйственной деятельности компании, об уплате налогов и при этом наличие судебных тяжб могут свидетельствовать о фиктивности.

Все взаимоотношения с клиентами компания обязана оформлять в договорной форме (даже если это электронный документ). Причем, в договоре должны быть прописаны все обязательства компании по выплате дивидендов (дохода) за пользование деньгами инвестора, а также ответственность за невыполнение обязательств. "Именно этот договор после подписания будет являться базовым документом, регулирующим взаимоотношения обеих сторон, и основанием для обращения в суд, если соглашение не выполняется", – объясняет Игорь Чудовский.

Что делать в случае обмана?

Тем, кто столкнулся с аферистами, нужно оперативно подавать в Нацполицию заявление о совершении преступления, которое попадает под нормы ст. 190 Уголовного кодекса (мошенничество). При этом необходимо просить признать заявителя потерпевшим, требовать начать досудебное расследование и заявить ходатайство о наложении ареста на банковские счета аферистов. Если повезет, там еще останутся деньги.

Если контрагент зарегистрирован за границей, то обращение в полицию все равно имеет смысл. Ведь Нацполиция уполномочена расследовать преступления, произошедшие в Украине, независимо от того, кто их совершил – украинцы или иностранцы.

А вот в НБУ и НКЦБФР жаловаться бесполезно. Потому что их ответ будет однозначным: мы лицензию компании "А" не выдавали, а значит, она нам не подчиняется.

Правозащитники уверяют: шансы на возврат денег все же есть. Но успех зависит от наличия у пострадавшего доказательств, что он отправлял мошенникам деньги; от того, сможет ли человек подтвердить свои взаимоотношения с преступниками (пусть это будет даже публичная оферта, а не бумажный договор) и указать реальные имена и фамилии лиц, совершавших незаконные действия. А еще важно, чтобы у мошенников были деньги или активы, которые можно взыскать.

Ну и конечно, подобные процессы – дело не одного дня. Расследование и судебные разбирательства могут затянуться на годы. "И чем продолжительнее процесс – тем меньше надежд вернуть хоть какие-то средства. Поэтому успешных кейсов по таким делам очень мало", – предупреждает Сергей Савинский.