- Тип

- Эксклюзив

- Дата публикации

Сколько зарабатывают юридические компании в Украине

"Объем юридического рынка оценить крайне сложно из-за внушительной теневой составляющей", "тот, кто ответит на этот вопрос, получит премию от Антимонопольного комитета Украины", "монетарный объем рынка я определять не берусь, поскольку для этого отсутствуют объективные/надежные/транспарентные показатели", "все уважающие себя юристы оптимизируют налоги, реальное положение дел никто не может оценить". Эти и другие не менее находчивые ответы довелось услышать от представителей правовых компаний на просьбу оценить объем рынка юридических услуг. Юридический рынок — отражение того, что происходит во всей экономике страны. Так какая она, эта лакмусовая бумага?

Рост в рынке

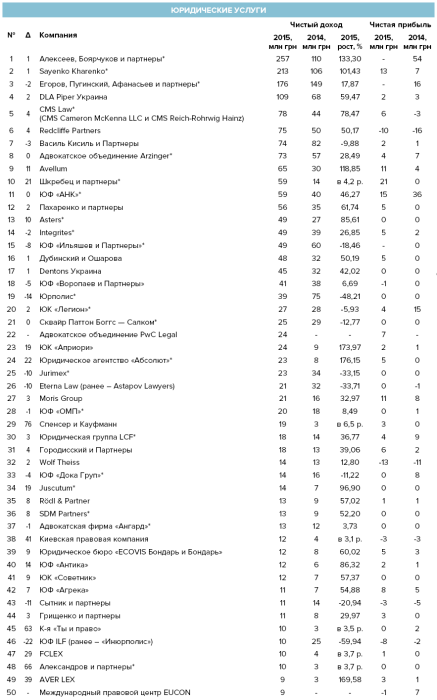

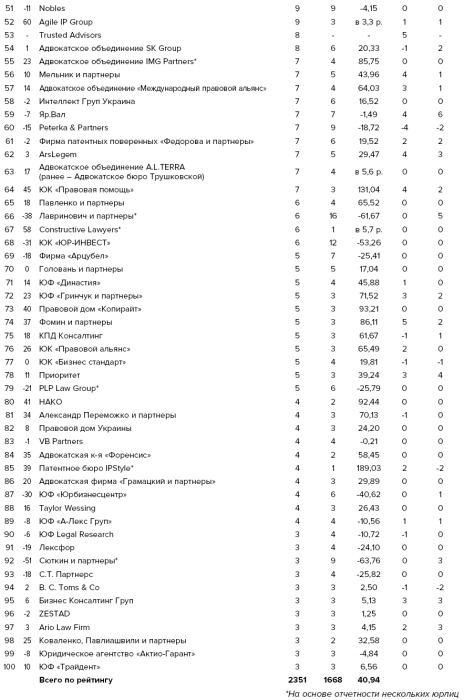

Ситуация на юридическом рынке напрямую зависит от бизнес-активности в стране, поскольку юриспруденция оказывает поддержку реальному сектору экономики и отсутствие существенных изменений в экономике страны отражается на рынке правовых услуг. Так, если до кризиса 2014 года объем всего юррынка составлял, по разным оценкам, $500-700 млн (около 12 млрд грн), то по итогам 2015-го он сжался до 5 млрд грн официальных доходов юрфирм, пишет журнал "ТОП-100. Крупнейшие компании сферы услуг".

"Реальный объем рынка оценить крайне сложно из-за значительной теневой составляющей. Даже лидеры имеют "кешевую" часть, которая увеличивается в прогрессии, если брать фирмы поменьше. Региональный рынок юридических услуг и так называемые юристы-одиночки во многом работают за наличные, соответственно, этот сегмент в общий объем рынка не попадает, а он значителен", — объясняет Александр Онищенко, управляющий партнер адвокатской компании "Правочин".

Подписывайтесь на Youtube-канал delo.uaЗа примерами далеко ходить не надо: одна из компаний рейтинга топ-100 крупнейших юридических фирм Украины декларирует доход в пять раз больше, чем следует из ее официальной налоговой отчетности. И, к сожалению, это не единичный случай. По оценкам управляющего партнера адвокатского объединения "Юскутум" Артема Афяна, около трети отрасли находится в тени.

В чем кроется основная причина ухода рынка в тень? По мнению партнера CMS Cameron McKenna Александра Мартыненко, она лежит в плоскости неурегулированности юридической профессии. "Только с последней волной законодательных изменений, связанных с судебной реформой, законодатель попытался хоть как-то упорядочить нашу профессию. Нет профессиональной ответственности, профессиональной тайны (кроме адвокатской, да и та усеченная), профессиональной страховки. Да, собственно говоря, и профессии сегодня такой нет, — недоумевает он. — Статус юриста у нас сродни статусу ветеринара или мастера железобетонных конструкций. Для меня это означает, что сегодня статуса профессии юриста (в основополагающем понимании фундамента правовой системы и гражданского общества) на самом деле не существует. Клиент работает с юристом исключительно на собственный страх и риск. Поэтому "маємо те, що маємо".

В 2016 году ситуация на рынке юридических услуг не претерпела революционных трансформаций, хотя и наблюдается незначительный рост. По словам партнера Redcliffe Partners Дмитрия Федорука, темпы роста значительно отличаются от практики к практике, однако в среднем он составил от 15% до 30% в гривневом эквиваленте. "Осмелюсь утверждать, что в этом году рынок немного подрос, примерно на 5-7% в долларовом исчислении", — солидарен с коллегой управляющий партнер Avellum Николай Стеценко.

Управляющий партнер Trusted Advisors Иван Мищенко объясняет рост рынка двумя противоположными тенденциями: с одной стороны, общим оживлением в экономике и стабилизацией курса, с другой — стабильно высоким числом банков, в которые вводится временная администрация, давлением ГФС на бизнес, а также увеличивающимся количеством банкротств.

Но даже этот незначительный рост дается рынку непросто. "Спрос на юридические услуги все больше тяготеет в сторону необходимости. Если раньше к юристам ходили, как за страховкой "на всякий случай", то сегодня превалирует спрос, подобный спросу на врача: идут тогда, когда уже без этого не обойтись", — проводит аналогию Олег Мальский, руководитель практики корпоративного права и M&A Eterna Law.

Если до кризиса 2014 года объем всего юридического рынка составлял, по разным оценкам, $500-700 млн (около 12 млрд грн), то по итогам 2015 года он сжался до 4 млрд грн официальных доходов юрфирм

Юридический рынок отражал все проблемы украинского бизнеса, как зеркало: на рынке не было сделок — у юристов простаивала практика M&A, просел рынок недвижимости — у юристов упали доходы по сопровождению сделок, иссякли иностранные инвестиции — юристы остались без работы по их оформлению. "Просела практика рынков капитала и банковского и финансового права, меньше стало работы в практике недвижимости, а на украинском рынке слияний и поглощений почти полный штиль", — отмечает старший партнер юридической фирмы Asters Армен Хачатурян.

При этом стабильным спросом, как и в прошлом году, пользуются судебная и налоговая практики, все большую популярность приобретает уголовная практика, а борьба с коррупцией прибавила работы в сфере white-collar crime (уголовные дела относительно хозяйственных и должностных преступлений). "Законодательные изменения для соответствия европейским нормам спровоцировали большой объем уголовных дел, в том числе связанных с борьбой с коррупцией. Поэтому сегодня как никогда актуальна защита данных, защита от политически мотивированных преследований, от незаконного давления на бизнес. Также остается высоким спрос на представление интересов в судебных заседаниях и в спорах с налоговыми органами", — говорит управляющий партнер адвокатского объединения Aver Lex Ольга Просянюк.

При этом неправильно будет говорить, что рынок скатился в жесткую уголовщину. "Иностранные инвесторы, преимущественно из США, Канады и Китая, активно интересуются процессом приватизации в Украине, но, учитывая неспешность процесса, говорить о значительном объеме работы в данной сфере пока не приходится", — говорит Олег Батюк, управляющий партнер Dentons. Не отстает и сфера новых технологий. "Растут околофинансовые практики fintech. Например, сопровождение проектов на блокчейн, открытие bitcoin-бирж. Также увеличивается спрос на услуги в сфере gaming/gambling", — рассказывает партнер Axon Partners Дима Гадомский.

По словам партнера Legal Marketing Solutions Татьяны Бенько, в последнее время наблюдается усиление позиций некоторых национальных узкоспециализированных фирм за счет объединения по принципу так называемых best friends networks. "Дополняя друг друга глубокой экспертизой в различных сферах юриспруденции, такие партнерские отношения имеют очевидные преимущества для клиентов, которые становятся все более требовательными к оптимальному соотношению высокого качества и приемлемой стоимости услуг, — отмечает эксперт. — Можно прогнозировать, что такой тип коллегиальных отношений независимых юридических бутиков в ближайшем будущем составит серьезную конкуренцию мегамаркетам с их традиционной практикой субподряда, оставляющей в тени реального носителя экспертизы".

Вынужденная стабильность

Серьезного перераспределения сил среди лидеров юридического рынка за последний год не произошло: на топ-10 юридических компаний по-прежнему приходится около 30% рынка. Но данная стабильность рынка лишь кажущаяся. Последний год наблюдалось перемещение ключевых юристов между юридическими фирмами или их выход из состава фирм для самостоятельной практики. Такие изменения произошли в таких компаниях, как Avellum, Baker&McKenzie, Integrites, "Лавринович и партнеры", CMS Cameron McKenna, "Марченко Даневич" и Sayenko Kharenko.

"Сегодня на рынке четко прослеживается тенденция "омоложения" топ-менеджмента компаний. Часто их принципы и бизнес-модели не совпадают с уже существующими, поэтому если такая ситуация приводит к внутренним конфликтам, то одно из решений — отделиться и создать свою компанию. И не будем забывать о смещении фокуса с полного спектра правовых услуг на конкретную специализацию, что также приводит к появлению новых игроков", — подчеркивает Ольга Просянюк.

Кроме того, несмотря на экономическую нестабильность и закрытие в последние несколько лет ряда киевских офисов международных юридических фирм (Chadbourne & Parke, Schoenherr, Gide Loyrette, Clifford Chance), Украина остается потенциально перспективной страной для ведения юридического бизнеса. Лишнее тому доказательство — открытие в Киеве в 2016 году представительства известной европейской юрфирмы Kinstellar.

Отдельно стоит отметить растущую конкуренцию юрфирмам со стороны правовых департаментов аудиторских компаний "большой четверки". Так, у трех из четырех компаний big4 (кроме Deloitte) юридическое направление выделено в отдельные компании, а PwC Legal является единственной из международных юркомпаний в Украине, которая работает в формате адвокатского объединения. "Несмотря на то, что юридический рынок Украины переживает непростые времена, относительно новые игроки в виде юридических отделов компаний "большой четверки" набирают обороты.

Прежде всего, это касается стандартных, "коммодитизированных" юридических услуг. В то же время применение нестандартных подходов в сложных мультидисциплинарных проектах остается существенным конкурентным преимуществом классических юридических фирм", — комментирует Владимир Саенко, партнер Sayenko Kharenko.

По оценкам самих аудиторов, объем предоставленных ими юридических услуг вырос за последний год на 20-25% в гривневом эквиваленте (без учета девальвационной составляющей). "Big 4 создает достаточно сильную конкуренцию классическим юридическим компаниям. У нас сильные практики в юридическом и налоговом структурировании бизнеса (в том числе с использованием иностранных холдингов), корпоративном комплаенсе, юридическом сопровождении корпоративных и бизнес-реструктуризаций, трансфертном ценообразовании и международном налоговом консультировании, сопровождении трансакций и налоговых споров", — говорит Сергей Попов, руководитель отдела налогового и юридического консультирования "KPMG Украина".

Круг клиентов юристов-аудиторов достаточно обширный — это компании и физические лица (как резиденты, так и нерезиденты) из различных отраслей. "На протяжении последних нескольких лет усиливается тренд оказания услуг частным клиентам (как их еще называют ultra: high-net-worth individuals — высокообеспеченные индивидуальные клиенты). Но и здесь формальными заказчиками нередко выступают компании из их бизнес-групп или даже бизнес-империй. "Молодые" деньги беспокоятся о развитии бизнеса, для "старых" денег важны вопросы семейного офиса, правильного управления бизнесом и личными активами, наследования и правопреемства, благотворительности. Здесь нужен особый инструментарий, который мы и предлагаем клиентам", — рассказывает Альберт Сыч, партнер, руководитель юридической практики EY в Украине.

Кроме того, в последние два года среди клиентов возросло количество государственных учреждений и международных финансовых институций, которым юристы-аудиторы предоставляют услуги, связанные с реформированием законодательства или госинституций.

На топ-10 юридических компаний по-прежнему приходится около 30% рынка

Наиболее острая конкуренция между юристами-аудиторами и классическими юрфирмами наблюдается в таких практиках, как корпоративное право, судебные споры, земельное право и недвижимость, банковское и финансовое право, интеллектуальная собственность. "Нашими основными конкурентами выступают крупные украинские и международные юрфирмы со штатом свыше 25 юристов, которые могут обеспечить выполнение широкого спектра услуг либо в силу своей специализации занимают доминирующее положение в отдельно взятой практике", — детализирует Алексей Катасонов, глава PwC Legal.

Основным преимуществом аудиторов на юридическом рынке является возможность предложить комплексное решение (продукт), которое охватывает все аспекты проекта: право, налоги, финансы, бухгалтерию, оценку, форензик. Также они опережают многие юридические компании благодаря международной сети офисов.

На линии огня

Кризис вынуждает юристов вести настоящую войну за клиента. "В нынешнем году многие юридические компании ужесточили борьбу за клиента. А поскольку платежеспособных клиентов становится меньше, многие участники рынка вынуждены демпинговать", — констатирует Роман Марченко, старший партнер юридической фирмы "Ильяшев и Партнеры". При выборе юридического партнера не последним вопросом является стоимость юридических услуг — в этом солидарны все участники рынка.

И, к сожалению, все чаще оружием в этой войне становится демпинг — на него жалуется каждый второй участник рынка. "Мы с сожалением констатируем факты поведения участников рынка, демпингующих для получения любой работы, даже той, которую потом нет возможности реализовать в рамках доступных ресурсов и бюджета. Подобные случаи подрывают доверие клиентов к украинскому рынку юруслуг в целом", — сетует Алексей Катасонов. На подобные факты указывает и партнер Redcliffe Partners. "Демпинг и недобросовестная конкуренция в краткосрочной перспективе ведут к снижению цены на рынке, однако в долгосрочной перспективе разделят рынок в глазах клиентов на "добросовестные" юридические фирмы и "недобросовестные", — отмечает Дмитрий Федорук. — Предлагая юридическую услугу стоимостью 720 грн в час, как в ситуации с недавним тендером НБУ, которая громко и публично обсуждалась, провайдер будет вынужден снизить себестоимость до минимума. Вполне возможно, что опытные юристы будут задействованы в предоставлении такой услуги не более чем на 5%. Если предположить, что клиент действительно ожидает получить консультацию надлежащего уровня, такая цена является экономически необоснованной".

"К глубокому сожалению всех участников рынка, жесткая конкурентная борьба за клиента привела не только к ценовому демпингу. Девальвация этических стандартов в работе все больше тревожит клиентов юридических фирм. Участившиеся иски к клиентам, игнорирование конфликта интересов, снижение профстандартов — наиболее повторяющиеся примеры такой девальвации. Поможет ли адвокатская монополия в наведении порядка на рынке — покажет время. Стратегически рынок все равно ответит перераспределением клиентской базы в сторону системных, прозрачных и этичных отношений", — отмечает консультант по вопросам стратегии и развития Ирина Никитина.

Вместе с тем стоит признать, что кризис сделал ценообразование юридических услуг

прозрачнее. "Украинский юридический бизнес модифицировал свои гонорарные политики и уже приспособился к более гибкому ценообразованию. Все больше и больше клиентов настаивают на фиксации суммы гонорара за юридические услуги, — указывает Армен Хачатурян. — В Asters мы подробно и содержательно объясняем клиентам, что, как, где и зачем будет сделано, сколько по нашим подсчетам это должно стоить и почему. А дальше начинается диалог с клиентом, который чаще всего приводит к взаимоприемлемому результату".

Кроме того, меняются как источники дохода юрфирм, так и методы заработка. "Год от года стоимость юридических услуг снижается. И это связано, скорее, не с кризисом, а с тем, что отрасли права превращаются в black-letter law, т.е. правоприменительная практика "устаканивается" и консультации становятся все более однотипными. К тому же Google и интернет делают доступ к профессиональным консультациям все проще.

Украинский юридический бизнес модифицировал свои гонорарные политики и уже приспособился к более гибкому ценообразованию

Появляются сервисы, на которых можно купить качественные шаблоны договоров. В Украине пока нет таких сервисов, но они есть в Европе и США", — констатирует Дима Гадомский. Такая технологизация сферы права, по словам управляющего партнера "Василь Кисиль и Партнеры" Андрея Стельмащука, приводит к тому, что простые, стандартизированные услуги все больше падают в цене. "20 лет назад партнеры юрфирм неплохо зарабатывали на том, что регистрировали ОАО и продавали их за несколько тысяч долларов США. Сейчас подобная услуга стоит несколько тысяч гривен в лучшем случае. 10 лет назад юристы за $50-100 тыс. продавали due diligence, а сейчас за такие услуги платят максимум $15 тыс., — рассказывает управляющий партнер "Василь Кисиль и Партнеры". — Это приведет к разделению юристов на два типа — тех, кто предоставлет дешевые стандартизированные услуги, но в больших объемах, и это будут, скорее всего, большие фирмы (так называемые мегамаркеты), и тех, кто предоставляет услуги rocket science — высокоинтеллектуальные, индивидуальные решения нетривиальных задач".

Кто же готов платить за юридические услуги? На рынке наблюдается парадоксальная ситуация: ввиду того, что украинские клиенты уходят, доля иностранных все еще превалирует, хотя и они сократили объемы заказов. "Когда некоторые иностранные клиенты ушли с рынка, их место заняли иностранные кредиторы и держатели еврооблигаций", — обрисовывает ситуацию Олег Мальский. Новые же украинские клиенты приходят из самых живых сфер экономики: энергетики, IT-сектора, агрорынка, инфраструктуры и фармацевтики.

Бой с тенью

Если говорить о будущем, то в 2017 году на юридический рынок, прежде всего, окажут влияние судебная реформа, преобразования в структуре и принципах функционирования судебной власти, а также введение "адвокатской монополии" — представлять интересы в судах смогут только юристы, сдавшие квалификационный экзамен и имеющие свидетельство на адвокатскую деятельность. Несмотря на неоднозначную оценку юридическим сообществом монополии адвокатуры, представители судов хозяйственной юрисдикции являются ее активными сторонниками.

"Поскольку адвокатура является неотъемлемой частью судебной власти, суды заинтересованы в высоком профессионализме адвокатов, что, надеемся, будет обеспечиваться прохождением специальной процедуры квалификационного оценивания, дальнейшим регулярным обучением и повышением квалификации, четко установленным порядком привлечения к дисциплинарной ответственности и наличием регламентированной структуры в адвокатских объединениях, — отмечает Наталья Морщагина, председатель Одесского апелляционного хозяйственного суда. — На наш взгляд, именно эти факторы являются гарантией качества предоставляемых правовых услуг, что, несомненно, повысит эффективность института правовой защиты". Кроме того, в 2017 году на конкурсной основе будет сформирован новый состав Верховного суда, в который впервые смогут попасть практикующие адвокаты, не имеющие судейского стажа.

Без сомнения, рынок юридических услуг не обойдут стороной и изменения в законодательной сфере. "Задекларированный правительством курс на дерегулирование экономики должен упростить ведение бизнеса в стране, что само по себе приведет к уменьшению объемов работы для юристов. Но на самом деле частые и не всегда последовательные изменения в краткосрочной перспективе только усложняют жизнь для представителей бизнеса, вынуждая их привлекать внешних юридических советников для решения тех или иных задач", — рассказывает Армен Хачатурян.

Стоит ли ждать выхода юридического рынка "в свет"? Этот вопрос многократно поднимается самим юридическим сообществом, а юридические фирмы, которые 100% compliant, называют действия своих коллег по цеху недобросовестной конкуренцией, которая позволяет им снизить себестоимость предоставления услуги путем налоговой оптимизации и "серой" заработной платы. "Изменить положение дел могут несколько стимулов, — уверен Дмитрий Федорук. — Во-первых, позиция наемных юристов. Ведь те украинские юридические фирмы, которые вышли из тени в 2007-2010 гг., сделали это в первую очередь под давлением своих же сотрудников, которые начали переходить к иностранным конкурентам".

Андрей Стельмащук указывает на еще один важный фактор — позиция клиентов. Иными словами, как только клиенты перестанут давать работу фирмам, работающим "в серую", ситуация изменится. "Большие международные и многие крупные украинские компании декларируют, что для их подрядчиков недопустимо использовать подходы и методы, которые не отвечают требованиям compliance. Но если бы это действительно было так, то все заказы на юридические услуги получали бы 5-10 фирм на рынке, не больше", — с горечью констатирует он.

Не последнюю роль в выходе рынка из тени должно сыграть государство. "Главное — не создавать еще один налоговый орган и позволить уже существующим выполнять свои прямые обязанности, а не заниматься "вытягиванием" ресурсов из бизнеса, — акцентирует внимание Сергей Свириба, управляющий партнер ЕПАП Украина. — Налоговая нагрузка невероятно высока: на те средства, которые идут на уплату налогов, компания может жить еще год. Выходом из такой ситуации видится только снижение налоговой нагрузки и кропотливая работа над соблюдением налогового законодательства. Однако считаю, что даже такая нагрузка не может служить оправданием, особенно в тяжелый период для страны, где мы все живем и зарабатываем".