- Категория

- Агро

- Дата публикации

- Переключить язык

- Читати українською

Сахарозаводчики делят экспортный рынок стоимостью $158 млн. Кто выиграет?

Производители сахара ведут переговоры о разделе квоты на беспошлинный экспорт в Евросоюз своей продукции. Об этом Delo.ua рассказали сами производители сахара и в профильной ассоциации "Укрцукор". Рынок ЕС является премиальным для них — цены на нем могут быть до 15% выше мировых. Учитывая ожидаемую годовую квоту в 262,6 тыс. тонн в 2025 году и средние биржевые котировки $603/тонна, речь идет о рынке емкостью орентировочно $158 млн. Разбираемся, какие мотивы инициаторов, как могут быть разделены объемы, кто выиграет или проигрывает благодаря распределению квот.

Украина производит гораздо больше сахара, чем потребляет. Потребность внутреннего рынка — 0,95 млн. тонн, а производство должно достичь 1,55 млн. тонн, согласно данным первого заместителя министра агрополитики Тараса Высоцкого. Кроме этого, есть еще 0,416 млн. тонн имеющихся переходных остатков. Излишки, а это около 1 млн. тонн сахара, могут пойти на экспорт. Из них на рынок Европы можно продать без пошлины около 26% этого объема.

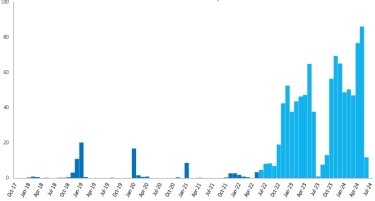

В рамках Соглашения об ассоциации с ЕС Украина может экспортировать в страны Евросоюза определенное количество сельхозпродукции по нулевой таможенной ставке. Однако квота на беспошлинные поставки обычно намного меньше количества товара, которое готовы поставлять украинские производители. Поэтому годовую квоту иногда "закрывают" за несколько дней. К примеру, в 2019 году украинский бизнес экспортировал разрешенные на ввоз без пошлины 20,1 тыс. тонн сахара всего за три дня.

В 2025 году Украина, скорее всего, сможет экспортировать по квоте 262,6 тыс. тонн сахара, как и в 2024 году. Со средней ценой сахара на лондонской фьючерсной бирже LIFFE за первое полугодие 2024 года, которая составила $603/тонна, этот объем будет стоить $158 млн. Но финальные показатели могут изменяться — цены могут упасть из-за хороших погодных условий в основных регионах производства сахара или увеличения мировых запасов

Из-за высоких темпов экспорта в 2024 году украинский бизнес исчерпал существующую квоту уже в мае, поэтому ЕС остановил поставки сахара из Украины до конца года. Аналогичные меры торможения торговли могут быть применены и в 2025 году, если в период с 1 января по 5 июня объем украинского экспорта превысит 5/12 установленной на 2024 год квоты, или 109 тыс. тонн. Поскольку сахарозаводчики до конца года лишены права экспортировать продукцию в ЕС, отрасль уже сейчас готовит инструменты саморегуляции.

Именно этим и мотивируют идею раздела квот большинство опрошенных Delo.ua представителей отрасли, а также профильная ассоциация "Укрцукор". Они настаивают, что распределение квот сделает экспорт цикличным и регулярным на период всего действия квоты.

Кто выиграет и кто проиграет от внедрения инициативы

В этой борьбе за премиальный европейский рынок есть несколько участников – агрохолдинги, владеющие заводами по производству сахара, маленькие производители и трейдеры. Агрохолдингам такая договоренность выгодна. Генеральный директор "Укрпроминвест-Агро" (официальный бенефициар — Алексей Порошенко, сын бывшего президента Петра Порошенко) Роман Огородов недавно заявил, что его компания хотела бы получить право экспортировать около 19 тыс. тонн сахара. Это примерно 17% от будущей квоты в 109 тыс. тонн, что соответствует ее доле в украинском производстве за 2023 год. Этой компании принадлежат два сахарных завода в Винницкой области.

Какая доля в производстве — такая и в экспорте. Именно такой принцип разделения квот сейчас обсуждается — об этом Delo.ua подтвердили другие участники рынка и профильная ассоциация "Укрцукор". Но так не было в 2023 году. Некоторые небольшие компании в прошлом году экспортировали более половины сахара, который они произвели. Продавали в Европу раньше и фермеры, производившие сахар из своего сырья на давальческих условиях, и трейдинговые компании. Доля участников рынка без собственного производства сейчас оценивается в 22% всего экспорта.

Агрохолдинг Cygnet, владеющий сахарным заводом в Житомирской области (конечный бенефициар — британка Финч Рохини), один из тех небольших производителей, которые экспортируют львиную долю своего сахара. Эта компания тоже поддерживает предложенное распределение квот, рассказала его коммерческий директор Наталья Богданович .

"Остается вопрос, будут ли все производители стремиться экспортировать в ЕС, и будет ли в каждом сезоне этот рынок привлекательным для украинского сахара? Пока непонятно, кто и каким образом должен заполнить эту квоту в годы, когда сахар выгоднее продавать в Украине", — уточняет собеседница издания.

В холдинге "Астарта", которому принадлежит шесть сахарных заводов, пока не комментируют вопрос о возможном распределении квот.

Если квоты будут распределены по доле производства, это станет проблемой для маленьких производителей. Но трейдеры, лишенные возможности экспортировать сахар, будут зарабатывать на другой продукции. Обычно трейдеры поставляют заграницу украинский сахар ситуативно, только когда складывается выгодная ценовая конъюнктура, рассказали в трейдинговой компании GoldExim, которая специализируется на реализации зерна, подсолнечного масла и нишевых бобовых культур. Так, например, в 2020 году, когда небольшую квоту в ЕС на 20,7 тыс. тонн "закрыли" только в ноябре, против трех дней годом ранее. В следующем году трейдер пока не планирует выходить на рынок сахара в ЕС, поскольку прошлогоднее введение квот осложнило для них работу.

Пока что идея распределения квоты между производителями является лишь желаемым сценарием для части сахарозаводчики. Они продолжают консультации внутри отрасли, но еще не подавали ходатайство в Минагрополитики или Кабмин, к полномочиям которых относятся эти вопросы.

Перспектива распределения квот пока удовлетворяет опрошенных изданием участников сахарного рынка. Не исключено, что разногласия появятся позже на этапе уточнения деталей сделки. Но та обсуждаемая сейчас схема распределения беспошлинной квоты ЕС ставит трейдеров и потенциальных новых участников рынка в невыгодное положение, так как они не получат гарантированную часть в общей квоте. Они смогут экспортировать сахар в ЕС, только если производители своевременно не используют свои квоты. С другой стороны, такой механизм распределения сможет обеспечить прогнозируемый режим поставки украинского сахара в Евросоюз.