- Категория

- Финансы

- Дата публикации

- Переключить язык

- Читати українською

Спрос на страхование и кредиты финкомпаний падает, а игроки уходят с рынка. НБУ оценил ситуацию в небанковском финансовом секторе

Сектор небанковских финуслуг сокращается. Спрос на страхование и на микрокредиты падает. Поэтому, чтобы не допустить серьезных проблем на этом рынке, Нацбанк намерен возобновить его полноценное регулирование.

Дослідження, як компанії інвестують в освіту в Україні під час війни: чесно, системно, з вірою в Україну на роки вперед!

Национальный банк обнародовал данные о работе небанковского финансового рынка за 1 квартал 2022 года. В обзор вошли страховые компании, микрофинансовые организации, которые занимаются выдачей "быстрых" кредитов, ломбарды, кредитные союзы. Поскольку перечисленные финансовые учреждения отчитываются о своей работе не так оперативно, как банки, НБУ публикует аналитику с опозданием. Тем не менее, даже первый квартал отражает влияние войны на этот сегмент финрынка.

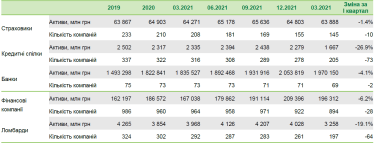

Их становится все меньше

"Значительное количество участников рынка вынужденно приостановило или сократило свою деятельность из-за реализации операционных рисков. Кроме того, существенно снизился спрос на основные финансовые услуги", – пишет в своем отчете Нацбанк.

По данным НБУ, с 24 февраля на рынке небанковских услуг не появилось ни одного нового игрока. Для сравнения, в период с 1 января по 23 февраля Нацбанк внес в реестр небанковских финучреждений 25 структур. Всего за 1 квартал упомянутый реестр похудел на 175 компаний.

Эти учреждения уже не имели действующих лицензий и преимущественно были зарегистрированы на временно неподконтрольной Украине территории Донецкой и Луганской областей, а также в Крыму.

"Учитывая уменьшение количества участников рынка, снизился объем активов у всех категорий небанковских финучреждений (НБФУ). Часть НБФУ в общих активах финсектора, надзор за которым осуществляет НБУ, упала с 12% до 11%", – уточняет Нацбанк.

Активы финансовых структур, за которыми осуществляет надзор НБУ, и их количество

Страховщикам сложно, но они не сдаются

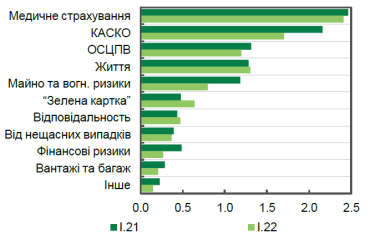

Страховые компании вошли в кризис с приличным запасом платежеспособности. Поэтому первые месяцы военного положения для страховщиков не стали катастрофой. Активы компаний, которые занимаются рисковым страхованием (автомобилей, недвижимости, здоровья и т.д.), за 1 квартал не сократились. При этом объем платежей, которые страховщики получают от клиентов, уменьшился на 14% в годовом измерении, страховые выплаты упали на 22%.

Фундаментом рынка по-прежнему остаются автомобильное страхование (КАСКО) и медстрахование. Хотя по этим двум видам объем полученных премий просел на 21% и 2% соответственно. Зато НБУ отмечает рост платежей по полисам "Зеленой карты" (международный аналог «автогражданки») почти на 34%, связывая эту тенденцию с массовым выездом украинских беженцев за рубеж. На 9% вырос объем премий по страхованию ответственности (кроме автогражданской).

Сравнение страховых платежей по видам страхования (1 квартал 2022 года к 1 кварталу 2021 года), млрд грн

Сектор страхования жизни показал себя еще более выносливым. Активы лайфовых страховщиков за 1 квартал по сравнению с аналогичным периодом 2021 года увеличились на 1,1%, а объем полученных премий подрос в годовом исчислении на 1,6%. Рынок страхования жизни интертный. Клиенты заключают накопительные договора на 10-15-20 лет и больше. А условия их досрочного расторжения невыгодные. Поэтому многие страхователи продолжают платить по договорам и дальше. Хотя полная картина с оттоком клиентов (если это действительно происходит) будет понятна ближе к концу 2022 года.

Весь страховой сектор остается пока что прибыльным. За 1 квартал 2022 года рисковые страховые компании заработали 0,9 млрд грн., лайфовые – 0,1 млрд грн. "Финансовый результат рисковых страховщиков превзошел значение за соответствующий период 2021 года, несмотря на почти неизменные показатели операционной эффективности. Этому способствовало заметное уменьшение прочих затрат. Прибыль страховщиков жизни увеличилась незначительно, а рентабельность активов осталась на прошлогоднем уровне", – сказано в отчете Нацбанка.

Компании невидимки

А вот рынок кредитных союзов, финансовых компаний и ломбардов не может похвастаться такой стойкостью. За 1 квартал Нацбанк вывел с рынка 73 кредитных союза, 64 ломбарда и 28 финкомпаний.

НБУ отмечает, что у перечисленных финансовых учреждений плохая дисциплина по подаче отчетности, что усложняет проведение оценки их деятельности. Например, если перед Нацбанком добросовестно отчитываются почти 92% страховых компаний, то в остальных сегментах небанковского финрынка доля отчитавшихся в среднем не доходит даже до 70%. То есть, где-то треть игроков просто выпала из поля зрения регулятора.

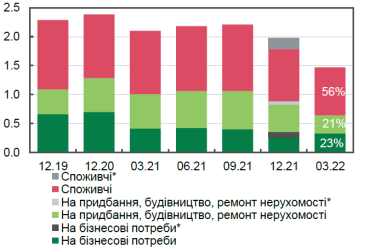

Активы кредитных союзов, которые подали отчетность в НБУ, за 1 квартал сократились на 4%, а объем новых выданных ими кредитов уменьшился в полтора раза год к году. При этом, рост доли просроченной задолженности Нацбанк не зафиксировал. "Но сегодня этот показатель не в полной мере отражает ожидаемые потери от кредитного риска вследствие текущего кризиса. Оценка качества портфеля и признание потерь будет происходить со временем", – констатирует НБУ.

Произошло сокращение объемов депозитов и дополнительных паевых взносов в кредитных союзах (за счет них формируется паевой капитал) – на 5% и 11% соответственно. Впрочем, отток средств мог быть более существенным. Но его сдерживают введенные Нацбанком ограничения на досрочную выплату вкладов, и запрет на возврат дополнительных паевых взносов связанным лицам.

Объем полученной кредитными союзами прибыли тоже снизился, на 20% по сравнению с 1 кварталом 2021 года. Это произошло в том числе из-за роста расходов кредитных союзов на формирование резервов.

Структура кредитного портфеля кредитных союзов

Быстрые кредиты никому не нужны

Активы ломбардов и финансовых компаний за 1 квартал сократились. На 19% и на 6% соответственно. В то же время, активы финкомпаний все еще достигают почти 200 млрд грн. Это в разы больше, чем у всех остальных представителей небанковского финсектора вместе взятых.

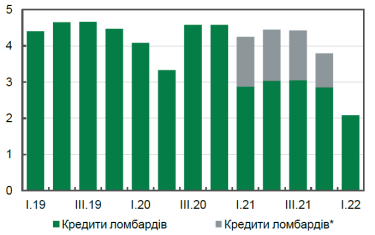

Упали и объемы кредитования. Ломбарды выдали за 1 квартал 2022 года 2,1 млрд грн кредитов. Это на 28% меньше, чем в 1 и 4 кварталах 2021 года. Сумма кредитов, выданных микрофинансовыми организациями за январь-март 2022 года составила около 18,3 млрд грн, что почти вдвое меньше по сравнению с 4-м кварталом 2021 года.

Кредиты, выданные ломбардами, млрд грн

И ломбарды, и финкомпании пострадали от падения спроса на свои услуги со стороны населения. Delo.ua уже писало о том, что многие компании по выдаче быстрых кредитов с началом войны были вынуждены заморозить свою деятельность. А в виду отсутствия нормального риск-менеджмента доля проблемных займов в портфелях финкомпаний достигла 80%.

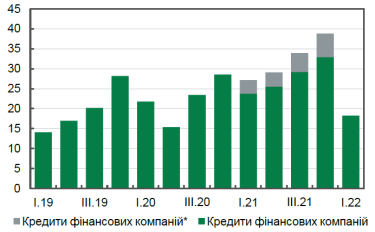

Кредиты, выданные финкомпаниями, млрд грн

У ломбардов похожая ситуация. Потенциальных клиентов (в том числе, из-за миграции за рубеж) стало гораздо меньше. Кроме того, граждане не рискуют закладывать в ломбарды свое имущество, так как не уверены, что смогут потом выкупить его обратно либо же рассчитаться по кредиту.

В итоге, как резюмирует НБУ, и финансовые компании, и ломбарды закрыли первую четверть 2022 года с убытком.

Жесткий надзор за рынком возвращается

Нацбанк признает, что небанковскому сектору выживать в сложившихся условиях будет сложно. Хотя бы потому, что у него нет такого запаса прочности, как у банков. Для постепенного возобновления активности участникам небанковского финрынка придется перестроить свою деятельность под реалии военного времени. Уделять внимание физической безопасности персонала и клиентов, перевести свои услуги (насколько это возможно) в онлайн, обеспечив при этом круглосуточную клиентскую поддержку.

"Кредиторам следует должным образом отражать качество кредитного портфеля, своевременно проводить реструктуризацию для заемщиков, подвергшихся негативному влиянию войны. Страховщикам же важно пересмотреть методику оценки рисков и резервов, провести ревизию тарифов и плановых показателей деятельности", – озвучивает свои рекомендации Нацбанк.

Также регулятор рекомендует всем без исключения финучреждениям оптимизировать расходы, прежде всего – административные (на офисы, на персонал – ред.). Потому что главная задача – сохранить устойчивость и выполнять обязательства перед клиентами.

Кстати, НБУ пообещал, что будет постепенно возобновлять применение временно приостановленных регуляторных требований. Еще в марте Нацбанк заявил, что не будет применять меры воздействия к небанковским финансовым учреждениям за несвоевременное предоставление отчетности и за несоблюдение требований к собственному капиталу. Но теперь НБУ хочет вернуться к обеспечению полноценного надзора за рынком, чтобы не допустить его дестабилизации.