- Тип

- Эксклюзив

- Категория

- Экономика

- Дата публикации

Как Украина будет погашать свои долги в 2019, и что будет в случае провала

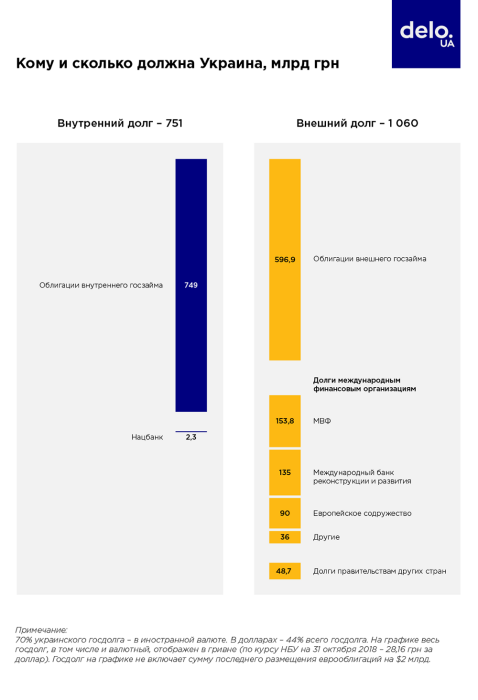

Украина прошла первый год больших выплат по государственному долгу. Страна выплатила почти 350 млрд грн или больше $12 млрд в эквиваленте. Это намного больше, чем в предыдущие годы.

В 2019 году ситуация будет еще сложнее: общая сумма к выплате почти такая же. Но разница в том, что существенно вырастет доля внешнего долга, который нужно возвращать в валюте. Долг придется рефинансировать, то есть нужно будет взять новый заем, чтобы погасить старый. И вопрос в том, удастся ли Украине привлечь необходимую сумму в валюте, да еще и в очень сжатые сроки. Особенно, с учетом того, что в марте пройдут президентские выборы, а в октябре — парламентские, и стоит готовиться к популистским решениям по социальным выплатам.

Проблемы 2018

В этом году Украина должна была выплатить по госдолгу чуть больше 350 млрд грн или около $12 млрд по текущему курсу Национального банка. Из них почти 70% — это выплаты по внутреннему долгу.

Долги Украина платит по принципу рефинансирования. То есть берет новые займы, чтобы погасить старые. За счет денег из госбюджета погашаются только проценты по долгам. Основная сумма долга рефинансируется.

Рефинансировать внутренний долг достаточно легко, Минфин просто выпускает новые облигации внутреннего займа и продает их, в основном украинским банкам. Рефинансировать же внешний долг намного сложнее.

Даже при том, что в 2018 году внешний долг в структуре выплат занимал лишь треть, у Украины все равно возникли некоторые проблемы.

В первом полугодии для финансирования долга Минфин запланировал привлечь 139 млрд грн, из них 60% на внутреннем рынке, а остальные 40% — на внешнем. В результате же удалось привлечь средства только на внутреннем рынке.

Ситуация не была суперкритической, ведь в первом полугодии по внешнему долгу нужно было выплатить лишь 24 млрд грн. Основная сумма выплат приходилась на второе полугодие. Но поскольку Украина не получила транш МВФ, а из-за этого и финансовую помощь от Евросоюза вместе с гарантиями от Всемирного банка, Минфину пришлось экстренно выходить на внешний рынок и брать сравнительно дорогой заем — $750 млн под 9% годовых (к примеру МВФ выдал Украине транши под 3% годовых, а под гарантии США Украина размещала еврооблигации под 1,5%).

Еще одна особенность 2018 года — высокие ставки как по внутренним, так и по внешним новым займам, которые нужны для рефинансирования старых долгов.

Кроме уже упомянутых $750 млн под 9% годовых, Украине удалось привлечь на внешнем рынке еще $2 млрд под 9-9,75% годовых. Ставка оказалась намного выше, чем в 2017 году. Но иначе быть не могло. Ведь поменялась ситуация и на рынке, и в Украине.

Цена внутренних заимствований тоже выросла. В конце прошлого года ставка по облигациям была 14%, сейчас — уже больше 18%. Но это опять-таки неудивительно.

"Ставка по облигациям выросла вместе с учетной ставкой Нацбанка, которую регулятор повышал из-за рисков инфляции. Сейчас ставка заимствований отвечает рискам, — поясняет Елена Белан, главный экономист инвесткомпании Dragon Capital. — Будет ли ставка расти дальше, зависит от того увеличатся или уменьшатся макроэкономические и инфляционные риски. На снижение стоимости заимствований стоит рассчитывать при возобновлении кредитования МВФ, относительно спокойном ходе выборов и при отсутствии внешних рисков".

Из-за высоких ставок по облигациям текущая стратегия Минфина — это займы на короткие периоды. Это одновременно и правильная, и рисковая стратегия.

Правильная — ведь если Минфин сейчас будет занимать деньги под 18-20% на пять лет, то он отдаст сверху такую же сумму процентами, говорит Тарас Котович, старший финансовый аналитик инвесткомпании ICU.

"Для него интереснее продержаться на краткосрочных займах, условно, год. Ведь Нацбанк прогнозирует, что во втором полугодии инфляция пойдет вниз. А значит, вероятно, и учетная ставка. Соответственно будут снижаться и проценты по ОВГЗ. И вот тогда-то будет хороший шанс выпускать облигации на более длинный период. Ведь когда ставки идут вниз, все инвесторы захотят "зафиксироваться" на длинный срок. Будет большой спрос на облигации сроком обращения два, три и пять лет. А значит, ставка по облигациям может быть даже ниже учетной ставки НБУ", — поясняет Тарас Котович.

А рисковая стратегия — потому что потребность в финансировании в течение следующих лет остается высокой. "А объемы заимствования и их стоимость зависят от колебаний ликвидности банковской системы", — добавляет Елена Белан.

Проблемные май и сентябрь 2019 года

Сумма долгов к выплате в следующем году почти такая же, как и в этом — чуть больше 350 млрд грн. Но есть разница в структуре: доля внешнего долга вырастет с 30% до почти 42% или с $3,9 млрд до $4,7 млрд. А значит, нужно будет еще больше валюты(а нам и в 2018 году было сложно).

Проблемы могут начаться в мае. Именно в этом месяце будут первые большие выплаты по внешнему долгу, говорит Тарас Котович из ICU.

"В первом квартале 2019 года будут преимущественно выплаты по внутреннему долгу. Сформировавшегося запаса валюты нам хватит разве что до конца февраля. С займами, которые мы ожидаем от Евросоюза и деньгами под гарантию Всемирного банка, мы спокойно проживем до мая. Но в мае нужно будет платить по облигациям, которые мы размещали под гарантию Соединенных Штатов (на сумму $1 млрд — Ред.). Поэтому в течение первых четырех месяцев 2019 года Украине очень важно будет снова выйти на внешний рынок заимствований. Важно найти "окно" и разместить новые еврооблигации хотя бы на $1-1,5 млрд", — поясняет Котович.

Реалистично ли выйти найти инвестора в самый разгар президентской кампании, и какой будет процент по еврооблигациям? Это вопросы, на которые сейчас никто не может ответить.

Но это бюджетный процесс, говорит аналитик из ICU, нужно либо искать "окно" и выходить с новыми евробондами, либо же искать другие источники финансирования в объеме $1-1,5 млрд.

"Возможно, удастся договориться с МВФ и направить часть их кредита не в резервы Национального банка, а в государственный бюджет, или же договориться с правительствами других государств о займах", — считает Котович.

Второй пиковый месяц по внешним выплатам — это сентябрь. То есть в конце лета Минфин, вероятно, будет еще раз выходить с евробондами. Снова на сумму $1,5-2 млрд (в зависимости от объема первого размещения).

Что произойдет, если возникнут осложнения с привлечением внешних займов? Все, как показал опыт, зависит от размера проблемы.

"Выплаты по валютному долгу напрямую не влияют на курс валют, — говорит Елена Белан, главный экономист Dragon Capital. — Только опосредованно. Если новых займов будет недостаточно, чтобы рассчитаться с долгами, правительству нужно будет либо сократить расходы, чтобы купить валюту у НБУ и заплатить кредиторам, либо объявить дефолт. В обоих вариантах есть большой риск девальвационного давления на гривню из-за негативного влияния на ожидания и настроения участников валютного рынка".

Не пропустите самые важные новости и интересную аналитику. Подпишитесь на Delo.ua в Telegram