- Категория

- Агро

- Дата публикации

Украинский агропродовольственный бизнес внедряет новые бизнес-модели создания высокой добавленной стоимости

Значение развития мирового AgriFood для человечества растет. Осознавая этот тренд, бизнес инвестирует в агропродовольственное развитие, государства способствуют прогрессу отрасли. Объемы производства в агропродовольственной экосистеме Европы продолжают увеличиваться.

Активизация AgriFood

За 10 последних лет они выросли в ЕС на 10% и превысили 860 млрд евро в год, отмечает Еврокомиссия. В общей сложности в цепочке производства и поставке пищевых продуктов Евросоюза создается более 600 млрд евро добавленной стоимости ежегодно. И тренд к росту этого уровня продолжается. Собственно, AgriFood-индустрию Еврокомиссия трактует как разветвленную агропродовольственную экосистему, охватывающую деятельность сельскохозяйственных предприятий, фермеров, пищевой промышленности, заведений торговли и общественного питания, а также других поставщиков ресурсов и услуг для субъектов отрасли.

В Украине, к сожалению, уровень развития агропродовольственного производства значительно ниже. Объем производства в расчете на одного жителя или гектар земли на порядок ниже евроуровня. К примеру, за январь-сентябрь 2023 Украина реализовала продуктов питания всего на 456 млрд грн, то есть примерно на 11 млрд евро. Поэтому миссией украинского агропродовольственного бизнеса стало создание в стране индустрии, которая генерировала бы высокую добавленную стоимость. Об этом за последние полгода активно и единодушно заявляют представители отрасли на многочисленных тематических форумах на самом высоком уровне.

Подписывайтесь на Youtube-канал delo.uaУкраина в AgrіFood должна сконцентрироваться на продукции с добавленной ценностью для потребителя — это удобнее для людей и перспективнее для экономики, уверяют владельцы бизнеса и топ-менеджеры публичных компаний. Ведущие агрохолдинги стремятся приобщаться к переработке аграрной продукции. Разрабатываются соответствующие стратегии трансформации бизнеса. Некоторые уже даже перешли к реализации таких стратегий. Компания МХП, например, взяла курс на превращение компании из сырьевой в кулинарную и выстраивает соответствующие бизнес-модели, выводит на рынок все больше полуготовых и готовых к потреблению продуктов. А инвестиционная группа Time запускает заводы по переработке агросырья: в конце 2023 года заработал завод по переработке проса, а в 2024-м должна стартовать переработка кукурузы и картофеля.

Ведущие агрохолдинги стремятся приобщаться к переработке аграрной продукции.

Однако такие настроения и соответствующая деятельность присущи пока только лидерам отечественного рынка. В целом, производители пищевых продуктов реализовали за 2023 год лишь на 11,6% больше продукции в деньгах по сравнению с довоенным 2021-м (согласно официальной статистике за январь-сентябрь). Зато гривна за это время потеряла втрое больше своей стоимости по сравнению с основными валютами. Даже в таких, казалось бы, популярных товарных категориях, как попкорн и хрустящие хлебцы, еще до войны наблюдалось 2-9% снижение объемов производства в Украине в тоннаже.

В то же время, наиболее продвинутым игрокам отечественного рынка удается наращивать объемы выпуска продукции. Еще накануне войны Госстат констатировал 45% прирост в выпуске пищи из мяса, 20% — чипсов, 14% — хлопьев, 6% — пиццы (замороженной).

Добавляет оптимизма также общий тренд к заметному росту продовольственной отрасли, даже несмотря на войну.

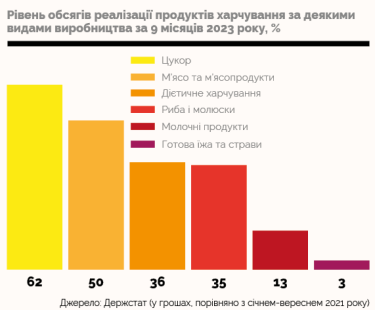

А теперь есть объемы реализации определенных пищевых продуктов, существенно превышающих довоенные. К примеру, сахара реализовали в 2023 году в деньгах на 62% больше против 2021-го (данные за три квартала), мяса и мясопродуктов - на 50%, детских и диетических пищевых продуктов - на 36%, переработанной рыбы - на 36%, макаронных изделий – на 21%. Правда, частично достижения нивелировались потребительской инфляцией на уровне 13-20% в течение 2022-2023 годов.

Добавляет оптимизма также общий тренд к заметному росту продовольственной отрасли, даже несмотря на войну. Все вместе производители продуктов питания реализовали свою продукцию в 2023 году на 24% больше уровня 2022-го. Компании вкладываются в разработку и запуск новой продукции, модернизируют производственные линии, строят бизнес-модели для B2B-проектов, тратятся на продвижение продуктов к потребителям. Наиболее массово сейчас производят такие продукты питания с ощутимой добавленной стоимостью, как пицца, хлопья, мясопродукты, снеки и т.д. Растут продажи такой продукции и через специализированные торговые сети и в супермаркетах, и на онлайн-платформах.

Есть также новый тренд — ускоренный рост в сегменте готовой пищи. Ее отгрузили за январь-сентябрь прошлого года на сумму, что на 26,6% больше, чем в прошлом году. Хотя по сравнению с другими продовольственными категориями готовой пищи реализуется в Украине еще немного — до 2% от общего объема пищевых продуктов. Однако высокий уровень добавленной стоимости и мировой тренд быстрого роста этого субрынка способствует его дальнейшему развитию в Украине. Категория готовой пищи уже вышла в лидеры в нескольких торговых сетях по объемам реализации, уверяет зампред правления по маркетингу компании МХП Олег Шмуляев. И уже создаются предпосылки для дальнейшего развития рынка готовой пищи в Украине: стоимость жизни в стране растет, технологии улучшаются, повышается значимость упаковки продукции, ее качество и безопасность, считает акционер компаний HD Group и GFS Борис Шестопалов.

Следует отметить, что готовую еду в Украине производят более 400 компаний. У десяти крупнейших производителей такой продукции, согласно данным YouControl, выручка в 2023 году выросла. В пяти из них она увеличилась более чем на 50%, в семи превысила показатель довоенного 2021 года. К тому же, восемь компаний из топ-10 стали в 2023 году прибыльными. Среди топов - "Левада", "Эликатный вкус", "МХП Фудсервис" (принадлежит к группе компаний МХП), "Фудз Юкрейн".

О важности производства продукции с ощутимой добавленной ценностью свидетельствует пример МХП

В смежном сегменте — поставщиков готовых блюд в общепиты — дела еще лучше. Здесь более 700 операторов. У лидеров выручка в прошлом году выросла в несколько раз, а общая выручка в топ-10 составила почти 14 млрд грн. К тому же каждый из первой десятки получил прибыль. Правда, главные достижения обусловлены активизацией деятельности, похоже, не по классическим рыночным бизнес-моделям, а по контрактам Минобороны.

Поэтому украинский AgrіFood — это уже реальность. Правда, продукции с высокой добавленной стоимостью производят еще мало. Украинский пищевопром в основном сосредотачивался на производстве продукции с невысокой доходностью и низкой добавленной стоимостью. Поэтому есть куда приложиться многим имеющимся и новым игрокам AgriFood-индустрии. Как говорят отраслевые максималисты, развитие современного AgrіFood только начинается в Украине.

Пути развития AgriFood

В развитии украинского AgrіFood в широком понимании этого рынка активно участвуют как предприятия традиционного пищевопрома, так и агрохолдинги. Здесь находят свою нишу как крупные компании, так и малые предприятия и ФЛП. Среди перспективных направлений – мясопереработка, глубокая переработка кукурузы и картофеля, молочная и овощная отрасли. Активному развитию в сегментах переработки овощей и производству мясных продуктов способствуют, по мнению специалистов инвестгруппы Time, неплохие перспективы этих продуктов питания на зарубежных рынках.

О важности производства продукции с ощутимой добавленной ценностью для потребителя и масштабности производственных проектов свидетельствует пример МХП. В 2023 году компания инвестировала в развитие кулинарного бизнеса и выпуск новых продуктов в $25 млн. А также развивает направление стратегических партнерств с игроками food-индустрии с важной целью – кормить людей. В свою очередь группа Agricom активно развивает многопрофильный пищевой проект «Добродия», а группа «Агродар» – злаковый проект Zernari. Холдинг ИМК тоже намерен запустить два проекта по переработке агросырья, однако к лету не готов раскрывать свои карты.

По другому сценарию сейчас наиболее динамично в AgriFood развиваются небольшие компании по созданию инновационных продуктов, условные стартапы. Борис Шестопалов, например, считает это началом развития FoodTech в Украине, когда будут создаваться продукты с привлечением R&D и высоких технологий. Пока, говорит эксперт, многие небольшие компании производят разнообразную снековую продукцию, крафтовые вкусности и начинают активно продвигать свою продукцию на экспорт. И фактически создают новые сегменты производства.

Эти компании и являются драйверами развития будущей FoodTech-экосистемы. Впоследствии, думаю, должны подтянуться так называемые тяжести, которые будут создавать продукты, основываясь на массовом привлечении технологий и с высоким CAPEX», — считает акционер компаний HD Group и GFS.

Подобным образом, благодаря активности компании IDLO, образовался, например, сегмент туристического питания в Украине. Ее сублимированные и дегидрированные продукты пришлись по вкусу не только путешественникам, но и военным, говорит технический директор и совладелец ЇDLO adventure food company, военнослужащий Сергей Андреев.

Специалисты считают, что одним из перспективных путей развития AgriFood в Украине является открытие индустриальных парков. Несколько таких уже создают. В частности, в Винницкой области в 2023 году приступили к строительству Volia Agri-food Park под эгидой компании U PARKS. А в Хмельницкой области по инициативе компании «Эпицентр» должен создать индустриальный парк Эко Агро Хаб Подолья «Городок» с агроперерабатывающей специализацией.

По мнению идеолога винницкого парка Бориса Шестопалова, такие парки являются базовой предпосылкой для повышения операционной эффективности бизнеса, они являются платформой для развития украинских новых индустрий, в частности FoodTech. В то же время эксперт отмечает, что девелоперы парков ожидают поддержки государства в формате грантов и долгосрочных льготных кредитов, особенно создания соответствующей инфраструктуры парков. Кстати, ожидается, что уже в начале лета винницкий парк перейдет от проектно-разрешительных процедур к строительным работам.

МХП, 1998

Международная компания в сфере пищевых и агротехнологий. Работает в направлениях агро, производства продуктов питания и ритейла и имеет дочерние предприятия в Великобритании, Саудовской Аравии, ОАЭ и странах ЕС. Один из лидеров украинского рынка продовольствия.

Несколько лет назад начала трансформацию в кулинарную компанию. Развивает 18 продуктовых брендов. Фокусируется на производстве продукции с добавленной ценностью, которая облегчает рутину, связанную с приготовлением пищи, и позволяет инвестировать в важное для себя семью, работу, отдых, друзей, хобби и т.д. Это, в частности, готовые блюда LaStrava, сушеные куриные слайсы «РябChick», мясо-колбасные изделия «Бащинский», готовая замороженная пища «Легко!». Также компания является производителем весовой кулинарии, решений для HoReCa под брендом Kurator, замороженной пиццы, ставшей новым продуктом для украинского рынка.

Для создания новых решений, отвечающих потребностям и вкусам украинцев в еде, в МХП работает кулинарный центр. В нем для развития кулинарного направления компании сосредоточены экспертиза и профессиональные локации, оснащенные современным оборудованием.

Agricom Group, 2013

Ведущая компания по выращиванию безглютенового овса и производству продуктов его переработки под ТМ «Господин» San Grano, WOWСЯНКА, YUMMOJI. Снеки YUMMOJI компания предложила рынку в 2024 году. Производственное направление Agricom представлено заводом по изготовлению хлопьев из зерновых культур и продуктов на их основе. Продукция завода представлена более 40 товарными позициями, среди которых овсяные хлопья, крупы, готовые порционные блюда, гранола, суперфуды и т.д. Реализацию осуществляет торговый дом «Господин Фудз». Компания экспортирует свою продукцию в более чем 40 стран. Доля экспорта продукции в 2022 году составила 70%. Большое внимание группа уделяет инновациям и инвестициям в развитие диджитал-проектов. В реорганизацию завода «Господин» Agricom инвестировала примерно $2 млн.

HD Group, 1998

HD Group – группа компаний по производству и предоставлению сервисов на рынке B2B в сфере AgriFood. Основные направления деятельности группы – зернопереработка, производство кондитерских изделий и джемов, организация закупок и логистики. Группа обеспечивает 2 тыс. рабочих мест, платит налоги и помогает ВСУ и гражданскому населению, продолжает инвестировать и запускать новые технологические линии, разрабатывать инновационные продукты и наращивать экспорт. Продукция группы поступает в 22 страны. HD Group формирует идеологию создания в Украине первого промышленного хаба для производителей инновационной еды Volia Agri-Food Park. Стратегическая цель группы – стать лидером в производстве пищевых продуктов, отвечающих самым современным мировым требованиям.

Левада, 1998

Торговый дом "Левада" является одним из лидеров украинского рынка замороженных полуфабрикатов. Компания возглавляет рейтинг крупнейших производителей готовой пищи и блюд в пищевой промышленности Украины по версии YouControl. "Левада" создала современное производство и наладила сотрудничество с ведущими дистрибьюторами и другими партнерами по всей Украине. Компания производит замороженные вареники, пельмени, тесто, блинчики и бендерики. Продукция компании доступна потребителям в популярных торговых розничных сетях страны, а также на внешних европейских рынках. Кроме того, компания производит продукты под торговыми марками отечественных ритейлеров. Доход компании вырос за 2023 год на 40% и достиг 663 млн. грн., а чистая прибыль увеличилась до 3,6 млн. грн.