- Категория

- Экономика

- Дата публикации

Отчитаться за все. Кто должен подавать налоговую декларацию за 2022 год, и что в ней нужно указывать

У налогоплательщиков-физлиц осталось около двух недель для того, чтобы задекларировать свои доходы за 2022 год. В том числе, подать декларацию должны и беженцы, которые временно находятся за пределами Украины.

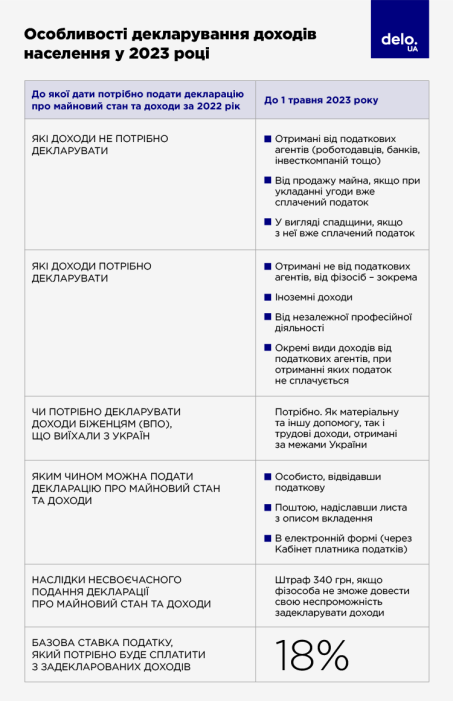

Несмотря на военное положение, украинцы не освобождены от обязательства подавать декларацию об имущественном состоянии и доходах. Отчитаться перед налоговой нужно до 1 мая 2023 года. Правда, необходимость декларировать свои заработки распространяется не на всех. Есть исключения.

Но если доход получен не от налогового агента и налоги с него не уплачены, от декларирования не отвертеться. Попадают в число декларантов и беженцы, которые временно выехали за пределы Украины. Для многих наших соотечественников эта новость и вовсе стала сюрпризом, поскольку далеко не все знают, что вообще такое декларация о доходах, как ее заполнять и что туда вносить.

В какой срок нужно отчитаться и как подать декларацию

Срок декларирования не меняется уже много лет: отчитаться о доходах нужно до 1 мая года, который следует за отчетным. То есть, в 2023 году декларация подается за 2022-й. Украинцы, которые претендуют на налоговую скидку, могут подать декларацию до 31 декабря 2023 года.

Подписывайтесь на Youtube-канал delo.uaНалоговая скидка – это возможность физлица вернуть часть уплаченного налога на доходы при оплате некоторых услуг. Например, налоговая скидка предоставляется заемщикам, которые погашают ипотеку, страхователям по полисам страхования жизни, родителям, которые оплачивают учебу за детей-студентов и т.д.

Декларацию можно подать тремя способами. Первый – лично, посетив Государственную налоговую службу (ГНС). Второй – отправив заказное письмо с уведомлением о вручении и с описью вложения. Третий вариант наиболее удобный, через электронный кабинет налогоплательщика. Но для этого нужно иметь цифровую подпись. Ее предоставляют многие банки. Например, Приватбанк, Укрсиббанк, ПУМБ, Укргазбанк.

Кто освобожден от подачи декларации

Прежде всего, это те украинцы, которые получают доходы от налоговых агентов. К налоговым агентам относятся работодатели, которые начисляют заработную плату и удерживают с нее необходимые налоги (в том числе, военный сбор), банки, в которых размещен депозит и доход от которого подлежит налогообложению, страховые, инвестиционные компании, торговцы ценными бумагами и т.д.

Могут не переживать о декларировании физлица, которые в отчетном 2022 году проводили операции по продаже, обмену или дарению имущества, доход от которых не облагается налогом или облагается налогом по нулевой ставке, а также если налог при такой сделке уже был уплачен. Самый простой пример – это продажа квартиры или автомобиля. Договор купли-продажи требует нотариального удостоверения и налог продавец платит сразу же.

Не нужно подавать декларацию и в том случае, если доход получен в виде наследства, которое облагается по нулевой ставке либо если налог с наследства уже уплачен.

В налогооблагаемый доход налогоплательщика не включается сумма благотворительной помощи, которую получают физлица, внесенные в Реестр волонтеров.

Нужно открыть специальный счет или карту, а также иметь чеки, накладные, фотоотчеты, чтобы расходы были документально подтверждены. То есть, чтобы волонтер мог доказать целевое использование освобождаемых от налогообложения средств .

Кто должен декларировать доходы

Согласно нормам Налогового кодекса, есть шесть основных случаев, при которых нужно подавать декларацию об имущественном состоянии и доходах:

- получение от налоговых агентов доходов, не подлежащих налогообложению при выплате, но не освобожденных от налогообложения. Это суммы задолженности, по которым истек срок исковой давности; нецелевая благотворительная помощь сверх установленной нормы; дополнительное благо;

-

получение доходов от лица, не являющегося налоговым агентом. Скажем, доходы от других физлиц в виде арендной платы за недвижимость, подарки и т.д.;

-

при получении иностранных доходов;

-

при получении доходов от предпринимательской деятельности физлицами-предпринимателями (кроме лиц, избравших упрощенную систему налогообложения);

-

при получении доходов от независимой профессиональной деятельности;

-

иностранцам, которые получают статус резидента Украины.

Как выглядит декларация и как ее заполнять

С 1 января 2023 года вступила в силу новая форма декларации, которая была утверждена приказом Министерства финансов № 143 от 17 мая 2022 года. К ней же прилагается инструкция по заполнению. В принципе, ничего кардинально нового в декларации не появилось.

"Введены два новых приложения к декларации. Ф4 – расчет налоговых обязательств по НДФЛ и военному сбору, налогооблагаемых доходов от продажи имущества. Приложение МНО – расчет общего минимального налогового обязательства за отчетный год. Его рассчитывают предприниматели (кроме тех, кто находится на упрощенной системе налогообложения) – собственники, арендаторы или другие пользователи земельных участков, отнесенных к сельхозугодиям", – объясняет Максим Боярчуков, управляющий партнер юридической компании «Максим Боярчуков и Партнеры».

В первую очередь, при заполнении декларации налогоплательщику нужно указать данные о себе – ФИО, идентификационный код, адрес и контактный телефон. Далее декларант перечисляет все доходы, которые он получал в течение года, их объем, суммы НФДЛ и военного сбора, которые были уплачены либо же подлежат уплате самостоятельно.

Отдельный блок посвящен имуществу (как недвижимому, так и движимому), которое принадлежит налогоплательщику. В том числе, это и то имущество, которое сдано в аренду. Нужно указывать вид имущества (квартира, земельный участок, автомобиль, катер и т.д.), местонахождение, дату приобретения и площадь (для недвижимого имущества), марку, модель, год выпуска (для движимого имущества).

При необходимости налогоплательщик прилагает дополнения к декларации. Помимо упомянутых двух дополнений, это также:

- расчет сумм единого соцвзноса (его заполняют предприниматели на общей системе);

-

расчет налоговых обязательств по НДФЛ и военному сбору для лиц, которые владеют долями в контролируемых иностранных компаниях (КИК);

-

расчет налоговых обязательств по НДФЛ и военному сбору с доходов, полученных от операций с инвестиционными активами;

-

расчет налоговых обязательств по НДФЛ и военному сбору с доходов, полученных самозанятыми лицами;

-

расчет суммы налога, на которую уменьшаются налоговые обязательства физлиц в связи с использованием права на налоговую скидку.

Важно учесть, что исправления, зачеркивания в декларации не допускаются. Если налогоплательщик указал ошибочные данные и вспомнил об этом постфактум, ему придется подать новую декларацию.

Как отчитываться о доходах украинцам-беженцам

Согласно разъяснению, которое опубликовала на своем официальном сайте ГНС, вынужденные переселенцы тоже должны подавать декларацию.

Например, если они получали в течение 2022 года помощь от иностранных государств и их государственных фондов, от зарубежных компаний, организаций, благотворительных фондов. Впрочем, налоговики успокаивают, что подача декларации не тождественна уплате налогов.

ГНС уточняет: резиденты Украины, воспользовавшиеся правом на временную защиту, лишь декларируют упомянутые иностранные доходы, но НДФЛ и военный сбор с них не платят. "То есть отмечают только получение таких средств как доход без налога и сбора", – сказано в разъяснении налоговой.

Когда беженец работает за границей или получает другие доходы, кроме материальной помощи, такие доходы считаются иностранными. В этом случае налогоплательщик обязан подать годовую налоговую декларацию, уплатить НДФЛ и военный сбор.

"Но поскольку Украина подписала со многими странами соглашения об избежании двойного налогообложения, налогоплательщик может уменьшить налоговое обязательство на сумму налогов, уплаченных за границей, уплатить разницу и военный сбор", – уточняет Игорь Ясько.

В то же время, фискалы обходят стороной вопрос, как поступать с декларированием украинцам, которые пребывают за пределами свыше 183 дней. Ведь это один из критериев, согласно которому гражданин Украины может быть признан налоговым резидентом другой страны. И тогда он уже должен отчитываться перед местными налоговыми органами.

Глава парламентского комитета по финансам, налоговой и таможенной политике Даниил Гетманцев уточняет, что если физлицо-беженец находится за границей свыше 183 дней, то украинской налоговой он ничего не должен.

Какая ставка НФДЛ, когда его платить и какие могут быть последствия для уклонистов

Стандартная ставка НДФЛ в Украине составляет 18% для большинства видов доходов. Исключения – это, в частности, дивиденды, начисленные украинскими компаниями (ставка 5%), доход от продажи второго в течение года объекта движимого имущества (ставка 5%), наследование имущества от членов семьи первой степени родства (ставка 0%). Ставка военного сбора составляет 1,5%.

На уплату налоговых обязательств отводится три месяца после крайнего срока, установленного для подачи декларации. То есть, заплатить налоги нужно до 1 августа 2023 года.

Что грозит тем, кто не подал декларацию и решил не платить НДФЛ? В данном вопросе мнения расходятся.

В связи с военным положением штрафы за неподачу/несвоевременную подачу декларации не применяются. Но есть некоторые особенности: если у физического лица не было возможности подать декларацию вовремя, то оно должно сделать это в течение 6 месяцев после того, как такая возможность появится.

Вот только налогоплательщик должен предоставить ГНС веские доказательства, почему он не смог выполнить свой долг перед бюджетом. Например, находился в зоне боевых действий или в оккупации.

В противном случае, будут санкции. За неподачу декларации грозит штраф в размере 340 грн. Может также применяться административный штраф, если декларация об имущественном положении и доходах не подана, подана несвоевременно или с неправильными данными, в размере 51-136 грн за первое нарушение и от 85 до 136 грн за повторное. Штраф за неуплату НДФЛ составляет от 10% до 50% суммы обязательства в зависимости от того, какая просрочка допущена.

Поэтому, все-таки лучше не рисковать и задекларировать доходы, если есть возможность. Благо, это можно сделать дистанционно не выходя из дому.