- Категория

- Недвижимость

- Дата публикации

- Переключить язык

- Читати українською

Пробуксовка складов: как рынок справляется с дефицитом площадей

Рынок складской недвижимости, проживающий войну с особо острой динамикой, в 2024 году вновь понес значительные потери от массированных ракетных ударов. А строительство новых комплексов продвигается очень тяжело.

- Вакантность и дефицит: кому не хватает складов

- Складская недвижимость: спрос и предложение в 2024 году

- Арендные ставки на складскую недвижимость

- Что ждать от рынка складов: прогнозы аналитиков

Потеря за последний год более 80 тысяч квадратных метров складских помещений в Одесской области, которые были частично или полностью разрушены, сказалась на рынке, который сегодня достаточно плотно упакован. В предыдущие годы войны рынок потерял 500 тысяч кв.м из-за обстрелов и захватов украинских территорий.

В 2024 году Киев продолжает удерживать позицию главного логистического хаба в стране, усилив свою роль в результате необходимости покрывать регионы, близкие к зоне боевых действий. Сегодня в столичном регионе сосредоточена половина логистических комплексов страны.

Тем не менее, важными складскими опорными пунктами остаются Львов, Днепр, а также Одесса, в которой вырос спрос после восстановления морской логистики.

Вакантность и дефицит: кому не хватает складов

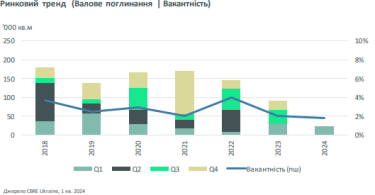

По данным аналитиков CBRE, учитывая отсутствие нового предложения и существующий дефицит свободных площадей, вакантность составила 1,8% по состоянию на конец 1 квартала 2024 года – при норме 10%. Это в 12 раз меньше, чем, например, вакантность на рынке офисных центров, где ситуация разворачивается наоборот – площади простаивают и арендные ставки падают.

Критически низкая и плотная вакантность ограничивает арендную активность заинтересованных участников. Аналитики фиксируют, что крупные арендаторы исследуют рынок в целях расширения, однако это реализовать сегодня непросто.

"Если в начале 2022 года основной спрос был сосредоточен на релокацию, то сейчас это движение уменьшилось. У некоторых компаний, в частности, фармацевтических, наблюдается рост рынка и появился спрос на дополнительные складские площади. Например, компания торговала на 20 тысячах кв.м., в начале войны состав сгорел, обходился 10 тысячами. Сейчас нужны уже 15 тысяч, однако их сложно найти", — пояснил коммерческий директор компании Dragon Capital Property Management Дмитрий Калиничев.

Объем валового поглощения, по данным CBRE, составил примерно 23 000 кв. м (-21% г/г). В первом квартале на рынок не были введены новые объекты, поэтому общий объем конкурентного предложения остался неизменным — около 1,41 млн кв. м на конец марта.

Как рассказали Delo.ua в NAI Ukraine, в структуре арендной активности продолжает доминировать сектор оптовой и розничной торговли с незначительным ростом доли сектора здравоохранения и фармацевтики.

Наибольшую долю спроса занимают:

- тяжелая промышленность,

- ритейл,

- FMCG,

- логистика.

Важным фактором для стимула роста спроса является создание индустриальных парков, сфокусированных в определенном сегменте.

Складская недвижимость: спрос и предложение в 2024 году

И все же в конце лета в первом полугодии удалось улучшить позиции на рынке из-за ввода в эксплуатацию нескольких новых объектов, в результате чего возросла вакантность.

В частности, на прошлой неделе во Львове девелоперская компания Alterra Group ввела в эксплуатацию логистический центр PORT LVIV 2.0, являющийся продолжением первой очереди (площадью 77 тыс. кв.м). Комплекс охватывает шесть очередей общей площадью 28,4 тыс. кв. м, четыре очереди уже завершены, две планируют сдать в эксплуатацию к концу третьего квартала. Компания инвестировала в проект уже $22 млн.

В мае 2024 года компания Dragon Capital ввела в эксплуатацию складской комплекс класса А площадью 14 400 кв. м во Львове и передала его в аренду "Аврора Мультимаркет". По словам Дмитрия Калиничева, после согласования деталей с инвесторами в ближайшее время планируется запустить строительство второй очереди.

В планах Dragon Capital – восстановить разрушенные объекты в Буче и Гостомеле, однако этот проект может стартовать не раньше 2025 года.

Также сегодня один из ключевых операторов рынка ADG ("Альфа девелопмент групп", Днепропетровск) строит на Киевщине все три заявленных в начале года масштабных проекта, рассказал Delo.ua CEO Watermelon development Федор Арбузов.

"Во-первых, ADG строит вторую и третью очередь логистического комплекса в с. Чайка, где раньше была возведена и уже полностью сдана в аренду первая очередь – новые объекты обещают сдать в сентябре-октябре. Второй проект "Дударков" запланирован к сдачи на январь 2025-го (18 тыс. кв.м). Третий проект " Александровский III" (40 800 кв.м) строится на Софиевской Борщаговке", — уточнил эксперт.

Количество нового предложения по итогам 2024 будет составлять 90-100 тыс кв.м, подчеркнул Федор Арбузов. Однако этого все еще недостаточно, чтобы закрыть все потребности рынка и вывести показатель на оптимальный уровень вакантности — 10%.

По его словам, то, что спрос горячий, видно по тому, как быстро заполняются только сданные профессиональные составы. "В целом компании активно ищут сухие и холодильные (температурные) склады", – уточнил он.

Больше всего дефицит ощущается относительно складских комплексов А и В категории. Они активно арендуются в Киевской, Львовской, Одесской и Днепропетровской областях, где наблюдается высокая активность бизнеса и развитие логистической составляющей.

Арендные ставки на складскую недвижимость

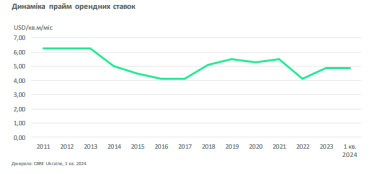

В начале года арендные ставки в долларовом эквиваленте укрепились на уровне $4,9 за кв.м/мес (без НДС и операционных расходов) для качественных складских площадей. В то же время летом 2024-го цены на аренду выросли на 10%. По словам Дмитрия Калиничева, год от года аренда складов подорожала в среднем на 20-25%. И она имеет основания расти и дальше, подчеркнул он.

"В целом складской рынок в Киеве поднялся в цене на 20-25% по отношению к 2023 году. И это больше роста, чем был годом ранее (15%). Во-первых, потому что дефицит, во-вторых, увеличились затраты на содержание (подорожали и все сервисы). В-третьих, на арендные ставки влияет и девальвация национальной валюты", — подчеркнул Калиничев.

Что ждать от рынка складов: прогнозы аналитиков

Учитывая, в целом, оптимистический экономический прогноз на 2024 год, ожидается, что спрос со стороны арендаторов будет умеренно улучшаться в течение года, прогнозируют в CBRE. Несмотря на все вызовы, рынок складской недвижимости ожидает пополнения и переживает постепенное восстановление.

В NAI Ukraine добавляют, что спрос в перспективе может быть немного смещен из четырех ключевых регионов Житомирской, Ужгородской, Луцкой, Черновицкой и Ивано-Франковской областей. Это связано с планируемым открытием новых пропускных пунктов с Польшей, Венгрией и Румынией.

Анонсированные новые международные коридоры и запуск новых производственных мощностей создадут основания стимулировать строительство складских комплексов в различных областях. Также активное развитие индустриальных парков может являться дополнительным толчком для развития складской недвижимости.

В то же время, основным сдерживающим фактором в инвестировании в складские комплексы являются военные риски для привлечения иностранных инвесторов и срок окупаемости от 8 лет.

Дмитрий Калиничев также спрогнозировал активизацию восстановления помещений под запросы клиентов (проєкти Built to Suite), в частности с привлечением иностранных инвестиций.

"Что касается новых проектов с иностранными инвестициями, в ближайшее время они вряд ли могут стартовать, учитывая ситуацию на фронтах. Все же строительство крупных складских объектов считается высоко рискованным", — пояснил Калиничев.

Поэтому развивать рынок придется отечественным операторам. При этом в разработке новейших объектов девелоперы будут ориентироваться на запросы клиентов. Строить складские комплексы на открытый рынок все еще считается дополнительным риском.