- Категория

- Криптовалюта

- Дата публикации

- Переключить язык

- Читати українською

В США согласовали запуск спотовых Ethereum-ETF, но торги могут начаться через несколько недель

23 мая Комиссия по ценным бумагам и биржам США (SEC) одобрила восемь спотовых Ethereum-ETH. В частности, "зеленый свет" получили заявки от таких инвестиционных компаний, как Black, Rock, Fidelity, Grayscale, Bitwise, VanEck, Ark, Invesco Galaxy и Franklin Templeton. Что это событие означает для криптотрасли, когда инвестфонды смогут торговать оптовыми ETF и вырастет ли курс цифрового серебра, рассказывает издание Delo.ua.

- Как отреагировало цифровое "серебро" на принятие Ethereum-ETF

- Почему SEC принял запуск Ethereum-ETF

- Как SEC голосовал за одобрение спотовых Ethereum-ETF

- Что думает мировая криптоиндустрия об одобрении Ethereum-ETF

- Как в 2024 году появился новый инструмент ETF на базе крипты

Регулятор одобрил только формы 19b-4 для Ethereum-ETF, но инвестифонды смогут начать торги только после того, как будут согласованы регистрационные заявления S-1, передает Theblock . Соответствующее решение должно принять SEC. Переговоры между американским регулятором и эмитентами ETF по этой теме начались недавно.

По мнению экспертов, торги Ethereum-ETF начнутся не раньше чем через несколько недель.

"Я думаю, что если они будут очень усердно работать, это можно сделать в течение нескольких недель, но есть много примеров, когда этот процесс исторически занимал 3+ месяца", - говорит аналитик Bloomberg ETF Джеймс Сейффарт в своем профиле в соцсети Х.

Тем временем в Galaxy Digital прогнозируют, что спотовые Ethereum ETF будут размещены на биржах в июле или августе. Такой сценарий реалистичен, поскольку спотовые ETF Ethereum имеют значительно большие профили риска, чем спотовые ETF биткойн, что может продолжить принятие регуляторными органами решений по фондам, говорится в отчете аналитиков, Galaxy Digital, передает издание Theblock.

Как отреагировало цифровое "серебро" на принятие Ethereum-ETF

Согласно данным Coinmarketcap, запуск Ethereum-ETF помог эфиру вырасти до пиковых $3933. Позже цифровое серебро немного успокоилось и торговалось на уровне $3691. Рекордных показателей курс эфира достиг $4066. Но у монеты большой потенциал для роста, поскольку за последний год проект поднялся в цене на 103%.

Как отмечает финансовый аналитик Андрей Шевчишин в комментарии Delo.ua, решение SEC по запуску Ethereum-ETF станет положительным шагом не только для развития криптоиндустрии и новых инвестиций в сегмент, но и поможет увеличить цифровое серебро в цене. И этот позитив очень важен, даже не смотря на сложность и запутанность решения американского регулятора.

Как и для Биткоина, открываются новые возможности для инвестирования в эфир через традиционные для розничных инвесторов инструменты – ETF. Это новый приток капитала, новый импульс. Фактический запуск инвестфондов заведет Эфир в полную зависимость от движения капитала этих фондов, как это сейчас происходит с Биткоином. ".

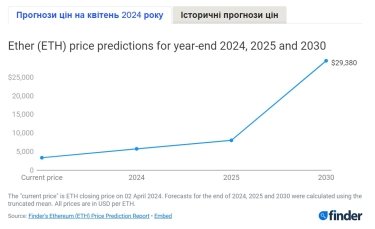

Так какой потенциал у курса эфира? Аналитическая группа Finder, которая проводила опрос 31-го криптоэксперта в апреле 2024 года, считает, что до конца 2024 года ETH будет стоить $5710, а к 2025 году – $7996, а к 2030 году – $29380.

Почему SEC принял запуск Ethereum-ETF

Раньше казалось, что SEC не собирается утверждать ETF-Ethereum, ведь взаимодействие между регулятором и инвестфондами было минимальным. Но в середине мая представители Комиссии активизировали свою деятельность и потребовали от инвесткомпаний вернуть формы 19b-4. "Это абсолютно беспрецедентная ситуация, а это значит, что она полностью политическая", - сказал один источник The Block.

Перед одобрениями нового инвеструмента группа законодателей Палаты представителей двух партий призвала SEC одобрить ETF. "Учитывая действия Комиссии в начале этого года, это кажется естественным прогрессом, который не только продемонстрирует последовательность в применении Комиссией своих стандартов, но и подтвердит юридическую аргументацию, способствующую принятию решения о споте биткойн-ETF", - заявили законодатели.

Как SEC голосовал за одобрение спотовых Ethereum-ETF

Соответствующее решение принял отдел торговли и рынков Комиссии по ценным бумагам и биржам, а не представители агентства, говорится в другом материале The Block. В приказе об утверждении форм 19b-4 для ETF от 8 инвестфондов была строчка, которая проливает свет на то, как было принято решение. "Для Комиссии, отделом торговли и рынков, в соответствии с делегированными полномочиями", - говорится в распоряжении. Это означает, что отдел торговли и рынков SEC, а не глава SEC Гарри Генслер или четыре других Комиссии, приняли решение о запуске Ethereum-ETF.

Когда в начале 2024 года Комиссия по ценным бумагам и ценным бумагам одобрила спотовые биткойн-ETF, члены Комиссии проголосовали — глава Комиссии по ценным бумагам и ценным бумагам Геры Генслер одобрил вместе с комиссарами-республиканцами Хестер Пирс и Марком Уеда. Члены Демократической партии Хайме Лизаррага и Каролина Креншоу это не одобрили. Многие комиссары также обнародовали заявления о биткойне ETF. Но на этот раз SEC сообщила, что не будет комментировать информацию вне распоряжения.

Аналитик Bloomberg ETF Джеймс Сейффарт назвал нормальным решение агентства использовать делегированные полномочия: "Принятие решений с помощью делегированных полномочий является нормой. Так обычно все делается. Если бы SEC требовала официального голосования для каждого решения или каждого документа — это было бы безумием", — сказал Сейффарт . сообщения в соцсети X.

Что думает мировая криптоиндустрия об одобрении Ethereum-ETF

Участники рынка считают, что "зеленый свет" для спотовых Ethereum-ETF в США предоставит возможность новому этапу в развитии криптоиндустрии.

"Мы ожидаем, что улучшение политической ситуации приведет к дальнейшим победам инвесторов и разработчиков цифровых активов через новые законы и в судах, привлекающих инвестиции в биткойн, эфириум и другое программное обеспечение блокчейна с открытым исходным кодом", - написал руководитель отдела исследований цифровых активов VanEck Мэтью Сигел в соцсети X.

Он отметил, что "доказательства четко показывают, что эфириум является децентрализованным товаром, а не ценной бумагой".

"Статус ETH как товара теперь был признан при разных обстоятельствах, включая регулирование CFTC по фьючерсам на ETH, публичные заявления официальных лиц Комиссии, решение федеральных судов и теперь, надеюсь, этот ETF", - написал Сигел из VanEck.

Тем временем в Consensys, производящем приложения для Ethereum, отметили, что позиция SEC по цифровым активам остается проблемной.

Хотя Consensys приветствует сегодняшнее решение одобрить ETF Spot ETF как шаг в правильном направлении, это, казалось бы, одобрение в последнюю минуту является еще одним примером проблемного специального подхода SEC к цифровым активам. Никакая другая отрасль, рынок или активы подвергаются такому умышленному регуляторному злоупотреблению. Это несправедливо по отношению к участникам рынка, противоречащее верховенству права и накладывающее наручники на инновации", - написали представители компании в соцсети X.

А соучредитель Alt Tab Capitals Грег Мориц считает, что одобрение Ethereum-ETF больше расширит доступ инвесторов к инвестициям, связанным с криптовалютой.

"Существует огромный спрос на цифровые активы, и слишком долго доступ к ним был ограничен либо для технически подкованных, либо для уже богатых. Мы видим, как крупнейшие финансовые учреждения в мире создают продукты для удовлетворения этого спроса и сейчас мы видим регуляторное решение, охватывающее прогресс", - отметил эксперт, передает издание The Block.

Как в 2024 году появился новый инструмент ETF на базе крипты

Напомним, в середине января Комиссия по ценным бумагам США одобрила 11 спотовых Bitcoin-ETF. В этом списке представлены крупные и известные игроки инвестиционного сектора Штатов: Grayscale, Bitwise, Franklin Templeton, Hashdex, Valkyrie, BlackRock, VanEck и т.д.

Как отметил глава SEC Гэри Генслер на официальной странице регулятора, инвесторы могут покупать и продавать биткоин или иным образом получать доступ к этим монетам:

- в ряде брокерских контор,

- через взаимные фонды,

- на национальных биржах ценных бумаг,

- через одноранговые платежные приложения,

- на несовместимых криптовалютных платформах.

"Хотя сегодня мы одобрили листинг и торговлю определенными спотовыми акциями ETF биткоинов, мы не одобряли и не одобряли биткоин. Инвесторам следует быть осторожными по множеству рисков, связанных с биткоинами и продуктами, стоимость которых связана с криптовалютой", - заявил он. Генслер.

Чтобы криптоинвесторы были защищены при покупке биткоина через фонды, SEC включил определенные средства защиты. Среди них:

1. Спонсоры спотовых фондов Bitcoin-ETF должны предоставлять полное, честное и правдивое раскрытие информации о продуктах.

2. Эти продукты будут котироваться и торговаться на зарегистрированных биржах ценных бумаг. Они должны иметь правила, разработанные для предотвращения мошенничества и манипуляций.

3. Регулятор отдельно завершает просмотр регистрационных заявлений для 10-ти спотовых Bitcoin-ETF. Это поможет создать равные условия конкуренции для всех участников рынка и пойдет на пользу инвесторам.

Как вообще можно купить спотовый биткоин-ETF? Delo.ua уже писало , что схема работает следующим образом. Первоначально фонд закупает реальный биткоин на криптобирже. Далее он передает актив в банк-хранитель. В то же время фонд выпускает сертификаты на приобретенные монеты и выдает их инвесторам. Таким образом, клиент становится участником инвестиционного фонда и владеет биткоином не напрямую, а через сертификат биткоин-ETF.

Как отметил аналитик "Центра биржевых технологий" (ЦБТ) Максим Орыщак, такой фонд предназначен для институциональных инвесторов, которые хотят купить реальный биткоин, но при этом желают минимизировать риски, связанные с мошенничеством или воровством.

"Инвесторы будут владеть не долгом фонда, а базовым активом, то есть монетами bitcoin. Кроме того, форма ETF предусматривает жесткое госрегулирование, проверку отчетности и высокий уровень защиты инвесторов".

При этом крупные инвесторы не защищены от риска колебаний курса криптоактива. А все потому, что монеты всегда остаются рискованным финансовым инструментом с огромной волатильностью. При этом неважно, приобретенная крипта самостоятельно на бирже или через bitcoin-ETF. Риски курсовых колебаний не делают исключений ни для кого-либо из инвесторов.

Принятие биткоина-ETF стало первой ласточкой в развитии новых инвестинструментов для крупных инвесторов. Далее аналогичные решения стали принимать в других регионах планеты. В частности, в середине апреля Комиссия по ценным бумагам и фьючерсам Гонконга (SFC) одобрила заявки Boshi International, HashKey Capital, China Asset Management и Harvest Investment на запуск спотовых ETF на основе биткоина и Ethereum, сообщило издание The Block.

"Внедрение спотовых ETF виртуальных активов не только предоставляет инвесторам новые возможности распределения активов, но и укрепляет статус Гонконга как международного финансового центра и виртуальных активов", - говорится в заявлении одной из компаний.

Ожидается, что спрос инвесторов из материкового Китая на ETF достигнет $25 млрд.