- Категория

- Финансы

- Дата публикации

- Переключить язык

- Читати українською

Налоговая ждет тебя. Как украинцы должны платить налоги при инвестировании в акции иностранных компаний

Несмотря на сложную ситуацию в стране, украинцы ищут возможности для инвестирования денег в целях сохранения накоплений и получения дохода. Как вариант люди могут присматриваться к такому инструменту, как акции иностранных компаний. Но инвестиции в ценные бумаги иногда кажутся слишком сложным процессом, поскольку много вопросов вызывает, в частности, тема налогов. Чтобы у инвесторов больше не возникало сложностей, Delo.ua разобралось, какие налоги существуют для инвесторов, как их правильно декларировать и платить в Украине, а также как избежать двойного налогообложения.

Ощадбанк розпочав спецпроєкт, що розповідає історії підприємців, яким вдалося досягти сталого розвитку навіть у найскладніші часи. В основі – досвід представників малого та середнього бізнесу, для яких банк став не лише фінансовим партнером, а й точкою опори для зростання.

- Нужно ли платить налоги с акций иностранных компаний

- Как правильно декларировать доход от акций иностранных компаний

- Как избежать двойного налогообложения во время инвестиций в акции

Нужно ли платить налоги с акций иностранных компаний

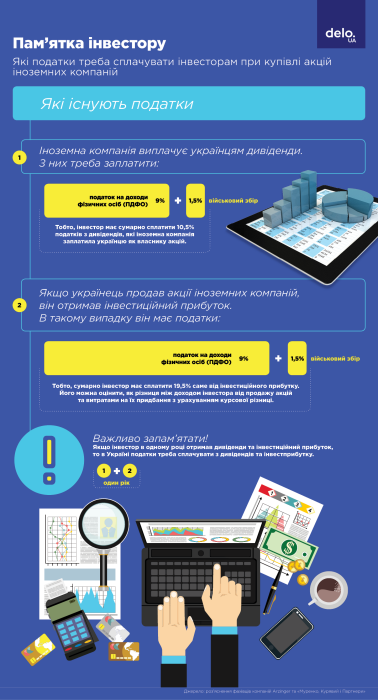

Когда украинцы покупают акции иностранных компаний , они могут платить налоги за дивиденды и инвестиционную прибыль, объясняют юристы в разговоре с Delo.ua. Когда возникают такие налоговые обязательства?

В каких случаях инвестор платит налоги за дивиденды

Представим, что иностранная компания заплатила украинскому инвестору дивиденды, поскольку он владеет определенным количеством акций этой компании. В таком случае украинец должна заплатить 9% налога на доходы физлиц (НДФЛ ) и 1,5% военного сбора. То есть, суммарно человек платит 10,5% разных налогов.

Следует также отметить, что в разных ситуациях в Украине действует разное налогообложение дивидендов. Так что лучше знать все сценарии, чтобы не запутаться в тонкостях налогообложения инвестиций. Итак, в каких случаях действуют разные ставки НДФЛ за дивиденды?

- 5% НДФЛ уплачиваются с дивидендов по акциям и корпоративным правам, если их начисляет украинская компания – плательщик налога на прибыль предприятий.

-

9% НДФЛ уплачиваются с дивидендов по акциям и/или инвестиционным сертификатам, корпоративным правам, если их насчитали иностранные компании, институты совместного инвестирования и субъекты хозяйствования, являющиеся плательщиками единого налога.

-

18% НДФЛ начисляются, если получают дивиденды по акциям и корпоративным правам, имеющим статус привилегированных. Такие дивиденды предусматривают фиксированный размер или сумму больше выплат за любую другую акцию.

"Все дивиденды, выплаченные физическим лицам, независимо от суммы и формы выплаты, подлежат налогообложению военным сбором по ставке 1,5%", - напоминает управляющий партнер ЮК "Муренко, Курявый и Партнеры" Александр Курявый.

В каких случаях инвестор платит налоги за инвестприбыль

Если украинцы продают акции иностранных компаний, они должны заплатить налоги с инвестиционной прибыли, если таковая возникает. В данном случае инвесторы платят 18% НДФЛ и 1,5% военного сбора. То есть суммарно налоговая нагрузка оценивается в 19,5%.

Иногда люди могут полагать, что нужно заплатить налоги со всего дохода, полученного от продажи акций. Но это не так. Инвестиционная прибыль рассчитывается как разница между доходом инвестора от продажи ценных бумаг и расходами по их приобретению. При этом учитывается и курсовая разница.

Приведем пример: инвестор приобрел акции иностранных компаний на сумму в $10 тыс., а продал – на сумму в $11 тыс. Тогда $1000 – это инвестиционная прибыль. Его нужно правильно конвертировать из долларов в гривну. Скажем, инвестор получил доход от продажи бумаг на свой счет 1-го сентября 2022 года, тогда инвестприбыль нужно считать по курсу НБУ на этот день. Тогда один доллар стоил 36,5686 грн. Понятно, что инвестор в целом заработал $402,3 тыс., а его инвестиционная прибыль составила - 36 568 грн. Именно по последней сумме нужно было уплатить 19,5% налогов. Речь идет о 7131 грн.

"В уплате налогов за инвестиционную прибыль есть важный нюанс. Если происходит изменение курса гривни к доллару при продаже иностранных акций, то соответственно за валюту может возникать налоговое обязательство, даже если прибыль не была получена".

Также следует помнить, что при продаже акций с инвестиционным убытком налоги не взимаются. Не облагается налогом и сама покупка акций.

"Если инвестор в одном году получил дивиденды и инвестиционную прибыль, то в Украине налоги нужно будет уплатить как с дивидендов, так и с инвестиционной прибыли", – акцентирует старший юрист практики налогов/транзакционного и международного налогообложения Arzinger Денис Эрсой.

Как правильно декларировать доход от акций иностранных компаний

В Украине прописан порядок декларирования доходов украинцами. Так, инвесторы должны включать информацию о полученных дивидендах и инвестиционной прибыли от акций иностранных компаний в ежегодные декларации об имущественном положении и доходах.

Как это происходит? Представьте: украинец получил соответствующие доходы в 2023 году. Тогда он обязан подать декларацию до 1 мая 2024 года, а уплатить налоги – до 1 августа 2024 года.

"Декларацию нужно подавать за прошлый год в налоговую инспекцию по месту регистрации налогоплательщика. Декларация может быть подана в электронном виде через электронный кабинет налоговой службы с использованием электронно-цифровой подписи (ЭЦП)", – говорит Александр Курявый.

Топ-4 важных правила декларирования дохода от иностранных акций

Первое. В декларации инвестор должен будет отразить не только полученные дивиденды, инвестиционную прибыль, но и любые другие доходы, что было получено в течение года. В этот перечень входят зарплата, гонорары, продажа движимого или недвижимого имущества, аренда, наследство и т.д.

Второе. Инвестор должен готовить декларации не только когда получает доход, но и когда имеет убыток. То есть речь, идет о ситуации, когда расходы на покупку акций будут превышать доход от их продажи.

"Такая стратегия для инвестора выгодна, поскольку он может перенести задекларированные убытки на следующий период и тем самым снизить сумму налогов к уплате в будущем", - объясняет Ерсой.

Третье. Если инвестор получил доход (именно доход, а не прибыль) от продажи инвестиционных активов на сумму не более 3760 грн (актуально для 2023 года), тогда он не декларирует этот доход и не платит с него налоги.

"То есть, если инвестор продал акцию за 3300 грн, то можно не подавать декларацию о доходе ", - отмечает Александр Курявый.

Четвертое. Если инвестор не продает или иным образом не отчуждает инвестиционные активы в течение года, а также не получает прибыли, обязанности подавать декларации и уплачивать налоги у него не возникает.

Исключение из этого правила: если у украинского инвестора есть акции структуры, которая считается так называемой "контролируемой иностранной компанией" (КИК). В таком случае нужно подавать декларацию.

Что нужно знать о контролируемых иностранных компаниях

Если украинский инвестор покупает акции какой-либо международной публичной компании, например, Tesla, Apple, Facebook или Amazon, пока он не обязан сообщать о таких операциях контролирующим органам в нашей стране. То есть именно отчитываться о наличии у него таких акций.

"Но если резидент Украины покупает долю (акции) у иностранной компании, в результате чего такая компания становится для него КИК, он должен отчитаться о такой компании в украинскую налоговую по специальной процедуре", - уточняет Денис Эрсой.

Так в каких случаях иностранная компания становится для украинского инвестора КИК? Надо выполнить хотя бы одно из следующих условий:

- Инвестор владеет долей в иностранной компании в размере более 50%.

-

Инвестор владеет долей в иностранной компании в размере более 10%, при условии, что несколько резидентов Украины владеют долями в этой же компании. Так что совокупный размер таких долей составляет 50% и более.

-

Инвестор отдельно или вместе с другими резидентами Украины – связанными лицами – осуществляет фактический контроль над такой компанией.

Как видим, правила КИК, скорее всего, будут актуальны только для юридических или фактических владельцев (контролеров) иностранных компаний.

"В то же время розничные инвесторы, покупающие акции условных Tesla, Apple, Facebook, Amazon, вряд ли смогут достичь указанных выше порогов, потому что контролируют лишь скудную долю этих компаний".

Как инвестор должен платить налоги за дивиденды и инвестприбыль

Юрист Денис Эрсой отмечает: напрямую уплатить украинские налоги с иностранного банковского счета или счета в иностранной платежной системе не получится по техническим причинам.

Поэтому можно использовать два варианта для уплаты налогов.

Первый вариант. Если инвестор покупает акции иностранных компаний именно за границей, тогда для уплаты налога в нашей стране он должен перечислить средства сначала на украинский счет, а затем – на счет налоговой.

Второй вариант. Если по результатам декларирования у инвестора возникают налоговые обязательства, ему не обязательно переводить средства, полученные им за рубежом, как дивиденды или инвестиционную прибыль, чтобы уплатить с них налоги в нашей стране. Для этого можно использовать и средства, которые у инвестора хранятся в Украине.

На какие нюансы следует обратить внимание во время декларирования

Если инвестор заполняет декларацию в первый раз, у него могут появиться определенные трудности. Среди распространенных проблем:

- сложности с заполнением соответствующих полей;

-

правильность пересчета доходов в иностранной валюте в гривну и т.д.

"В теории инвестор может воспользоваться функцией с предзаполнением полей в электронном кабинете налогоплательщика. Такой подход иногда помогает упростить отражение в декларации доходов, с которых уже были уплачены налоги в Украине налоговым агентом. Кроме того, можно позвонить на горячую налоговую линию, чтобы уточнить отдельные нюансы заполнения декларации", – говорит Денис Эрсой.

Детальнее о функционале электронного кабинета налогоплательщика можно посмотреть в видеоинструкции от Государственной налоговой службы.

Также юристы отмечают, что сервис е-кабинета от ГНС не всегда работает корректно, а налоговая не всегда дает правильные и исчерпывающие ответы. Поэтому, если возникают сомнения, лучше найти специалиста и получить необходимые консультации или поручить ему заполнение и представление декларации.

Как избежать двойного налогообложения во время инвестиций в акции

Юристы говорят, что двойное налогообложение у инвесторов действительно может возникать, особенно в случае выплаты дивидендов за акции иностранных компаний. Поэтому следует учитывать все факторы, которые могут привести к следующим раскладам:

- Резидентом какой страны является компания, выплачивающая дивиденды.

-

Что говорится в законодательстве этой страны по части налогообложения выплаченных дивидендов.

-

Есть ли конвенция об избежании двойного налогообложения между этой страной и Украиной, а также какие положения она предусматривает.

Следует отметить, что чаще всего украинские инвесторы могут попасть под риски двойного налогообложения в ситуации, когда покупают акции американских компаний. Так давайте разберемся, как действует схема налоговой нагрузки, когда украинцы получают дивиденды от компании из США:

Первое. Американская компания выплачивает дивиденды иностранному брокеру. По общему правилу эта компания или иностранный брокер должны удержать 30% в виде налогов.

Второе. Однако ставка налога снижена до 15% для наших инвесторов, поскольку существует конвенция об избежании двойного налогообложения между Украиной и США. Это значит, что в Штатах инвестор как налоговый резидент нашей страны фактически оплатит 15%.

"Если инвестор инвестирует через брокера, важно убедиться, что брокер идентифицировал инвестора именно как резидента Украины. Иначе ошибочно могут взыскать более 15% в виде налогов", - отмечает Денис Эрсой.

Третье. Кроме американских налогов, украинский инвестор должен оплатить полученные дивиденды и в нашей стране - НДФЛ в размере 9% и военный сбор в размере 1,5%.

Чтобы иметь возможность отнести американские налоги, нужно их показать в Украине, ведь это позволит избежать двойного налогообложения. Для этого украинский инвестор должен получить у компетентных органов США легализированную справку о доходах.

"Далее соответствующие документы нужно перевести на украинский язык и нотариально засвидетельствовать. После этого их вместе с декларацией инвестор передает в украинскую налоговую. В таком случае инвестор в принципе не должен будет платить налоги в Украине или в худшем случае – только 1,5% военного сбора, как считает украинская налоговая", – обращает внимание Денис Эрсой.

Как получить информацию об уплаченных налогах на доходы за границей

Налоговый кодекс Украины действительно предусматривает возможность зачисления уплаченных за границей налогов при расчете сумм налогов, которые необходимо уплатить в нашей стране, говорит управляющий партнер ЮК "Муренко, Курявый и Партнеры" Никита Муренко. В данном случае под зачислением иностранных налогов понимается уменьшение украинского НДФЛ на сумму иностранных налогов, уплаченных за границей. Но такой вариант возможен при условии, что между Украиной и страной получения доходов есть действующее соглашение об избежании двойного налогообложения.

Поэтому, чтобы не попасть под двойное налогообложение, инвестор должен предоставить в украинскую налоговую документы, подтверждающие размер полученной прибыли. Также следует подготовить документы, подтверждающие уплату налогов в иностранной юрисдикции.

"Для этого резидент лично или через своих налоговых представителей в иностранном государстве получает от иностранных налоговых органов справку о суммах полученных иностранных доходов и уплаченных иностранных налогов. Получение справки может занять определенное время. После получения вам необходимо легализовать и перевести эти документы для Украины", - говорит Никита Муренко.

Таким образом, инвестор может снизить сумму своих денежных обязательств перед контролирующими органами в Украине на сумму уплаченных им налогов в другой стране. Однако Муренко отмечает, что 1,5% военного сбора уплатить все же придется, вне зависимости от размера уплаченного налога за границей.

"Наибольшие международные брокеры взимают 15% налога в пользу США автоматически при начислении дивидендов. Поскольку это превышает размер взимаемого в Украине налога, НДФЛ можно не уплачивать — остается лишь военный сбор, который не подпадает под договор об избежании двойного налогообложения".

Чтобы доказать украинским налоговикам, что налоги действительно уплачены, необходимо подать подтверждение в приемлемой для контролирующих органов форме. К примеру, в США это может быть справка по форме 1042-S .

"Следует помнить, что иностранные брокеры могут автоматически платить налоги в США за украинского инвестора. Такая же ситуация возникает и в других странах, с которыми Украина заключила договор об избежании двойного налогообложения", - объясняет юрист.

Поэтому инвесторам следует всегда контролировать вопросы налогообложения своих доходов от акций иностранных компаний. Для этого нужно читать новости, следить за нововведениями в налоговой сфере, консультироваться с брокерами и юристами.

Кстати, не исключено, что брокеры при уплате налогов за границей могут сформировать необходимые документы в личном кабинете клиента. Так что у брокерской компании также стоит поинтересоваться, могут ли их специалисты при необходимости помочь в подготовке нужной отчетности для украинских налоговиков.

Реально ли получить справку об уплате налогов за границей

Как отмечает юрист Денис Эрсой, один из механизмов избежания двойного налогообложения должен работать, но на практике не все так гладко. Почему? Дело в том, что в США рядовому инвестору может быть достаточно сложно и затратно получить легализованную справку о доходах, а в ее отсутствие украинская налоговая имеет законное право отказать в зачислении американских налогов.

"В результате инвестор "влетает" на двойное налогообложение – сначала платит в США 15%, а затем в Украине 10,5% за дивиденды от акций иностранных компаний".