- Категория

- Бизнес

- Дата публикации

- Переключить язык

- Читати українською

Рынок печенья переориентируется на экспорт: как изменилась отрасль с началом войны

Украинский рынок печенья из-за войны сталкивается с сокращением спроса внутри страны и пытается нарастить экспорт. Издание Delo.ua попыталось разобраться в основных тенденциях этой отрасли, поскольку печенье как продукт длительного хранения является важной деталью в рационе украинских военных, а его поставки иногда осуществляются в настолько отдаленные регионы, куда и хлеб завозят нерегулярно.

Как изменился рынок печенья за последние годы?

Рынок печенья начал активно перестраиваться в 2020 году, с началом мировой эпидемии COVID-19, объясняет замдиректора по маркетингу ТД "Киев хлеб "Ольга Колядюк. Во время пандемии товарная группа крекеров, сэндвичей и снеков сократилась из-за изменения формата отдыха потребителей – они перестали проводить время в коллективе и самоизолировались. Также "корона" изменила закупки домохозяйств, потребитель начал запасаться продуктами на пару недель вперед. Соответственно, потребители перешли на акционные предложения, большие "семейные" упаковки и покупку сразу двух-трех пачек печенья.

- Как изменился рынок печенья за последние годы?

- Украинское печенье за границей

- Печенье для военных и тендеры

- Основные проблемы отрасли

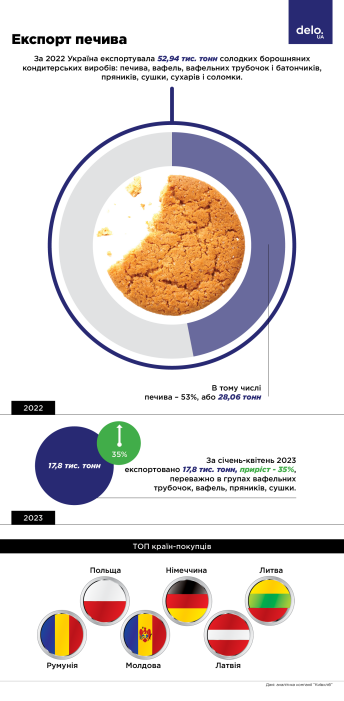

С началом полномасштабного вторжения РФ в Украину рынок перегруппировался, а основные игроки пересмотрели свои каналы продаж в сторону экспорта в другие страны. По словам эксперта, тренд не изменится и в 2024 году – экспорт продолжит расти из-за упрощения условий торговли со странами ЕС.

В свою очередь, импорт сладкой мучной кондитерской продукции в Украину в 2022 году составил 33,23 тыс. тонн, а его прирост за январь-апрель 2023 года достиг 8% в сравнении с аналогичным периодом 2022 года. 75% импортированной продукции отгружается из стран ЕС.

Цены на печенье подтягиваются вслед за инфляцией. Производители осторожно относятся к ценообразованию, поскольку любое удорожание печенья приводит к значительным потерям объемов продаж. К примеру, в 2023 году удорожание печенья будет взвешенным и удержится в диапазоне 7-10% за год., то есть не превысит прогнозный показатель инфляции.

Также производители уменьшают объем упаковки, оберегая таким образом психологическое состояние потребителя. При этом производитель находится в постоянном противоречии – обеспечить нормальное качество товара по нормальной цене, и при этом самому выжить. К сожалению, в условиях войны этот баланс сохранять становится все сложнее, и часть товарных позиций приходится временно снимать с производства, констатирует представитель компании.

В результате "украинское" печенье заменяется импортным. В начале полномасштабной войны прекратил работу главный завод международной корпорации Mondelez в Тростянце Сумской области. Последствия остановки предприятия и сейчас можно увидеть на полках магазинов - около 90% ассортимента компании составляет импорт таких SKU, как "Барни" или Oreo, которые до начала войны производились в Украине.

Другие крупные игроки на рынке с большой долей в отдельных регионах, это харьковский "Бисквит-Шоколад" и ООО "Грона" в Киевской области. Обе компании фокусируются на отдельных торговых сетях и отлаживают сбыт продукции у крупных национальных игроков - "АТБ", "Сильпо" и других.

В свою очередь, "Киевхлеб" достаточно стабильно развивается и наращивает свою долю на рынке за счет своей постоянной аудитории потребителей и "социального" сегмента, отмечает Ольга Колядюк. Этот сегмент сейчас стабилен, тогда как из-за выезда населения из страны больше всего пострадали рассчитанные на целевого покупателя продукты, в первую очередь для детей и женщин.

Доля private label стабильно растет. Марки товаров, созданных другим производителем по заказу торговой сети, постоянно растет, в том числе и в 2023 году. Как правило, "приват" в торговых сетях представлен социальными продуктами. Некоторые предприятия производят до 90% социальных позиций в формате "приват": печенья "Мария", сахарного печенья, сушки, сухарей. При этом одна торговая сеть может иметь несколько брендов "приват" в разных ценовых категориях, тем самым разделяя бренды для разных групп потребителей.

"Брендовое печенье не так выгодно поглотить "приватом", потому что здесь производитель решает, следует ли производить печенье с такой спецификацией. При этом рецептура брендового продукта может отличаться от рецептуры продуктов "приват", и производителю может быть выгоднее выпускать печенье именно под собственным брендом", – добавляет эксперт.

По ее словам, представители торговых сетей имеют свои правила заказов продукции private label. Каждый ритейлер имеет ассортиментный комитет, раз в полгода-год высылающий производителю требования к "привату" и детальную спецификацию нужного продукта. После этого объявляется тендер, на котором компания-победитель получает техническое задание на производство печенья, его упаковку и другие параметры.

Успешность локальных игроков на рынке печенья сильно зависит от региона – на западе страны торговые точки открываются чуть ли не ежедневно, в то время как в прифронтовых областях потребление этого продукта сокращается.

"Раскладки" постепенно уходят в прошлое. Доля лоточных точек с кондитерской продукцией на рынках и в МАФ постепенно уменьшается, уступая сетевым магазинам. Три года назад, перед пандемией, из лотков реализовывалось 25% всего печенья и кондизделий, тогда как в начале 2010-х их доля составляла 40%. Полустихийную торговлю замещают супермаркеты, которые в последние годы начали продавать печенье на развес, устанавливая "островки" с весовыми кондитерскими изделиями и печеньем.

Кроме того, в последние годы украинского покупателя все больше волнуют вопросы продажи печенья на раскладках в антисанитарных условиях, в открытых коробках на солнце или под дождем. Именно "корона" сильно сократила сегмент киосков с печеньем, потому что в те времена санитарные службы закрывали коммунальные рынки и требовали продавать только продукт в упаковке.

"Крафтовики" не делают погоды. Маленькие производители печенья имеют долю на рынке до 5%. Крупные игроки рынка присматриваются к такому продукту, поскольку он несет новую вкусовую культуру, объясняет Ольга Колядюк. Крафтовый производитель может легко экспериментировать с рецептурой, вводя приложения вроде шоколадных дропсов или орешков. Маленький производитель не заменит целевую аудиторию основных компаний, но позволяет им пересматривать свое отношение к новой продукции, отслеживая наиболее перспективные рецепты.

Украинское печенье за границей

С началом полномасштабной войны отечественные производители переориентировали производство на экспорт, крупнейшими его покупателями стали страны короткого плеча доставки – Румыния, Польша, Молдова, Израиль и Болгария. Эти страны отгружали продукцию достаточно широкого ассортимента – 10-12 SKU. По словам Ольги Колядюк, преимущества работы на внешние рынки – быстрая валютная выручка, сбалансированный ассортимент и отсутствие стандартных для Украины сложностей при расчетах с торговыми сетями, таких как отсрочки платежей до 120 дней и дополнительных маркетинговых расходов со стороны ритейлеров.

Экспорт – это наши возможности прироста на несколько последующих лет. Продукция made in Ukraine присутствует на международных выставках. За границей ее уважают, она имеет имидж натуральной, калорийной и сладкой. Не во всех странах любят сладкое, но в странах с похожими вкусовыми основами наша продукция ценится.

Сезонность экспорта и дорогостоящая логистика. Отгрузки глазированного печенья и продуктов с температурным ограничением хранения до 25 градусов сокращаются летом и в теплый период весны и осени. Для таких товаров нужны рефрижераторы, а их стоимость достаточно высока, поэтому затраты на логистику превышают себестоимость печенья, особенно в условиях очередей на границах. По словам эксперта, в целом сокращаются отгрузки печенья-сэндвичей с жировой прослойкой или начинкой, в то время как сухое печенье поставляется без ограничений.

Устаревшее оборудование тормозит переход на европейские стандарты. Украинские производители модернизируют оборудование и рецептуры согласно европейскому законодательству, но пока нельзя говорить о полной синхронизации.

"В прошлом году мы должны были перейти на нормы биохимических составляющих, которые отвечают законодательству ЕС, и к этому мы уже идем. Но есть нетестируемые в Украине компоненты, и наши лаборатории не могут отслеживать эти параметры. Поэтому приходится проводить анализ за рубежом, иначе такую продукцию нельзя экспортировать", – объясняет Ольга Колядюк.

В целом, украинское печенье идентично экспортированному в страны ЕС, хотя существуют и отличия. К примеру, в Европе, четко регламентируется содержание сахара в детском печенье, поэтому для украинского экспорта необходимо изменение действующей рецептуры и адаптация к требованиям Евросоюза.

Мы не можем в один день стать европейским производителем. Мы к этому идем постепенно, потому что это требует больших инвестиций. В условиях войны рискованно замораживать средства в инвестициях, поэтому мы очень взвешенно обновляем производство: улучшаем то, что нужно "на сейчас", от чего нельзя отказаться", - констатирует представитель "Киевхлеба".

Печенье для военных и тендеры

Из - за полномасштабной российской агрессии возросла доля государственного заказа печенья для военных и социальных нужд. Для военных сейчас актуально галетное печенье длительного хранения, вафли лимонные, пряники и печенье "Мария". За последний год многие производители начали выпускать для нужд военных галетное печенье в расфасовке по 50 гр., уточняет Ольга Колядюк.

Несмотря на рост потребления печенья военными в регионах прифронтовых, общие объемы его поставок значительно сократились. Никакого их учета в этих областях не ведется, и любые тенденции могут быть лишь оценочными.

"В этих регионах есть проблемы с логистикой, там мало магазинов и очень мало потребителей. Но никто не забывает об этих локациях, и дистрибьютор на свой страх и риск отгружает товар. Отгрузка бывает раз в 2-3 недели или раз в месяц, и везут туда специфические позиции – социальные продукты, или печенье в "семейной" упаковке на 300-500 гр., никаких маленьких позиций по 120-150 гр.", – рассказывает эксперт.

В целом, социальное направление производства именно для "Киевхлеба" важно, компания принимает участие в государственных тендерах на питание военных, детских учреждений и благотворительные цели, но это не основной запрос на производство.

Что касается школьного питания, то крупные производители печенья не участвуют в тендерах на закупку продуктов для школ. Сейчас проходит реформа школьного питания, согласно которой школьников обслуживают предприятия, имеющие собственные столовые-рестораны для приготовления блюд нового меню. Но в общем, пряник в 2000-2010 годах и его современный аналог – это совершенно разные продукты, добавляет Ольга Колядюк. Хотя вкус изделия остался неизменным для потребителя, его рецептура существенно изменилась, в первую очередь за счет отказа от пальмового жира.

"Каждое время имеет свою моду, и сейчас мода на экологически чистую упаковку и натуральные продукты. Хотя потребитель и становится беднее, он знает цену здоровью и здоровому питанию. Сейчас мы думаем над тем, как уменьшить содержание сахара во всех товарных позициях, сохранив классический вкус", - поясняет Ольга Колядюк.

Основные проблемы отрасли

-

Стоимость электричества, газа и топлива - три основных риска, постоянно влияющих на ценообразование при производстве печенья;

- Большая часть добавляемых в печенье ингредиентов закупается за границей и привязана к доллару;

- Нехватка трудовых ресурсов, количество которых стабильно уменьшается. Особенно тревожно сокращение количества узкопрофильных специалистов пищевой промышленности, которых невозможно быстро не заменить;

-

Смена сырья и оборудования для полного перехода на европейские нормы производства. Однако новые производственные линии стоят дорого, и возврат инвестированных в них средств может занять несколько десятков лет, потому в условиях войны масштабные инвестиции являются довольно сомнительной идеей. Производитель должен искать сложный баланс между модернизацией оборудования и обновлением рецептур, возвратом вложенных средств и условиях постепенного обеднения потребителей.