- Категорія

- Фінанси

- Дата публікації

- Змінити мову

- Читать на русском

Попит на страхування та кредити фінкомпаній падає, а гравці йдуть з ринку. НБУ оцінив ситуацію у небанківському фінансовому секторі

Сектор небанківських фінпослуг скорочується. Попит на страхування та на мікрокредити падає. Щоб не допустити серйозних проблем на цьому ринку, Нацбанк має намір відновити його повноцінне регулювання.

Національний банк оприлюднив дані щодо роботи небанківського фінансового ринку за 1 квартал 2022 року. До огляду увійшли страхові компанії, мікрофінансові організації, які займаються видачею "швидких" кредитів, ломбарди та кредитні спілки. Оскільки ці фінансові установи звітують про свою роботу не так оперативно, як банки, НБУ публікує аналітику із запізненням. Проте навіть перший квартал демонструє вплив війни на цей сегмент фінринку.

Їх стає дедалі менше

"Значна кількість учасників ринку вимушено призупинила або скоротила свою діяльність через реалізацію операційних ризиків. Крім того, суттєво знизився попит на основні фінансові послуги", – пише у своєму звіті Нацбанк.

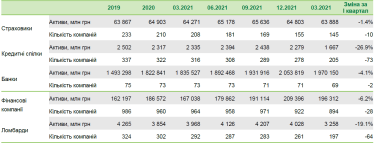

За даними НБУ, з 24 лютого на ринку небанківських послуг не з'явилося жодного нового гравця. Для порівняння, у період з 1 січня по 23 лютого Нацбанк вніс до реєстру небанківських фінустанов 25 структур. Усього за 1 квартал згаданий реєстр схуд на 175 компаній.

Ці установи вже не мали діючих ліцензій, і переважно були зареєстровані на тимчасово непідконтрольній Україні території Донецької та Луганської областей, а також у Криму.

"З огляду на зменшення кількості учасників ринку, знизився обсяг активів у всіх категорій небанківських фінустанов (НБФУ). Частина НБФУ у загальних активах фінсектора, нагляд за яким здійснює НБУ, впала з 12% до 11%", – уточнює Нацбанк.

Активи фінансових структур, за якими здійснює нагляд НБУ, та їх кількість

Страховикам складно, але вони не здаються

Страхові компанії увійшли в кризу із пристойним запасом платоспроможності. Тому перші місяці військового стану для страховиків не стали катастрофою. Активи компаній, які займаються ризиковим страхуванням (автомобілів, нерухомості, здоров'я тощо) за 1 квартал не скоротилися. При цьому обсяг платежів, які страховики одержують від клієнтів, зменшився на 14% у річному вимірі, страхові виплати впали на 22%.

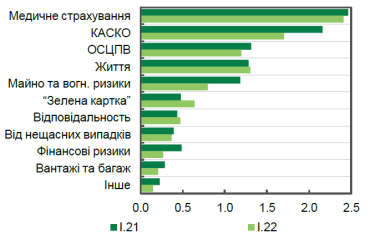

Фундаментом ринку, як і раніше, залишаються автомобільне страхування (КАСКО) та медстрахування. Хоча за цими двома видами обсяг отриманих премій просів на 21% та 2% відповідно. Натомість НБУ відзначає зростання платежів за полісами "Зеленої карти" (міжнародний аналог "автоцивілки") майже на 34%, пов'язуючи цю тенденцію з масовим виїздом українських біженців за кордон. На 9% зріс обсяг премій зі страхування відповідальності (крім автоцивільної).

Порівняння страхових платежів за видами страхування (1 квартал 2022 року до 1 кварталу 2021 року), млрд грн

Сектор страхування життя показав себе ще витривалішим. Активи лайфових страховиків за 1 квартал порівняно з аналогічним періодом 2021 року збільшились на 1,1%, а обсяг одержаних премій зріс у річному обчисленні на 1,6%. Ринок страхування життя інтертний. Клієнти укладають накопичувальні договори на 10-15-20 років та більше. А умови їхнього дострокового розірвання невигідні. Тому багато страхувальників продовжують платити за договорами і надалі. Втім, повна картина з відпливом клієнтів (якщо це дійсно відбувається) буде зрозумілою ближче до кінця 2022 року.

Весь страховий сектор залишається поки що прибутковим. За 1 квартал 2022 року ризикові страхові компанії заробили 0,9 млрд. грн., лайфові – 0,1 млрд. грн. "Фінансовий результат ризикових страховиків перевершив значення за відповідний період 2021 року, незважаючи на майже незмінні показники операційної ефективності. Цьому сприяло помітне зменшення інших витрат. Прибуток страховиків життя збільшився незначно, а рентабельність активів залишилася на торішньому рівні", – йдеться у звіті Нацбанку.

Компанії невидимки

А ось ринок кредитних спілок, фінансових компаній та ломбардів не може похвалитися такою стійкістю. За 1 квартал Нацбанк вивів з ринку 73 кредитні спілки, 64 ломбарди та 28 фінкомпаній.

НБУ зазначає, що у перерахованих фінансових установ погана дисципліна щодо подання звітності, що ускладнює проведення оцінки їхньої діяльності. Наприклад, якщо перед Нацбанком сумлінно звітують майже 92% страхових компаній, то в решті сегментів небанківського фінринку частка тих, хто звітував, у середньому не доходить навіть до 70%. Тобто десь третина гравців просто випала з поля зору регулятора.

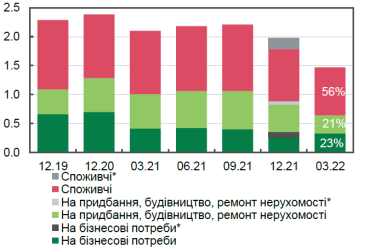

Активи кредитних спілок, які подали звітність до НБУ, за 1 квартал скоротилися на 4%, а обсяг нових виданих ними кредитів зменшився у півтора рази на рік. При цьому зростання частки простроченої заборгованості Нацбанк не зафіксував. "Але сьогодні цей показник не повною мірою відображає очікувані втрати від кредитного ризику внаслідок поточної кризи. Оцінка якості портфеля та визнання втрат відбуватиметься з часом", – констатує НБУ.

Скоротились обсяги депозитів та додаткових пайових внесків у кредитних спілках (за рахунок них формується пайовий капітал) – на 5% та 11% відповідно. Втім, відтік коштів міг бути істотнішим. Але його стримують запроваджені Нацбанком обмеження на дострокову виплату вкладів та заборона на повернення додаткових пайових внесків пов'язаним особам.

Обсяг отриманого кредитними спілками прибутку також знизився, на 20% порівняно з 1 кварталом 2021 року. Це сталося, зокрема, через зростання витрат кредитних спілок на формування резервів.

Структура кредитного портфеля кредитних спілок

Швидкі кредити нікому не потрібні

Активи ломбардів та фінансових компаній за 1 квартал скоротилися. На 19% та на 6% відповідно. У той же час активи фінкомпаній все ще сягають майже 200 млрд. грн. Це в рази більше, ніж у решти представників небанківського фінсектора разом узятих.

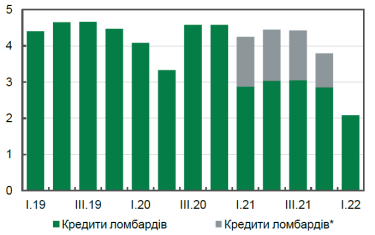

Впали обсяги кредитування. Ломбарди видали за 1 квартал 2022 року 2,1 млрд грн кредитів. Це на 28% менше, ніж у 1 та 4 кварталах 2021 року. Сума кредитів, наданих мікрофінансовими організаціями за січень-березень 2022 року, склала близько 18,3 млрд грн, що майже вдвічі менше порівняно з 4-м кварталом 2021 року.

Кредити, видані ломбардами, млрд грн

І ломбарди, і фінкомпанії постраждали від падіння попиту на свої послуги з боку населення. Delo.ua вже писало про те, що багато компаній із видачі швидких кредитів з початком війни були змушені заморозити свою діяльність. А через відсутність нормального ризик-менеджменту частка проблемних позик у портфелях фінкомпаній досягла 80%.

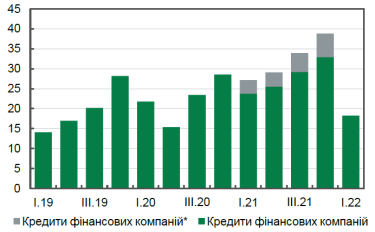

Кредити, видані фінкомпаніями, млрд грн

У ломбардів схожа ситуація. Потенційних клієнтів (у тому числі через міграцію за кордон) стало набагато менше. Крім того, громадяни не ризикують закладати в ломбарди своє майно, оскільки не впевнені, що зможуть потім викупити його назад або розрахуватися за кредитом.

Відтак, як резюмує НБУ, і фінансові компанії, і ломбарди закрили першу чверть 2022 року зі збитками.

Жорсткий нагляд за ринком повертається

Нацбанк визнає, що небанківському сектору виживати в нинішніх умовах буде складно. Хоча б тому, що він не має такого запасу міцності, як банки. Для поступового відновлення активності учасникам небанківського фінринку доведеться перебудувати свою діяльність під реалії воєнного часу. Приділяти увагу фізичній безпеці персоналу та клієнтів, перевести свої сервіси (наскільки це можливо) в онлайн, забезпечивши цілодобову клієнтську підтримку.

"Кредиторам слід належним чином відображати якість кредитного портфеля, своєчасно проводити реструктуризацію для позичальників, які зазнали негативного впливу війни. Страховикам важливо переглянути методику оцінки ризиків і резервів, провести ревізію тарифів і планових показників діяльності", – озвучує свої рекомендації Нацбанк.

Також регулятор рекомендує всім без винятку фінустановам оптимізувати витрати, насамперед – адміністративні (на офіси, на персонал – ред.). Тому що головне завдання – зберегти стійкість та виконувати зобов'язання перед клієнтами.

До речі, НБУ пообіцяв, що поступово відновлюватиме застосування тимчасово призупинених нормативних вимог. Ще в березні Нацбанк заявив, що не вживатиме заходів впливу до небанківських фінансових установ за несвоєчасне подання звітності та за недотримання вимог до власного капіталу. Але тепер НБУ хоче повернутися до забезпечення повноцінного нагляду за ринком, щоби не допустити його дестабілізації.