- Категорія

- Фінанси

- Дата публікації

- Змінити мову

- Читать на русском

Україна б'є рекорди по накопиченню міжнародних резервів. Чи існує ризик і до чого тут борги

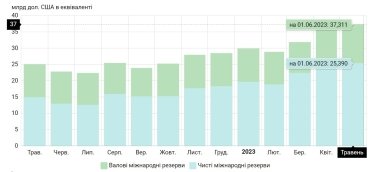

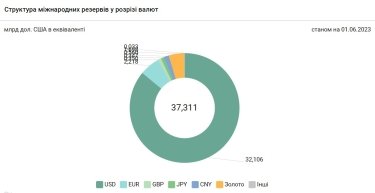

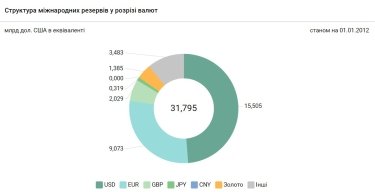

На 1 червня міжнародні резерви України (золотовалютні резерви, ЗВР) зросли до рекордної позначки за останні 12 років – $37,3 млрд. Згідно з даними НБУ, відбулося це завдяки західним партнерам, що у травні перерахували на валютні рахунки уряду в НБУ $4,3 млрд фінансової допомоги. Здебільшого – довготривалих кредитів. Delo.ua з'ясувало, у чому полягають ризики та чи є загроза для національної валюти.

"Значні обсяги надходжень зовнішньої фінансової допомоги в $3,249 млрд (це макрофінансова допомога від ЄС, грант від США, позика від Світового банку) і розміщення валютних ОВДП на суму $1,074 млрд. Тоді як на погашення і обслуговування держборгу у валюті, включно з МВФ, Україна сплатила $938 млн", – уточнює голова податкового комітету ВР Данило Гетманцев.

Обсяги наданої фінансової допомоги перевищили зовнішні витрати уряду, виплати по боргах та інтервенції НБУ на міжбанку. Це дозволило регулятору наростити ЗВР одразу на 4%. Проте у суспіства може виникнути питання: навіщо Україні брати в борг більше, ніж потрібно, адже кредити потім доведеться повертати, а разом з ними ще й платити відсотки?

Дають – бери. Відмовлятись не на часі

Насамперед зауважимо, що поставлене таким чином питання мало б сенс у мирний час, коли така поведінка Уряду дійсно виглядала б нераціональною. Але зараз, коли Україна не має доступу до класичних інструментів управління боргом та цілком залежить від міжнародних партнерів, міркувати таким чином не можна.

"Зауважу, що тут йдеться і про майже безкоштовні кошти. Звісно, ми не знаємо реальних умов надання кредитів уряду для фінансування бюджетних витрат в період війни, але можна бути впевненими, що вони максимально лояльні як за строком повернення, так і за вартістю", – говорить у коментарі нам директор департаменту казначейських операцій Юнекс Банку Анна Золотько.

Не слід також забувати, що вся суть ЗВР полягає лише в страхуванні фінансових ризиків на рівні держави. Ситуація – особливо зараз – може змінюватися дуже динамічно. Отже ніхто не може бути впевненим, що "зайві" вчора гроші не стануть дефіцитним ресурсом завтра. Відтак формування запасу міцності у вигляді ЗВР – це добре. А в стані війни питання походження цього приросту відпадає.

Навіщо потрібні ЗВР і що з ними робити

Для НБУ, як і будь-якого центробанку та прямого розпорядника ЗВР, гривня є товаром, який він виробляє. А відтак він є відповідальним за її вартість.

Коли в країну потрапляє забагато інвалюти, попит на національну валюту зростає, що збільшує її вартість. Це не дуже добре, адже робить товари, вироблені в країні, менш привабливими на зовнішніх ринках через здорожчання. Отже НБУ має абсорбувати з ринку зайву інвалюту, щоб не допустити занадто глибокої ревальвації національної, зауважує Анна Золотько.

Інвалюта потрапляє в країну кількома способами: через продаж приватними компаніями товарів та послуг на закордонних ринках, приватні інвестиції з-за кордону, залучені в іноземних кредиторів позики уряду, перекази трудових мігрантів. І з точку зору НБУ не має жодної різниці, через який саме канал сформувався профіцит. Його завдання – збалансувати ринок.

Звісно, валюта не тільки потрапляє до економіки, але й виходить з неї. Причому тими ж самими каналами. Люди переказують гроші за кордон родичам, імпортери закуповують в іноземних компаній товари та послуги, які потім продають всередині країни, інвестують у бізнес за кордоном. Та й залучені в іноземців борги зрештою слід повертати в валюті. І на це також потрібна валюта.

В ідеальній ситуації показники збалансовані або надходження валюти трохи переважає над відтоком. Але на практиці так не буває. Численні сезонні чинники, локальні та глобальні кризи, природні обставини порушують баланс навіть там, де його більш-менш вдається досягати. І саме в таких випадках сформована Нацбанком подушка безпеки у вигляді ЗВР стає в нагоді.

Важливе ще наступне: війна в Україні обвалила показники експорту. За підсумками минулого року обсяги експорту товарів склали лише 64,9% від показників 2021-го. Впали обсяги й імпорту, але не так сильно – до 75,9%. В результаті лише за цим каналом різниця між валютою, що вийшла з країни та тією, що зайшла в неї зросла майже втричі – до $11,1 млрд.

"Про надходження інвестицій до країни в стані війни взагалі нічого й говорити. Так само як і про залучення позик на зовнішніх ринках", – справедливо констатує казначей Юнекс Банку.

До того часу, як в країну почали надходити стабільні транші фінансової допомоги від союзників, від тотального обвалу курсу гривні та дефолтів за зовнішніми боргами рятували саме "страхові" ЗВР. З січня по липень 2022 року розмір ЗВР України скоротився більш ніж на чверть: з $30,9 млрд – до $22,4 млрд. Без цієї подушки безпеки ситуація виявилася б катастрофічною.

З чого складаються ЗВР і чи виправдана їхня структура в Україні

Ще один приклад практичної користі від ЗВР – зростання готівкового курсу долара посеред минулого року через дефіцит паперових доларів та євро в Україні. Розірвані логістичні ланцюжки зупинили ввезення готівкової валюти в країну: з березня по травень банки не завезли жодної банкноти.

Частково ситуацію рятували "валютні туристи", але їх "потужностей" не могло вистачити на закриття підвищеного попиту. "Ситуацію змогли заспокоїти інтервенції Нацбанку, який провів кілька аукціонів з продажу готівкових доларів та євро із власних сховищ. Поки банки налагодили нові способи доставки готівкової валюти та наситили ринок, це дозволило зупинити паніку", – згадує Золотько.

Не слід забувати, що до того ж НБУ зафіксував офіційний курс. Як підкреслює член ради НБУ, Богдан Данилишин, в умовах дефіциту платіжного балансу це вимагає витрачання ЗВР на його підтримку.

"Рівень валютних резервів України підтримується масштабною зовнішньою допомогою та обмеженнями на виведення капіталу з країни. Однак, загрозу становить підвищення зростання потреб економіки в імпорті та зниження експортного потенціалу країни", – застерігає Данилишин.

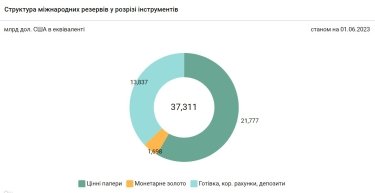

Що ж до структури ЗВР, то готівкової валюти в них не так багато. За офіційними даними НБУ, у загальній структурі золотовалютних резервів "живих" грошей близько 37%. Але лише незначна частина цих коштів зберігається у готівці. Скільки саме – достеменно невідомо. Решта з цих грошей розділені між депозитами та коррахунками за кордоном.

"При цьому 4,5% резервів зберігається у монетарному золоті (фізично – у злитках). Найбільша частина (58,4%) – у цінних паперах. Чіткої структури самих паперів Нацбанк не надає, але запевняє, що більше 90% з них мають найвищі рейтинги (ААА)", – звертає увагу Анна Золотько.

Відповісти на те, наскільки безпечна така структура однозначно неможливо. У спокійній ситуації такий високий показник грошей та їхніх еквівалентів в загальній структурі ЗВР, мабуть, був би зайвим. Гроші знецінюються через інфляцію й одне з завдань НБУ зробити так, щоб ці втрати не впливали негативно на ЗВР.

Саме тому більшу частину коштів вкладають в активи, що можуть приносити прибуток у вигляді відсотків або такі, що захищені від інфляції іншим чином: суверенні облігації інших держав та золото. Але в ситуації безпрецедентної невизначеності, в яку потрапила Україна, така стратегія є абсолютно виправданою. Адже потреба у "живих" грошах будь-якої миті може зрости.