- Категория

- Экономика

- Дата публикации

В оффшорах больше не спрятаться. Чем обернется для украинцев запуск обмена налоговой информацией

Автоматический обмен налоговыми данными позволит фискалам выявлять иностранные активы и доходы граждан Украины. Так что, при помощи зарубежных банков будет все сложнее скрываться от налогообложения.

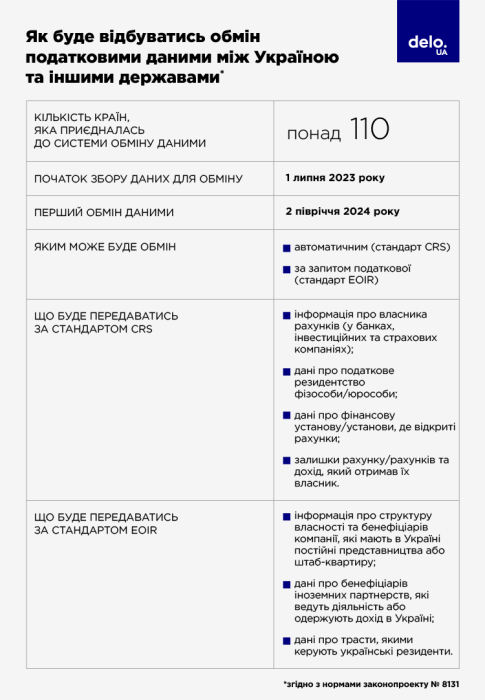

Летом 2023 года в Украине начнет функционировать механизм автоматического обмена налоговой информацией. Его запуск предусмотрен нормами законопроекта № 8131, который Верховная Рада приняла во втором чтении 20 марта. И хотя президент еще не поставил под законом свою подпись, в том, что это произойдет нет сомнений.

Внедрение системы автоматического обмена налоговыми данными обсуждается в Украине уже довольно давно. Лет 5 так точно. Законопроект № 8131 инициировал Кабинет Министров, и этот документ является евроинтеграционным. То есть, его разработка и принятие – это часть "домашнего задания" Украины на пути вступления в Евросоюз.

Так что, украинским налогоплательщикам следует приготовиться к тому, что фискальные органы будут знать о них теперь значительно больше, чем раньше.

Подписывайтесь на Telegram-канал delo.uaЧто такое обмен налоговыми данными

Механизм обмена финансовой информацией для целей налогообложения разработала Организация экономического сотрудничества и развития (ОЭСР). Он был внедрен в 2013 году. Его появление совпало с запуском так называемого плана BEPS, который направлен на борьбу с выводом капитала в оффшоры.

Стандарт обмена данными, предложенный ОЭСР, получил название CRS. Он был нужен для того, чтобы страны могли свободно делиться информацией о налогоплательщиках в автоматическом режиме.

"Согласно стандарту отчетности CRS, финансовые учреждения стран-участниц обязаны осуществлять проверку финансовых счетов и выявлять лиц, являющихся налоговыми резидентами других юрисдикций – партнеров по обмену информацией", – объясняет управляющий партнер юридической компании Winner Игорь Ясько.

Налоговые органы всех стран, присоединившихся к системе CRS (таких государств порядка 110), регулярно передают друг другу информацию о налогоплательщиках. Например, в этом списке есть Дания и Испания. Следовательно, датские налоговики отправляют данные об испанских налогоплательщиках в Испанию. А испанская налоговая служба – о датских налогоплательщиках в Данию.

Соответственно, когда Украина внедрит CRS, наша Государственная налоговая служба (ГНС) будет отправлять данные о налогоплательщиках из всех 110 стран в соответствующие налоговые органы и обратно получать информацию из юрисдикций, подключившихся к CRS.

Помимо стандарта CRS, есть еще один формата обмена. Это информация по запросу или EOIR. Например, если ГНС посчитает, что ей недостаточно данных о конкретном налогоплательщике, который имеет счета где-нибудь в польском банке, она отправит дополнительный запрос налоговым органам в Польше.

Какая информация попадает в систему обмена

Стандарты CRS и EOIR работают по-разному. В рамках CRS формируется специальный отчет. Этот отчет налоговые органы, в свою очередь, составляют на основе информации, которую им передают банки, страховые компании, инвестиционные компании, брокеры (торговцы ценными бумагами) и т.д.

Все эти структуры собирают следующие данные и делятся ими с налоговой:

- ФИО клиента (если это физлицо) или его наименование (если это юрлицо), дата рождения/регистрации, адрес, налоговое резидентство;

-

номер счета или счетов (если их несколько);

-

исчерпывающая финансовая информация о счетах: валюта, баланс, пассивные доходы (например, проценты по депозиту);

-

информация о том финучреждении, где обслуживается клиент и/или имеет счета.

Финансовые учреждения стран-участниц CRS обязаны осуществлять надлежащую комплексную проверку (due diligence) клиентов. И среди владельцев счетов, а в определенных случаях и среди их бенефициаров, выявлять лиц, являющихся налоговыми резидентами других юрисдикций – партнеров по обмену информацией.

При этом краудфандинговые платформы, криптобиржи, страховые брокеры, пункты обмена валют избавлены от необходимости собирать упомянутые выше сведения о клиентах.

Что касается EOIR, то ГНС и сегодня может обратиться к налоговой службе другой страны для получения информации о бенефициарах компаний, которые имеют в Украине постоянные представительства, или о трастах, которые находится под управлением украинцев-резидентов.

Впрочем, для оправки запроса в рамках EOIR у налоговиков должны быть основания. Это наличие обоснованного подозрения, что резидент Украины уклоняется от уплаты налогов либо же расследование конкретного преступления в рамках открытого уголовного производства.

Когда начнется обмен налоговыми данными

С 1 июля 2023 года участники финансового рынка будут собирать данные о счетах своих клиентах в рамках стандарта CRS. Первый отчетный период завершится 1 июля 2024 года, после чего ГНС получит сведения о счетах от финансовых агентов и произведет первый обмен.

Уточним, что сбор данных, которые будут аккумулировать украинские финучреждения, коснется клиентов-нерезидентов. То есть, граждан Украины это вроде бы не касается. Но когда начнется двусторонний обмен (это произойдет во втором полугодии 2024 года), уже придется напрячься украинцам, которые имеют счета за границей. Ведь ГНС в ответ получит данные о них от иностранных партнеров.

Кроме того, банки, страховые и инвестиционные компании в Украине начнут собирать больше данных о всех клиентах. Поскольку задачей финансовых агентов будет определить, попадает или нет вкладчик либо страхователь под CRS. Как минимум, для этого нужно удостовериться в том, что клиент является резидентом/нерезидентом Украины, входит в число бенефициаров контролируемых иностранных компаний и т.д.

Соответственно, при открытии счетов нужно готовиться к расширенному анкетированию и к дополнительным вопросам со стороны финучреждений. Более того, нормы законопроекта № 8131 обязывают финансовых агентов передавать в налоговую данные даже о тех клиентах, которые обратились за услугой (например, решили оформить депозит), но по какой-то причине эту услугу не получили.

Проще говоря, все, что будет попадать в руки участников финансового рынка, теперь может стать достоянием налоговых органов. И не стоит питать особые надежды на то, что те же банки будут игнорировать требования фискалов. Штраф для финансового агента за невыполнение требований по обмену информацией составит 100 минимальных зарплат (670 тыс грн). При этом, после уплаты штрафа, банк или страховщик все равно обязаны передать данные налоговой.

Кстати, для клиентов, которые сокрыли информацию о своих счетах или сообщили некорректные сведения, штраф будет таким же – 670 тыс грн.

Какими могут быть последствия для налогоплательщиков

Аргумент в пользу запуска автоматического обмена налоговыми данными предельно прост: выявлять налоговых резидентов Украины, которые пытаются спрятать за пределами страны свои доходы и активы.

Доступ к информации должен обеспечить налоговую прозрачность и стать эффективным инструментом для контроля своевременного и правильного декларирования доходов резидентов стран-участниц (CRS – ред.), полученных за их пределами. А также для выявления находящихся за рубежом незадекларированных доходов и для борьбы с уклонением от уплаты налогов.

На конкретном примере это будет выглядеть следующим образом. Скажем, физлицо-резидент Украины имеет счет в иностранном банке и через него инвестирует в иностранные ценные бумаги на фондовом рынке, получая доход от таких инвестиций в виде дивидендов по акциям или купонного дохода по облигациям. После запуска CRS ГНС будет в автоматическом режиме получать информацию об общей сумме доходов от финансовых активов.

"Если физлицо не отразило такой доход в ежегодной декларации об имущественном состоянии и доходах, то у налоговой будут все основания провести проверку и доначислить налоговые обязательства на сумму незадекларированного дохода", – уточняет Ольга Черевко.

Более того, за уклонение от уплаты налогов может еще и штраф "прилететь" в размере от 5 до 10 тыс необлагаемых минимумов доходов граждан (85-170 тыс грн). И чем больше данных о налогоплательщиках будет иметь налоговая – тем сложнее им будет скрывать свои капиталы за пределами Украины.