- Категорія

- Економіка

- Дата публікації

- Змінити мову

- Читать на русском

Антикорупційна податкова реформа і український економічний прорив

Визначимо з перших слів позицію. Я є співрозробником і одним з ідеологів Антикорупційної податкової реформи.

Її суть полягає в наступному:

- Перейти до викорінення корупції в податковій сфері одночасно з винищенням економічних передумов корупції, покращенням адміністрування податків, збільшенням відповідальності податківця і підприємця

- Для викорінення економічних передумов корупції обраховано оптимальні ставки податки, за умов яких: максимізується детінізація бізнесу (90%), мінімізується дефіцит державного бюджету, забезпечується зростання інвестицій (+18%), забезпечується економічне зростання (ВВП +4-6%), створення нових робочих місць (+20%)

- Вводяться нові ставки податків: ПДВ 10%, податки на працю сумарно 13%, податок на прибуток 10% (або податок на виведений капітал 15%).

Реформа підтримана Коаліцією бізнес-спільнот за модернізацію України (об’єднує провідні українські бізнес-організації, в тому числі СУП, ТПП, бізнес-спільноту Board, CEO Club), а також EBA, переважною більшістю економістів, суспільстом, ліберальною частиною Кабміну та Офісу президенту.

Зрештою, Президент і міжнародні партнери підтримують необхідність реформи податкової системи, а МВФ, який прийнято вважати противником податкових новацій, вказує на необхідність системних податкових реформ. Щоправда в Меморандумі, можливо, помилково вказано, що реформи не мають призвести до зниження надходжень до державного бюджету, що явна економічна помилка, бо мова має йти про недопущення, наприклад, зростання дефіцити державного бюджету, з розумінням того, що податкова реформа як раз і зорієнтована на зменшення державних видатків, отже навіть за умов скорочення надходжень до бюджету ситуація з дефіцитом бюджетом суттєво покращується.

Попри очевидну необхідність проведення реформи, знаходяться навіть експерти які замість пропозиції власної моделі для конкурсу проєктів намагаються дискредитувати реформу.

Поки в Україні ці окремі експерти і глибинна держава в особі гетманцевих, силовиків, податківців та деяких експертів намагаються пригальмувати податкову реформу, багато країн світу роблять власні економічні прориви, попри всі аргументи на рахунок Директиви 112 ЄС, рекомендаціям МВФ або BEPS.

Безумовно Україна буде виконувати всі взяті на себе зобов’язання. Це має бути нашим принципом.

Але нарешті потрібно зрозуміти і нам, і нашим партнерам, що дивитися треба не на те, що роблять розвинуті країни, а що вони зробили, щоб, стати заможними. В історії майже кожної заможної розвинутої країни був період максимальних економічних свобод, низьких податків і державних інвестицій в інновації і науку.

З останніх прикладів виберемо декілька.

- Болгарія знизила податок на прибуток із 40% до 10%, на доходи з фізичних осіб з 52% до 10%, зберігши номінальний та реальний ріст доходів бюджету. Дана система зберігається і сьогодні. Доходи бюджету зросли вчетверо за 10 років.

- У 2006 році Словаччина запровадила фіксований податок 19% (знизивши податок на прибуток з 25%). Водночас були ліквідовані всі пільги по сплаті податку на прибуток.

- Кіпр знизив податок на прибуток з 29% до 10%.

- Ірландія знизила ставку податку на прибуток вдвічі.

- Польща запровадила Податок на виведений капітал, який нам наче забороняють ввести в Україні. Естонія і Латвія оподатковують лише дивіденди.

- Принаймні 19 країн Європи мають ставку податку на прибуток нижче за український. В тому числі 6 країн 10% і нижче.

- Ефективний ПДВ в Польщі і ще в ряді країн нижчий за український через диференціацію ставок.

- Норвегія, Фінляндія, Греція, Греція, Німеччина, Латвія, Польща, Італія, Швейцарія і десятки інших країн мають ПДВ на продукти харчування нижчий за український.

- Ізраїль, Великобританія, Ірландія взагалі встановили 0% ПДВ на продукти харчування.

На нещодавньо проведеному в Києві Самміті Антикорупційної податкової реформи представники Світового банку, європейських країн, в яких було проведено успішні податкові реформи, Артур Лаффер (американський економіст, класик в темі податків і економічного зростання), нобелівський лауреат з економіки Томас Сарджент, керівник Американського союзу платників податків і переважна більшість спікерів говорили нам, українцям:

«Знижуйте податки, розширюйте базу оподаткування».

Що маємо в Україні?

Де-факто в Україні працює податок з обороту для МСБ. ДПС встановлює норми сплати податків для МСБ в залежності від суми обороту.

Офіційно в Україні одні з найвищих ставок податків в Європі. Відсутні механізми компенсації інвестицій. Замало стимулів для розвитку підприємництва.

В нас одного пенсіонера утримує 0,9 працюючих, які сплачують соціальні податки. А в ЄС співвідношення 2,6 до 1. Це говорить про те, що в нас податкова і пенсійна система не відповідають чинній демографічній картині. 10,5 млн людей сплачують ЄСВ, більше 11 млн пенсіонерів, 1,2 млн інвалідів – це вже очевидна неправильність, очевидне викривлення цієї ситуації.

Бізнес не має доступу до фінансів. Навіть не те що для довгих і дешевих кредитів. Взагалі недофінансованість зараз оцінена нами в 300 млрд грн на рів. А до того ще й приходить податківець і каже, що ти маєш заплатити 1,5% з обороту. Яка в нас насправді податкова система?

90% українських підприємств оптимізують сплату податків. Як можна казати про досконалу податкову систему, якщо 89% підприємців (дослідження Advanter Group) уникають її, формують якусь іншу податкову систему та живуть в іншій реальності. Проблеми відновлення і розвитку бізнесу - відсутність достатньої кількості платоспроможних клієнтів, відсутність достатнього капіталу, недоступність кредитних коштів, недоступність грантових програм, які оголошені Урядом. Переважна більшість проблем про які каже бізнес - немає грошей. Наша економіка радикально недофінансована, маємо низький рівень капітальних інвестицій, низький рівень попиту і економіка без грошей. Ми могли б зробити абсолютно фантастичні речі, якщо б у нас було достатньо доступу до довгих та дешевих грошей.

Де ж поділися гроші? Вимиті політикою НБУ і МінФіну через чинну економічну ситуацію. Але це не ключове, бо проблема була і до війни.

Ключова причина – вимивання фінансового ресурсу через корупцію і деінвестування – через несприятливу економічну ситуацію бізнес виводить ресурси за кордон.

Обсяг корупції в Україні за різними оцінками сягає 300 – 450 млрд грн на рік.

Податкова та митна система – найбільші джерела корупційних потоків і переходу в «тінь». Ті самі 89% підприємств, що оптимізують сплату податків в неофіційний і напівофіційний спосіб мають причину – не прагнення надприбутків, а банальна необхідність вижити в створених економічних умовах, коли є «чорні» конкуренти, коли є «плани по зборах» в податкової, коли правоохоронні органи залучені в бізнес-процеси тощо.

За умов чинної податкової системи, в переважній більшості сфер бізнес не виживає «в білу». Ті самі підприємці відкривають компанії в Європі і сплачують податки повністю. Як сказав мені власник будівельного бізнесу, який розвиває проєкти і в Україні, і в Європі: «Мені соромно не сплачувати податки в «білу», але сплата в Європі високих податків не знижує конкурентоспроможність, бо сплачують усі. В Європі ми сплачуємо все і зростаємо. А в Україні змушені оптимізовувати, щоб принаймні вижити.»

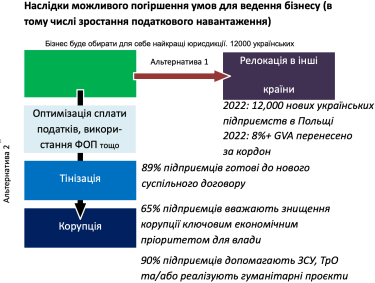

Отже, бізнес має два альтернативні сценарії, зазначені на схемі.

Бізнес буде обирати для себе найкращі юрисдикції. 12000 українських підприємців зареєстрували компанії в Польщі у 2022 році. При всіх казках про високі податки – підприємець отримає в Польщі нижчий ефективний ПДВ ніж в Україні, податок на виведений капітал, ще й повернення частини сплачених податків. Не говорячи вже про пільги, дешеві кредитні ресурси, значний внутрішній ринок і часткове відшкодування інвестицій.

Отже шантажувати бізнес не краща ідея. Набагато краща – подивитися на кількість проєктів які вже є у Ukraine Invest. І нарешті реалізувати ідею, що Україна має стати найпривабливішою країною для ведення бізнесу, інвестицій і розкриття власного потенціалу людини.

Що робити?

Отже нами побудовані поведінкові і економетричні моделі. Проведені моделюючі дослідження на 206 підприємствах. Побудована системно-динамічна модель. Проведений детальний аналіз досвіду країн в світі.

Цифри «10-10-10» (насправді, 10-13-10) є результатом пошуку балансу між ідеєю максимізації поточних надходжень до бюджету та детінізації економіки.

Зниження ПДВ до 10% суттєво знижує привабливість використання «скруток» і інших механізмів оптимізації сплати ПДВ. Зниження податків на працю (з 34% до 13%) призводить до детінізації зарплат в Україні (і також впливає на зниження оптимізації ПДВ та інших схем). Зниження податку на прибуток зменшить в півтори рази (з 35% до 21%) кількість підприємств, що оптимізують в «сірий» спосіб сплату цього податку. Зауважу, що модель показала, що впровадження податку на виведений капітал навіть при ставці 15% дає кращий результат ніж ПнП при 10%.

9% «просідання» надходжень до бюджету (або орієнтовно 2,5% ВВП) це в сучасних умовах незначна плата за знищення корупції в податковій сфері.

Проте маємо врахувати також, що податкова реформа призведе й до скорочень витрат самого державного і місцевого бюджету. 4,8 млн наших громадян отримують платню з бюджетів чи на державних підприємствах. Отже, як показує моделювання державного бюджету, податкова реформа сприятиме скороченню його дефіциту. Тобто результат реформи – плюс, а не мінус для бюджету.

Чому так відбудеться? Уявіть, що 60% доходів державного бюджетів від ЄСВ та ПДФО – це сплата податків держслужбовцями і працівниками державної сфери і держаних підприємств. Тобто фактично сама держава сплачує податок сама собі!

Як реформа дозволить подолати корупцію

Система антикорупційних органів продемонструвала також й ефективну боротьбу з реформами, з урахуванням фактів переслідування реформаторів останніх років. Але я ні в якому разі не вважаю винними в цьому самі антикорупційні органи.

Бо так влаштована в нас система, що ресурси, накопичені корупціонерами, дозволяють їм вибудовувати кращий юридичний захист. А реформатори залишаються під ударом саме тому, що справжні реформи передбачають зміну «правил гри». Отже «судити» їх треба з урахуванням державної політики, а не за порушення ними застарілих корупційних правил.

А головне наступне: Неможливо подолати корупцію як явище посадками і переслідуванням. Ми багато писали про Корупційну Гідру – рубати її голови неефективна справа, бо нові голови так саме корумпуються.

Джерело сили Гідри – державний бюджет і економічна система. А саме: податкова та митна система, державні і місцеві закупівлі, система регуляцій і дозволів, комерційна діяльність державних підприємств.

Подолати Гідру це, відповідно: податкова та митна реформи, дієвий АМКУ в додаток до Prozorro, регуляторна «гільйотина», тотальна приватизація.

А вже після цього – громадянська просвіта, новий суспільний договір, збільшення відповідальності бізнесу і держслужбовців за корупцію.

Справжня гідра виглядає ось так. Рубати її голови в адміністративний спосіб – немає сенсу. Її живильне середовище – державний бюджет, комерційна діяльність державних підприємств, регуляції, митна і податкова (в першу чергу) системи. Отже потрібно відірвати Гідру від цього середовища.

До війни в Україні через публічні фінанси розподілялося 44% ВВП, а середньорічні темпи економічного зростання в 2011-2019 році були -1%. Навіть якщо прибрати найтяжчі 2014, 2015, 2020, 2022 роки нашої історії, то побачимо відсутність справжнього економічного зростання. Польща обганяла нас по параметрах зростання кожне десятиріччя з 1991 року. Багато країн за цей час зробили справжні економічні прориви. І вони базувалися на зростанні економічних свобод і в тому числі податкових реформах. Отже досвід накопичений в світі значний. Але і правда, все прорахувати неможливо.

Що точно можна прорахувати, це те, що, зокрема, існуюча податкова система, яку відстоюють наші опоненти, призвела до формування існуючої корупційної системи і значного відставання української економіки.

Отже залишати її – це мати той саме результат, який маємо всі роки її існування.

Який вихід:

- Проводити поведінкове моделювання за прикладом того, яке зроблене командою реформи. Таке моделювання дозволяє спрогнозувати сценарії розвитку подій.

- Мати резерви на випадок реалізації найгіршого сценарію.

95% підприємців (як представників міжнародного бізнесу, так і вітчизняного) підтримують реформу не просто так.

Потенційне зростання інвестицій на 18-22% і робочих місць на 20% (це дані досліджень Advanter Group, Дія.Бізнес, ЦРІ, ОРПЕ) це те, що декларує сам бізнес.

Антикорупційна податкова реформа – це перший етап змін. 10-13-10 необхідно для радикальної зміни ситуації. За 4-5 років в процесі євроінтеграції ставки можуть бути збільшені до 15-18-15 у відповідності до міжнародних зобов’язань і Європейських директив.

Економічна модель визначає державну політику в економічній сфері. Та модель, що реалізується в Швеції, є черговим етапом розвитку країни, яка вже має високий рівень ВВП на душу населення і може собі дозволити перехід на соціально-орієнтовану економіку.

Але такі країни, як Ірландія, Литва, Туреччина, Республіка Корея, Грузія та багато інших, що прагнуть стрімкого економічного зростання, розробляють так фіскальну політику, щоб частка публічних видатків до ВВП не перевищувала 35%.

Зважимо на те, що в Україні вже показних державних видатків до ВВП суттєво більший ніж до війни.

Чи можна отримати підтримку міжнародних партнерів у проведенні Антикорупційної податкової реформи

Давайте дамо можливість відповісти самим нашим міжнародним партнерам, які витрачають мільярди доларів на підтримку України і сподіваються на те, що Україна подолає корупцію.

В найгіршому сценарії, втрати Українського бюджету від проведення податкової реформи сягатимуть 2% ВВП. Або 3 млрд доларів. Тобто з тих 50 млрд доларів, що насправді потребуватиме Україна щорічно протягом наступних 7-10 років, це 0,5%. Це та сума, яка допоможе подолати корупцію і запустити економічне зростання.

Вирішувати за наших партнерів, що вони не зацікавлені в процвітанні України я б не став. Навпаки, я бачу, що Україна стане для Європи Nex Big Thing – відповіддю, а не запитанням, щодо того як прискорити економічне зростання ЄС, як посилити Союз, як надати європейському бізнесу нові можливості і підвищити конкурентоспроможність в світі.

Якщо ми хочемо, щоб залишалося все як є – маємо й діяти як діяли.

Якщо хочемо іншого, то маємо нарешті збагнути, що потрібно діяти інакше.

Наприклад, доручити податкову реформу не досвідченим податківцям, а економістам, які спроможні реалізувати економічний прорив для України.

Покластися на досвід країн, що спромоглися реалізувати такі реформи і досягнути успіху, на аналітику вчених і експертів, що чітко засвідчила перевагу нової, Антикорупційної податкової системи. Зрештою покластися на український бізнес, 90% якого (дослідження Дія.Бізнес, Advanter Group та ін.) допомагають ЗСУ, ТрО, реалізують гуманітарні проєкти і вірять в майбутнє України.

Нова економічна модель для України: економічні свободи, найкращі умови для ведення бізнесу і самореалізації талантів. Або бідність, депопуляція, деградація.

Питання в тому який сценарій оберемо ми.