- Категорія

- Фінанси

- Дата публікації

- Змінити мову

- Читать на русском

Той самий МММ, тільки в профіль. Як не стати жертвою фінансових шахраїв

Обсяг фінансових махінацій у світі за 2021 рік перевищив 34 млрд дол. Шахрайство еволюціонує, але фінансові піраміди та схожі на них схеми – це, як і раніше, нестаріюча "класика" обману довірливих громадян.

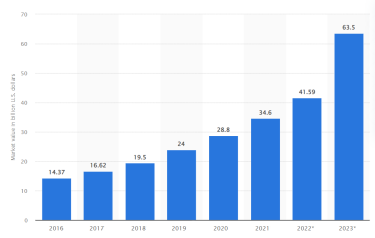

Масштаби фінансового шахрайства вражають і обсяг подібних операцій (їх називають fraud або "фрод") росте. За оцінками Statista, сума фроду в 2022 році досягне 41,6 млрд дол., а в 2023 році – 63,5 млрд дол.

Експерти пов'язують цю тенденцію з глобальною кризою, яка призводить до знецінення активів та зниження їх прибутковості. У результаті споживачі втрачають пильність і спокушаються обіцянками швидкого заробітку. Крім того, фрод набирає обертів на тлі поширення нових схем інвестування, таких як блокчейн та криптовалюти, а також у зв'язку з міграцією багатьох фінансових послуг у онлайн (мобільний банкінг, біржова торгівля тощо).

Обсяг фроду у світі (виявлені та операції, яким вдалося запобігти)

"Цифрові платформи, такі як соціальні мережі, послуги (наприклад, спільне використання транспортних засобів або житла) та електронна комерція відчиняють двері для шахраїв", – вказує у своєму огляді економічних злочинів та шахрайства компанія PwC.

За даними PwC, 40% випадків фроду пов'язані саме з використанням цифрових технологій та онлайн-сервісів. За даними Національної поліції України, продовж 2021 року, за зафіксованими правоохоронцями випадками, кіберзлочинці обдурили українців більш ніж на 193 млн грн.

Все нове – забуте старе

Незважаючи на те, що шахраї постійно вигадують нові способи вилучення коштів у споживачів, багато псевдоінвестиційних проектів є звичайними фінансовими пірамідами. Їх ще називають "схемами Понці" на честь Чарльза Понці, який є прабатьком фінансових пірамід.

Принцип фінансової піраміди полягає у тому, що вона живе виключно за рахунок залучення нових учасників. Скажімо, прийшла в проект людина, яка внесла умовні 1000 одиниць коштів. Інвестору пообіцяли дохід у розмірі 100 одиниць на місяць. Але за умови, що він зможе заохотити як мінімум ще двох людей. Кожен із новоприбулих приводить ще по дві людини. І так по ланцюжку. У результаті, вибудовується та сама пірамідальна структура, де нижня "прошарка" забезпечує заробіток тим, хто перебуває на рівень вище.

Зрозуміло, що про жодні реальні інвестиції в цінні папери, у ринок продовольства чи енергоносіїв, у дорогоцінні метали не йдеться. По суті, гроші беруться з повітря, а сама піраміда існує доти, доки вона здатна втягувати у себе нових учасників.

Коли обсягу коштів на підживлення не вистачає, починаються проблеми з виплатами винагород і схема ламається. Тому що банально нема за що виплачувати цей самий "дохід від інвестування".

Піраміда неминуче обрушиться, це лише питання часу та того, наскільки вміло її організатори залучатимуть нових учасників. Середній термін життя фінансових пірамід коливається від 3 до 16 років.

Наприклад, піраміда Понці протрималася всього рік – з 1919 по 2020 рік. А ось піраміда іншого відомого махінатора Бернарда Мейдоффа існувала майже 40 років – з початку 1970-х і аж до 2008 року. B2B Jewelry , – найбільша фінансова піраміда в історії незалежної України, – проіснувала трохи більше двох років. Від її діяльності постраждало близько 600 тис осіб, а організатори схеми привласнили понад 250 млн дол.

10 ознак фіктивності

Універсального рецепту, як розпізнати фінансові піраміди та подібні до них шахрайські структури, не існує. Проте є ознаки, за якими можна відсіяти потенційно неблагонадійні проекти.

Перелік таких маркерів зібрала Національна комісія з цінних паперів та фондового ринку (НКЦПФР). Комісія визначила 10 основних ознак фіктивності інвестиційних проектів та фінансових операцій.

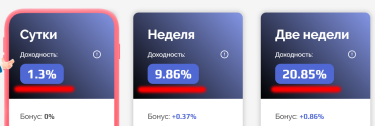

- висока гарантована прибутковість, яка може у рази перевищувати середню відсоткову ставку за депозитами. Деякі проекти пропонують дохідність на рівні 100% і більше річних, і при цьому не розкривають схему заробітку, прикриваючись фразами у стилі "високоприбуткові інвестиції", "вкладення в ліквідні активи" і т.д.

- відсутність дозволів та ліцензій. Подібні проекти відсутні в реєстрах НБУ та НКЦПФР, вони не мають ліцензій на банківську діяльність, на управління активами або на торгівлю цінними паперами.

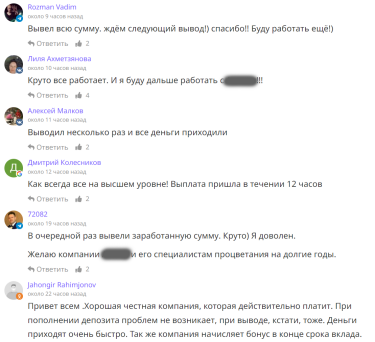

- агресивна маркетингова підтримка та нав'язлива реклама, у тому числі, із залученням відомих осіб – артистів, блогерів, – а також безліч фейкових відгуків від неіснуючих клієнтів.

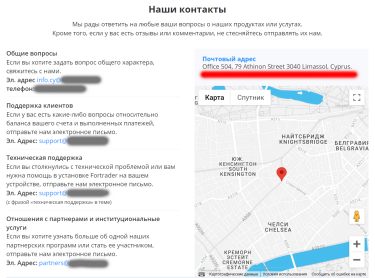

- відсутність фізичних офісів та філій. Як правило, комунікація з клієнтом відбувається лише онлайн, і найчастіше єдиним засобом зв'язку є адреса електронної пошти або форма зворотного зв'язку на сайті.

- реєстрація підприємства за межами країни, у якій вона веде діяльність. Як правило, це офшорні юрисдикції, такі як Сейшельські острови, Британські Віргінські острови, Мальта і т.д.

- відсутність акредитації інвестора. Компанію не цікавить фінансовий стан клієнта, ні його кредитна історія, ні джерела походження його коштів.

- керівники та бенефіціари – зазвичай підставні особи, які не мають реального досвіду на фінансовому ринку та не несуть жодної відповідальності. А публічні особи, які виступають у ролі керівників, можуть бути найманими акторами.

- недотримання формальностей щодо оформлення документів. Замість фізичного договору, який має бути засвідчений особистим підписом інвестора або його ЕЦП, клієнту пропонують просто ознайомитись із публічною офертою на сайті.

- необхідність залучати родичів та друзів у проект як умова отримання прибутку чи виплати додаткових бонусів (реферальні програми).

- неможливість підтвердити право власності на активи, в які нібито інвестовані гроші клієнта. На додаток до цього – відсутність звітів з інвестиційних операцій та їх результативності (збиток чи дохід).

До речі, у прогоді потенційним інвесторам стане своєрідний реєстр НКЦПФР, до якого вона вносить ті самі сумнівні фінансові проекти. На сьогоднішній день у ньому знаходиться понад 130 компаній. Що цікаво, сайти багатьох з них вже не функціонують. Це ще один доказ, наскільки такі схеми недовговічні.

Вивчаємо із пристрастю

Перед тим, як вкладати кудись гроші, юристи радять ретельно перевірити піднаготну компанії, яка займається інвестиціями. Для цього слід насамперед зібрати якнайбільше інформації про такий проект, про його власників та керівників.

Потрібно обов'язково цікавитись особистістю директора, бо саме він згідно з чинним законодавством відповідає за роботу компанії. Важливим є його досвід керівної та фінансової діяльності.

Корисно буде звернутися із запитом до регуляторних органів. Нагадаємо, що Нацбанк здійснює нагляд за банками, фінансовими компаніями, кредитними спілками, страховиками. НКЦПФР оіпкується діяльністю інвестиційних компаній (у тому числі тих, які керують інвестфондами) та торговців цінними паперами.

Небанківські фінустанови та особи, які мають право надавати окремі фінпослуги, підлягають реєстрації та ліцензуванню в Україні. "Якщо такої ліцензії немає, то діяльність, яку веде юридична особа, є незаконною", – попереджає Ігор Чудовський, керуючий партнер адвокатського об'єднання "Чудовський та партнери".

Багато можуть розповісти про компанію дані з різних реєстрів. Зокрема, з реєстру юридичних осіб й фізосіб-підприємців та єдиного реєстру судових рішень. Відсутність будь-яких даних про господарську діяльність підприємства, про сплату податків і у той же час наявність судових позовів можуть свідчити про фіктивність.

Усі стосунки з клієнтами фірма має оформляти у договірній формі (навіть якщо це електронний документ). Причому у договорі мають бути прописані всі зобов'язання компанії з виплати дивідендів (доходу) за користування грошима інвестора, а також відповідальність за невиконання зобов'язань. "Саме цей договір після підписання буде базовим документом, що регулює взаємини обох сторін, та підставою для звернення до суду, якщо угода не виконується", – пояснює Ігор Чудовський.

Що робити у разі обману?

Тим, хто зіткнувся з аферистами, потрібно оперативно подавати до Нацполіції заяву про скоєння злочину, який підпадає під норми ст. 190 Кримінального кодексу (шахрайство). При цьому необхідно просити визнати заявника потерпілим, вимагати розпочати досудове розслідування та заявити клопотання про накладення арешту на банківські рахунки аферистів. Якщо пощастить, там ще лишаться гроші.

Якщо контрагент зареєстрований за кордоном, то звернення до поліції все одно має сенс. Адже Нацполіція уповноважена розслідувати злочини, які трапилися в Україні, незалежно від того, хто їх скоїв – українці чи іноземці.

А от у НБУ та НКЦПФР скаржитися марно. Тому що їхня відповідь буде однозначною: ми ліцензію компанії "А" не видавали, а значить, вона нам не підзвітна.

Правозахисники запевняють: шанси на повернення грошей все ж таки є. Але успіх залежить від наявності у постраждалого доказів, що він надсилав шахраям гроші; від того, чи зможе людина підтвердити свої взаємини зі злочинцями (нехай це буде навіть публічна оферта, а не паперовий договір) та вказати реальні імена та прізвища осіб, які вчинили незаконні дії. А ще важливо, щоб шахраї мали гроші чи активи, які можна стягнути.

Ну і звісно, подібні процеси – справа не одного дня. Розслідування та судові розгляди можуть затягнутися на роки. "І чим триваліший процес – тим менше надій повернути хоч якісь кошти. Тому успішних кейсів у таких справах дуже мало", – попереджає Сергій Савінський.