- Категорія

- Агро

- Дата публікації

- Змінити мову

- Читать на русском

Цукровики ділять експортний ринок вартістю $158 млн. Хто виграє?

Виробники цукру ведуть перемовини про поділ квоти на безмитний експорт до Євросоюзу своєї продукції. Про це Delo.ua розповіли самі цукровики та у профільній асоціації "Укрцукор". Ринок ЄС є преміальним для них — ціни на ньому можуть бути до 15% вищими за світові. З огляду на очікувану річну квоту у 262,6 тис. тонн у 2025 році та середні біржові котирування $603/тонна, йдеться у ринок орієнтовно у $158 млн. Розбираємось, які мотиви ініціаторів, як можуть бути поділені об'єми та хто виграє або програє завдяки розподілу квот.

Україна виробляє значно більше цукру, ніж споживає. Потреби внутрішнього ринку — 0,95 млн тонн, а виробництво має досягти 1,55 млн тонн, за даними першого заступника міністра агрополітики Тараса Висоцького. Крім цього, є ще 0,416 млн тонн наявних перехідних залишків. Надлишки, а це близько 1 млн тонн цукру, йдуть на експорт. З них на ринок Європи можна продавати без мита близько 26% від цього обсягу.

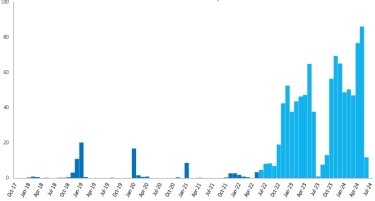

У рамках Угоди про асоціацію з ЄС Україна може експортувати в країни Євросоюзу певну кількість сільгосппродукції за нульовою митною ставкою. Проте, квота на безмитне постачання зазвичай набагато менша за кількість товару, яку готові постачати українські виробники. Через це річну квоту подекуди "закривають" за декілька днів. Наприклад, у 2019 році український бізнес експортував дозволені на ввіз без мита 20,1 тис. тонн цукру всього за три дні.

У 2025 році Україні, найімовірніше, зможе експортувати за квотою 262,6 тис. тонн цукру, як і у 2024 році. З середньою ціною цукру на лондонській ф'ючерсній біржі LIFFE за перше півріччя 2024 року, яка склала $603/тонна, цей обсяг буде коштувати $158 млн. Але фінальні показники можуть змінюватись — ціни можуть впасти через хороші погодні умови в основних регіонах виробництва цукру чи збільшення світових запасів.

Через високі темпи експорту у 2024 році український бізнес вичерпав наявну квоту вже у травні, тож ЄС зупинив постачання цукру з України до кінця 2024 року. Аналогічні заходи гальмування торгівлі можуть бути застосовані також у 2025 році, якщо в період з 1 січня до 5 червня обсяг українського експорту перевищить 5/12 встановленої на 2024 рік квоти, або 109 тис. тонн. Оскільки цукровики до кінця року позбавлені права експортувати продукцію до ЄС, галузь вже зараз готує інструменти саморегуляції.

Саме цим і мотивують ідею розділу квот більшість опитаних Delo.ua представників галузі, а також профільна асоціація "Укрцукор". Вони наполягають на тому, що розподіл квот зробить експорт циклічним та регулярним протягом всього періоду дії квоти.

Хто виграє і хто програє від впровадження ініціативи

В цій боротьбі за преміальний європейський ринок є кілька учасників - агрохолдинги, які володіють заводами із виробництва цукру, маленькі виробники та трейдери. Агрохолдингам така домовленість вигідна. Генеральний директор "Укрпромінвест-Агро" (офіційний бенефіціар — Олексій Порошенко, син колишнього президента Петра Порошенка) Роман Огородов нещодавно заявив, що його компанія хотіла б отримати право експортувати близько 19 тис. тонн цукру. Це приблизно 17% від майбутньої квоти в 109 тис. тонн, що відповідає її частці в українському виробництві за 2023 рік. Цій компанії належать два цукрових заводи у Вінницькій області.

Яка частка у виробництві — така і доля в експорті. Саме такий принцип поділу квот зараз обговорюється, — про це Delo.ua підтвердили й інші учасники ринку та профільна асоціація "Укрцукор". Але так не було у 2023-му році. Деякі невеликі компанії торік експортували більш ніж половину цукру, який вони виробили. Продавали в Європу раніше і фермери, котрі виробили цукор зі своєї сировини на давальницьких умовах, та трейдингові компанії. Частка учасників ринку без власного виробництва зараз оцінюється у 22% від всього експорту.

Агрохолдинг Cygnet, який володіє цукровим заводом в Житомирській області (кінцевий бенефіціар — британка Фінч Рохіні), один з тих невеликих виробників, котрі експортують левову частку свого цукру. Ця компанія теж підтримує запропонований розподіл квот, розповіла його комерційний директор Наталія Богданович.

"Залишиться питання, чи всі виробники будуть прагнути експортувати в ЄС, і чи в кожному сезоні цей ринок буде привабливим для українського цукру? Поки незрозуміло, хто і яким чином має заповнити цю квоту в роки, коли цукор вигідніше продавати в Україні", — уточнює співрозмовниця видання.

В холдингу "Астарта", якому належить шість цукрових заводів, поки не коментують питання можливого розподілу квот.

Якщо квоти будуть розподілені по частці виробництва, то це стане проблемою для маленьких виробників. Але трейдери, які будуть позбавлені можливості експортувати цукор, будуть заробляти на іншій продукції. Зазвичай трейдери експортують український цукор ситуативно, лише коли складається вигідна цінова конюнктура, розповіли виданню в трейдинговій компанії GoldExim, яка спеціалізується на реалізації зерна, соняшникової олії та нішевих бобових культур. Так було, наприклад, у 2020 році, коли невелику квоту до ЄС на 20,7 тис. тонн "закрили" лише у листопаді, проти трьох днів роком раніше. У наступному році трейдер поки не планує виходити на ринок цукру в ЄС, позаяк торішнє введення квот ускладнило для них роботу.

Поки що ідея розподілу квоти між виробниками є лише бажаним сценарієм для частини цукровиків. Вони продовжують консультації всередині галузі, але ще не подавали клопотання до Мінагрополітики чи Кабміну, до повноважень яких відносяться ці питання.

Перспектива розподілу квот поки що задовільняє опитаних виданням учасників цукрового ринку. Не виключено, що розбіжності з’являться пізніше на етапі узгодження деталей угоди. Але та схема розподілу єесівської безмитної квоти, що обговорюється зараз, ставить трейдерів та потенціальних нових учасників ринку у невигідне становище, бо вони не отримають гарантовану долю у загальній квоті. Вони зможуть експортувати цукор до ЄС, лише якщо виробники не використають своєчасно свої квоти. З іншого боку, такий механізм розподілу зможе забезпечити прогнозований режим постачання українського цукру до Євросоюзу.