- Категорія

- Банки

- Дата публікації

- Змінити мову

- Читать на русском

Час низьких тарифів позаду. Як банки підвищують плату за розрахунково-касове обслуговування

Для того, щоб зберегти доходи і перекрити витрати, які зростають через війну, банки піднімають тарифи на РКО і в цілому збільшують вартість своїх щоденних послуг.

За даними Національного банку, частка комісійних доходів у загальному обсязі того, що заробляють українські банки, становить близько 24%. Іншими словами, майже чверть свого прибутку банківський сектор отримує від щоденних операцій. Це трансакції між рахунками, зняття готівки, обслуговування платіжних карток, POS-терміналів тощо.

Причому банки повільно, але вірно збільшують тарифи для клієнтів. Особливо це стосується розрахунково-касового обслуговування (РКО) бізнесу, який постійно користується більшим переліком послуг, ніж фізособи.

Приватний підприємець чи невелика компанія можуть за місяць здійснити кілька десятків або навіть сотню платежів в онлайн-банкінгу або через касу банку. Бізнес-клієнти купують та продають валюту для виконання експортно-імпортних контрактів, оформлюють зарплатні проекти для своїх співробітників, користуються інкасацією коштів. Тому витрати на РКО можуть вилитися в пристойну суму, яку доведеться віддавати банку щомісяця.

Чому банки піднімають плату за обслуговування

Через війну заробляти банкам стало складніше. З одного боку, ринок стискається та джерел доходу стає менше. Це відбувається:

- через руйнування підприємств, які брали кредити та регулярно сплачували за ними відсотки. Тепер такі кредити стають проблемними;

-

у зв'язку із скороченням клієнтської бази, що відбувається внаслідок падіння доходів населення та відтоку біженців за межі України;

-

через окупацію територій, на яких українські банки будували свій бізнес, але тимчасово втратили таку можливість.

З іншого боку, суттєво зросли витрати банків. Це також пов'язано з кількома об'єктивними причинами:

- збільшення витрат на утримання інфраструктури, на зарплати персоналу та на безпеку – як у фізичну, так і IT;

-

інвестиції в енергонезалежність (купівля генераторів та інших автономних джерел живлення), щоб була можливість працювати у блекаут;

-

втрата офісів, які виявилися зруйнованими або залишилися на окупованих територіях, що є прямими збитками для банків;

-

накопичення токсичних кредитів (NPL), що змушує формувати резерви під проблемну заборгованість (частка таких резервів у витратах – понад 37%).

У результаті, згідно зі статистикою Нацбанку, співвідношення фактичних витрат та доходів банків під кінець 2022 року знаходилося на рівні 94%. Роком раніше це співвідношення було не більше 72%. Говорячи простими словами, сьогодні фінустанови витрачають майже стільки ж, скільки й заробляють.

Тому немає нічого дивного в тому, що банки намагаються збільшити свій дохід за рахунок клієнтів, підвищуючи вартість послуг.

Що являє собою РКО для малого та середнього бізнесу

Пакети розрахунково-касових послуг у банках чимось схожі на тарифні плани мобільних операторів. Існує щомісячна абонплата, в рамках якої можна отримати певний обсяг послуг. Але тільки у випадку з банками, це не хвилини дзвінків та гігабайти інтернету, а касові операції, випуск карток тощо.

Умовно всі пакети РКО можна поділити на три категорії:

- Для найменшого бізнесу (приватних підприємців). Абонплата – 100-150 грн на місяць. До складу такого пакету входить відкриття поточного рахунку в гривні, близько 10-15 вихідних платежів по Україні в системі онлайн-банкінгу, що не тарифікуються, випуск та обслуговування гривневої платіжної картки.

-

Для підприємців, які працюють із юрособами, а також для невеликих компаній. Абонплата – 300-400 грн на місяць. Такий пакет послуг може включати в себе відкриття не тільки гривневого, а й валютного рахунку, випуск кількох платіжних карток (у тому числі і валютних), до 20-25 вихідних платежів по Україні в системі онлайн-банкінгу, що не тарифікуються, знижені комісії на операції в касі банку.

-

Для середніх компаній зі штатом співробітників у межах 10-15 осіб. Абонплата – 800-1000 грн на місяць. До такого тарифного плану входить обов'язкове відкриття мультивалютного поточного рахунку, як мінімум 50-100 нетарифікованих вихідних онлайн-платежів у межах України, оформлення кількох платіжних карток для керівника підприємства (у тому числі преміум-рівня), а також підключення зарплатного проекту для співробітників разом з випуском зарплатних карток, пільгові тарифи на внесення/зняття готівки та на валютні операції.

Як змінюється вартість пакетів послуг у банках

Банки підвищують тарифи на своє обслуговування двома способами – явно та приховано.

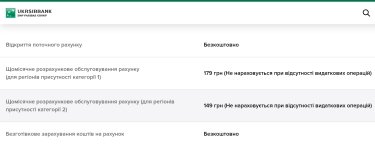

Явне підвищення – це безпосередній перегляд вартості РКО. Наприклад, у 2021 році у Райффайзен Банку для пакету послуг "Бізнес комфорт" місячна абонплата була на рівні 200 грн., на початку 2023 року вона вже становить 350 грн. В УкрСиббанку пакет послуг "Підприємець" коштував 20 грн щомісяця, зараз – 179 грн.

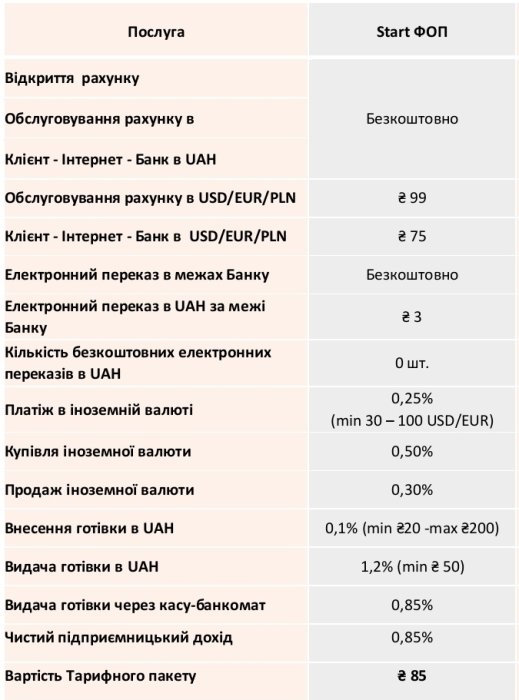

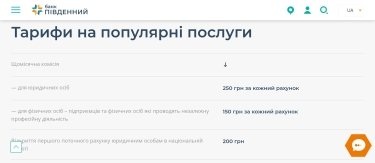

У банку "Південний" абонплата для тарифного пакету "Базовий" була у розмірі 100 грн. на місяць, до 2023 року вона зросла до 150 грн. на місяць. Кредобанк взагалі якийсь час не брав абонплату в пакеті послуг "Start ФОП", тепер вона становить 85 грн на місяць.

Приховане подорожчання передбачає зменшення кількості опцій, які включені до пакету РКО, а також підвищення комісій на послуги за межами тарифного плану. Наприклад, банк спочатку пропонував 10 нетарифікованих платежів, а потім урізав їх кількість до 5 на місяць. Або ж комісія за зняття готівки була 1%, а зросла до 1,2%. У багатьох банків з'явилася окрема плата за відкриття поточного рахунку у розмірі 100-200 грн. Раніше така практика була не дуже поширеною.

Ось вартість та умови РКО в деяких банках (станом на 25 січня 2023 року):

- Приватбанк – пакет "Бізнес старт" (для ФОП) – абонплата 125 грн (платежі в межах банку не тарифікуються, платежі в інші банки – 3 грн /операція, відкриття рахунку – 100 грн );

-

Райффайзен банк – пакет "Бізнес класик" – абонплата 150 грн (платежі в межах банку не тарифікуються, платежі до інших банків – 3-12 грн /операція, відкриття рахунку та випуск картки – включено до тарифу);

-

Укргазбанк – пакет "Базовий" – абонплата 150 грн (платежі в межах банку не тарифікуються, платежі до інших банків – 1,5-12 грн /операція, відкриття рахунку – включено до пакету);

-

Креді Агріколь – пакет Debut (для ФОП) – абонплата 125 грн (платежі в межах банку та 5 платежів на місяць за межі банку не тарифікуються, решта – 3,5 грн /операція, відкриття рахунку – включено до пакету);

-

ПУМБ – пакет "Всі преміум" – абонплата 700 грн (всі платежі як у межах банку, так і за його межі не тарифікуються, відкриття рахунку та двох карток рівня Standard та Premium – включено до пакету).

Як скоротити витрати на РКО

Підсумкова сума, яку можуть витратити на розрахунково-касове обслуговування у банку підприємець або невелика компанія, може суттєво відрізнятись від вартості пакета РКО. Зрозуміло, у більший бік. Тому що багато залежить від того, наскільки активно клієнт користується послугами банку. І саме тими послугами, які до тарифного плану не входять.

Чим більше, наприклад, операцій з готівкою – тим витрати на РКО в результаті вищі, тому що за будь-яке зняття "кешу" банк окремо стягує комісію в розмірі 1-2% суми, а за внесення готівки на рахунок 0,1-1% суми. Комісія за купівлю валюти на міжбанківському ринку становить 0,2-0,5% суми операції.

Крім того, банки окремо беруть 50-100 грн за видачу детальних виписок про рух коштів на поточному рахунку, 100-200 грн за довідку про наявність або відсутність кредитної заборгованості, 150-250 грн за оформлення та видачу чекової книжки, 200-300 грн за налаштування системи клієнт-банк (відрізняється від інтернет-банкінгу можливістю роботи в офлайн-режимі).

Якщо підсумувати всі витрати на РКО, може виявитися, що при скромній абонплаті у 150-200 грн, клієнт ще додатково витрачає щомісяця 500-1000 грн на супутні операції. Чимало.

Для того, щоб скоротити ці витрати, є сенс:

- максимально перевести всі операції у безготівкову форму. Просто для прикладу: в онлайн-банкінгу платіж коштує 2-13 грн., плата за кожну трансакцію за паперовими дорученнями становить 50-150 грн. Виходить, якщо клієнт з якихось причин вирішив оформити платіж на "папері", він заплатить до 1500 грн за 10 операцій;

-

вибирати тарифний пакет РКО не за принципом "усього й побільше", а виходячи з потреби в тих чи інших послугах. Навряд чи підприємцю, який здійснює лише кілька платежів на місяць і іноді знімає кошти з банківської картки, потрібно платити за РКО 1000 грн щомісяця, де буде і валютний рахунок, і зарплатний проект, які все одно залишаться незатребуваними;

-

коли бізнес росте, навпаки, можливо є сенс перейти на дорожчий пакет послуг. У такому разі клієнт отримає не лише великий перелік сервісів, а й нижчі комісії на послуги понад тарифний план – на зняття готівки, обслуговування зарплатних карток чи інкасацію.