- Категорія

- Криптовалюта

- Дата публікації

- Змінити мову

- Читать на русском

Простий та дохідний стейкінг. Як заробляти на криптовалюті до 30% річних?

Розбираємось, що таке стейкінг криптовалюти, як він працює та дозволяє отримувати стабільний дохід без активної торгівлі.

Криптовалюта підходить не лише для спекуляцій та ризикованих операцій, а й для накопичення особистого капіталу.

За великим рахунком, цифрові активи можна використовувати як звичайну фіатну валюту – гривню, долар чи євро, – щоб отримувати пасивний дохід. Причому рівень цього доходу буде значно вищим, ніж відсотки, які пропонують банки своїм вкладникам за депозитами.

Зрозуміло, перед тим, як переводити в криптовалюту свої заощадження, потрібно врахувати певні нюанси операцій з криптоактивними та дотримуватись правил безпеки, щоб уникнути втрати грошей.

Але загалом такі інвестиції можуть стати непоганою підмогою для сімейного бюджету.

Як заробляти на крипті пасивно?

Пасивний заробіток на криптовалюті можна розглядати з різних боків. Технічно існують два основні варіанти – стейкінг та фармінг ліквідності.

- Стейкінг – це підтримка роботи конкретного блокчейну за рахунок зберігання цифрових активів на криптогаманці.

-

Фармінг – отримання доходу (токенів) як винагороду за надання ліквідності проектам та торговим майданчикам.

З позиції користувача різниці особливої немає (на перший погляд), тому що він у будь-якому випадку на якийсь час "заморожує" свої активи, щоб отримати дохід.

Але все-таки стейкінг має менший рівень ризику і максимально простий у використанні. Такий спосіб залучення коштів повсюдно використовують централізовані біржі – Binance, ByBit, OKX, KuCoin тощо.

Фармінг – це досить високоризикова стратегія у сфері децентралізованих фінансів (DeFi) та підходить для досвідчених користувачів. Вона має на меті переміщення криптоактивів на різні платформи (децентралізовані біржі, сервіси кредитування на основі блокчейну) для підвищення окупності інвестицій.

Як вибрати біржу для стейкінгу?

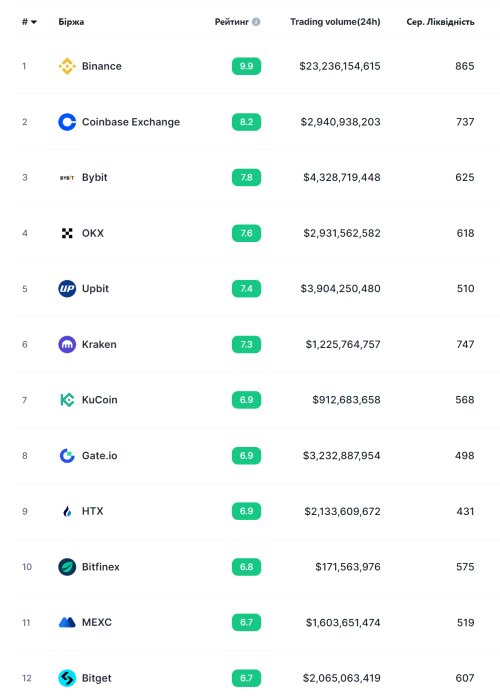

Для розміщення криптовалюти у стейкінгу підійде практично будь-яка централізована біржа (CEX). Хоча слово "будь-яка" не варто сприймати буквально. Все ж таки слід вибирати перевірені майданчики. Для цього, наприклад, можна скористатися даними ресурсу Coinmarketcap, який сортує біржі за ступенем надійності.

На біржі необхідно мати обліковий запис. Процес реєстрації вкрай простий і не дуже відрізняється від створення скриньки електронної пошти. Єдине, що майже всі біржі вимагають проходити верифікацію (KYC). Для цього потрібно надати персональні дані – ПІБ та документ, що засвідчує особу. KYC дозволяє вводити та виводити кошти на біржу, а також проводити інші операції з криптовалютою.

Перевага CEX-бірж у тому, що кожен користувач одразу отримує криптовалютний гаманець, на якому можна зберігати цифрові активи, і з якого можна відправляти їх на інші гаманці.

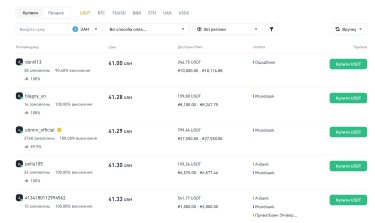

Зрозуміло, для стейкінгу буде потрібна криптовалюта. Її можна завести на біржу, перерахувавши з іншого гаманця, навіть позабіржового (Metamask, Trustee Wallet). Криптовалюту можна придбати за фіат через обмінний пункт або р2р-сервіс, який є на кожній біржі.

Який стейкінг найвигідніший?

Найнадійніша монета для стейкінгу – це тезер (USDT). Це стейблкоїн, цифровий аналог долара. Курс USDT стабільний і через тезер проходять угоди з іншими криптовалютами – біткоіном (BTC), ефіром (ETH) тощо. Все так само, як і в реальному житті, де курс гривні прив'язаний до долара США.

Звичайно, для стейкінгу можна вибрати і біткоін. Але не виключена ситуація, коли курс BTC різко піде вниз, внаслідок чого замість доходу буде "мінус". Натомість 100 USDT і завтра, і післязавтра, і через місяць – це 100 "доларів".

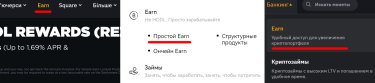

Коли криптовалюта вже є в гаманці, потрібно розібратися з умовами стейкінгу. Назва відповідного сервісу на кожній біржі різна. Як правило, це щось на зразок Earn, "Простий Earn", "Банкінг", "Накопичення".

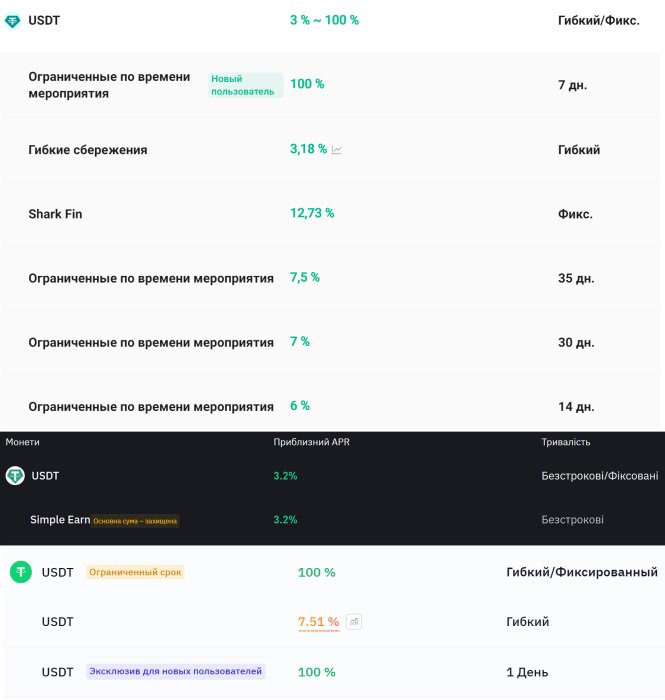

Як і в банку, на біржі кошти можна покласти під відсоток на певний час (тиждень, місяць, три місяці) без можливості дострокового зняття, або ж відкрити щось на кшталт гнучкого рахунку, з якого можна буде забрати криптовалюту будь-якої миті.

А ось із дохідністю не все так просто. У банку вкладник отримує фіксовану відсоткову ставку на термін дії депозиту. Скажімо, на 6 місяців під 15% річних. Дохідність стейкінгу плаваюча (не завжди, але в більшості випадків). Причому відсоткова ставка (APR чи APY) змінюється у реальному часі. Ось зараз вона може бути 10% річних, а вже за годину – 5% річних чи 25% річних.

Відсотки за стейкінгом залежать від ситуації на ринку. Якщо говорити максимально просто, то за впевненого зростання курсу біткоїну рівень дохідності теж зростає. А при падінні або при бічному русі ринку (флет), дохідність стейкінгу знижується.

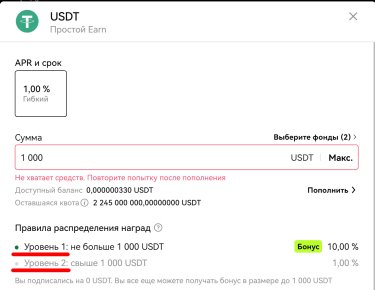

Є ще один аспект. Іноді APR складається із двох частин. На якусь частку розміщеної суми нараховується максимальна ставка (нехай це буде 10%), а на все, що більше за цю суму – мінімальна (1-2%). Тому, на перший погляд, APR може виглядати привабливо, але за фактом багато заробити не вийде, тому що при розміщенні великої суми біржа просто обріже дохід.

Скільки приносить стейкінг і які є ризики?

У якості відправної точки візьмемо суму в 1000 USDT. Якщо обліковий запис на біржі тільки створено, то нерідко можна отримати підвищену ставку на рівні 20-30% терміном на місяць. Тобто, за перший місяць стейкінгу стартовий капітал зросте до 1025 USDT .

Після цього перерозміщуємо кошти під вже стандартну ставку, яка становитиме 8-10% річних (знову ж таки, не забуваємо про те, що дохідність постійно змінюється). Загальний термін стейкінгу – рік із щомісячною пролонгацією. Це означає, що кожен місяць кошти знову потрапляють у стейкінг разом із нарахованими відсотками та відбувається капіталізація.

Таким чином, через рік сума заощаджень з урахуванням відсотків сягне 1130 USDT або близько до того. Якщо додати щомісячне поповнення, скажімо, у розмірі 200 USDT, то через рік загальна сума вкладень зросте майже до 3500 USDT (з урахуванням відсотків).

А тепер порівняємо з умовами валютних (доларових) депозитів у банках. Найвища ставка – 2-3% річних. Стартова сума 1000 дол., через рік накопичення збільшаться до 1030 дол. за умови капіталізації та до вирахування податків. При щомісячному поповненні в еквіваленті 200 дол. тіло депозиту разом із відсотками становитиме 3260 дол. (знову ж таки, до оподаткування).

Тобто стейкінг приносить у середньому вдвічі більше, ніж вклад у банку. А якщо згадати, що періодами APR зі стейкінгу може досягати 24-25% річних, дохідність буде ще вищою.

У той же час не варто забувати про недоліки криптовалют.

- цифрові активи не є надійним інструментом для вкладень, навіть стейблкоїни. Тому не слід у них тримати всі заощадження;

-

завжди є ймовірність втратити активи через шахрайство або банкрутство біржі (як це сталося з FTX і Bittrex);

-

гарантій повернення коштів немає, тоді як депозити населення у банках покриває Фонд гарантування вкладів фізосіб, в умовах воєнного стану – без обмежень.

Також дуже бажано розібратися в базових принципах функціонування крипторинку. Це не лише спростить спілкування з цифровими активами, а й убереже від неприємних помилок. Деякі користувачі втрачають гроші лише тому, що відправили криптовалюту через некоректну блокчейн-мережу. На жаль, повернути гроші у такому разі неможливо.