- Категория

- Бизнес

- Дата публикации

- Переключить язык

- Читати українською

Украинский мед в ЕС: есть ли перспективы экспортной экспансии

Украинское пчеловодство за время полномасштабной российской агрессии столкнулось с большим количеством проблем, таких как сокращение производства, удорожание и усложнение логистики или выезд специалистов за границу. Появились и новые возможности – например, отмена квот на ввоз меда в ЕС. Редакция Delo.ua разбиралась, что происходит в этой области, и может ли мед еще больше закрепиться среди украинских статей экспорта?

В апреле 2022 года Еврокомиссия решила на год убрать все пошлины и квоты на украинский экспорт, а также остановить действие антидемпинговых тарифов – средств, применяемых государством для развития собственных производителей из-за таможенных ограничений для импортеров. До этого украинские товары, преимущественно обработанная сельскохозяйственная продукция, поставлялась на европейский рынок по квотам, в то время как самое простое агросырье можно было экспортировать без ограничений.

Поскольку переработанная пищевая продукция в целом имеет более высокую по сравнению с сельхозсырьем маржинальность, украинский бизнес очень быстро "выбирал" экспортные квоты для ЕС. Так, в 2020 году украинские компании за 10 дней полностью использовали годовую тарифную квоту на мед в объеме 6 тыс. тонн.

По данным собеседника издания Дмитрия Крошки, главы Украинской ассоциации аграрного экспорта (УААЭ), обнуление Евросоюзом квот и пошлин для товаров из воюющей Украины позволило ей избежать значительного проседания поставок. В 2022 году экспорт меда во все страны составил 48 тыс. тонн ( -16% к 2021 году) на сумму $137 млн ( -5% ).

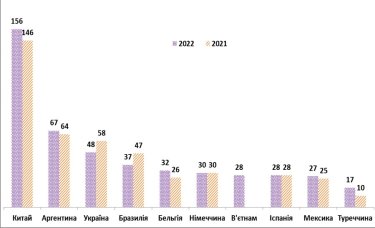

По итогам прошлого года Украина удержалась в мировой тройке экспортеров меда, уступив Китаю ( 156 тыс. тонн ) и Аргентине ( 67 тыс. тонн ). Другими крупнейшими глобальными производителями стали Бразилия, Бельгия, Германия, Вьетнам, Испания, Мексика и Турция. При этом мировой рынок меда за последние годы медленно растет, хотя в 2022 году общая стоимость экспортируемого меда осталась на уровне 2021 года - чуть более $2,6 млрд .

Эксперт подчеркивает, что за первую треть 2023 года Украина продала за границу почти 16 тыс. тонн меда стоимостью $41 млн, преимущественно в европейские страны – Германию, Польшу и Бельгию. Эта экспортная динамика продолжает оставаться положительной, хотя общее производство меда в Украине имеет тенденцию к сокращению из-за влияния войны и временной оккупации части территории страны.

Однако 15 апреля 2023 года правительство Польши приняло решение запретить импорт и транзит сельхозпродукции с территории Украины, включая мед. Это постановление должно было действовать до 30 июня, но уже 18 апреля транзит агропродукции был разблокирован, хотя импорт остался запрещенным.

Собеседники издания Дмитрий Крошка и пчеловод и владелица сети интернет-магазинов ТМ " Знатный Мед " Руслана Плис подчеркивают, что пока сложно прогнозировать, как ситуация с экспортом в ЕС будет развиваться в будущем .

Европейская экспортная политика

По словам главы УААЭ, из-за отмены таможенных ограничений украинские пчеловоды начали реально конкурировать с европейскими коллегами, не привыкшими к сосуществованию на одном рынке со столь мощным производителем и поставщиком. Поэтому именно для защиты своего рынка и производителей от чрезмерного импорта Евросоюз ранее вводил ограничения в виде квот, и теперь также будет использовать другие доступные заградительные механизмы.

Он напомнил, что запрет на экспорт украинской агропродукции правительствами пяти восточноевропейских стран в мае 2023 года впоследствии превратился в директиву ЕС, которая временно запрещает импорт из Украины ограниченного количества товаров - пшеницы, кукурузы, рапса и семян подсолнечника. Здесь важно, что дискуссия среди европейских чиновников касалась очень широкого перечня украинской продукции АПК – кроме агросырья это также фрукты, мед, молочная и мясная продукция. Сейчас ЕС не запрещает экспорт меда из Украины, но это совсем не означает, что данный вопрос в будущем не будет рассматриваться руководством блока.

В свою очередь Руслана Плис прогнозирует, что введены Польшей. ограничения негативно повлияют на экспорт меда из Украины, тем более что именно Польша на Германия были основными покупателями украинского меда. Уменьшение количества экспортных партий из Украины может привести к удорожанию этого продукта, чем воспользуется Китай, который через сможет из-за торговых споров стран европейского континента нарастить свою долю на рынке.

По ее словам, в целом экспортировать мед после отмены квот не стало гораздо легче. Страны ЕС за время полномасштабной войны в Украину нарастили импорт из Китая, Аргентины и Турции, тогда как импорт из Украины сократился. В то же время, позитивен по крайней мере тот факт, что даже в условиях войны страна продолжает экспорт меда, несмотря на все сложности его производства.

В то же время эксперты отмечают и положительные факторы, связанные с международной торговлей медом:

- Дмитрий Крошка уточняет, что Украина фактически получила возможность конкурентного экспорта меда в ЕС, если сравнивать с довоенным режимом квотированных поставок Это позволит украинской медовой отрасли охватить большую аудиторию покупателей по всей территории Евросоюза, повысить узнаваемость своих брендов и увеличить валютную выручку;

- Независимо от дальнейшей европейской торговой политики по отношению к Украине, у нас есть хорошие шансы экспортировать нынешний сбор. Так как мед собирается летом, в этом сезоне украинские экспортеры должны успеть нарастить поставки в ЕС мед урожая 2023 года, пока союз не ввел новые ограничения;

-

Потребление в Европе растет, так как в ЕС из-за войны в Украину прибыли миллионы украинцев, не считая мигрантов из других стран. Поэтому крупнейший для украинского экспортера рынок сбыта меда будет продолжать расти, что дает отрасли долгосрочную перспективу;

-

Руслана Плис добавляет, что украинские экспортеры продолжают искать новые пути и схемы для снабжения меда, поэтому можно допускать появление в будущем оптимизированных и более выгодных цепочек поставок.

Пчеловодам все же не стоит завидовать

Глава УААЭ отмечает - хотя в Украине производится достаточно много относительно дешевого меда, пчеловоды не могут им демпинговать на рынке ЕС, потому что за время войны себестоимость этого продукта существенно выросла. Поэтому украинские экспортеры конкурируют с местными производителями на рынке Евросоюза, а не "заваливают" его своей продукцией.

Условно, из Польши доставить машину меда в Бельгию обойдется в €3 тыс., а из Украины - в €5-7 тыс., и именно эту разницу в ценах логистики производители "вложат" в конечную стоимость продукта. Соответственно, если мы торгуем медом с ЕС, мы по многим параметрам конкурируем с местными производителями, но с нашей стороны нет демпинга по цене и объему продукта».

Кроме того, для украинских экспортеров меда этот год будет безусловно тяжелым из-за войны, сложной и дорогостоящей логистики, постоянных отключений света, проблем с доступностью топлива для техники и т.д.

Эксперт объясняет, что на внешнюю торговлю медом на сегодняшний день не стоит смотреть как на источник сверхприбылей, а экспортеры меда сегодня "в меда не купаются". Фактически, отмена квот со стороны ЕС и дополнительное упрощение бизнеса принесло пчеловодам определенные доходы, которыми они "перекрывают" снижение маржинальности своего бизнеса.

Есть тренд на занятия украинцами ниш с добавленной стоимостью

Дмитрий Крошка уточнил, что украинские пчеловоды благодаря выходу на рынки ЕС получают возможность дополнительного развития. Например, неплохим вариантом является конвертировать дополнительные доходы в узнаваемость своего бренда в Европе, что позволяет компании масштабировать или трансформировать как свой экспортный бизнес, так и продажи в Украине.

Основной объем украинского меда экспортируется в оптовую упаковку, а именно наливом в бочках. Европейские компании фасуют такую продукцию в тару, поставляют в торговые сети и потребителей, тем самым получая значительную добавленную стоимость. Поэтому украинские производители меда уже сейчас думают над тем, как предоставлять больше сервисных услуг, что даст украинскому бизнесу нарастить влияние на европейских пчеловодов, переработчиков и ритейлеров. Развитие переработки и маркетинга сможет перевести украинский мед из аграрной ниши в полноценную промышленную отрасль.

Эксперт объясняет, что европейские компании часто используют украинский мед для приготовления смесей с местными сортами, которые затем перепродаются в другие страны. К примеру, небольшая Бельгия является одним из крупнейших рынков потребления меда. Местные компании покупают мед со всего мира в бочках, создают из них определенные миксы, фасуют в упаковку для конечного потребителя, после чего реализуют на глобальном рынке, получая добавленную стоимость без значительного собственного производства.

"Это как история с белорусскими креветками. Переработчик покупает бочку подсолнечного меда из Украины, смешивает с немецким или польским, и называет его, например, "мед весенний". Это нормальная практика с учетом всех евростандартов, потому что по сути это переработка пищевого продукта, поскольку он может смешиваться под нагреванием или с добавлением определенных ингредиентов, это полноценный техпроцесс", - уточняет глава УААЕ.

Поэтому благодаря допускам украинских компаний на рынок ЕС путем отмены квот, украинские производители получили окно возможностей начать экспортировать мед не только в бочках. И если сегодня они расширят сбыт этой продукции, завтра кто-нибудь из них, возможно, начнет переговоры непосредственно с европейскими торговыми сетями, которые могут выделить место на полках именно для украинского меда.

Однако, каждая европейская сеть имеет свои правила по каждому товарному наименованию, по которым мед должен быть расфасован в определенную баночку с этикеткой, которая соответствует оговоренным стандартам. Поэтому для получения места на европейской полке и получения добавленной стоимости, украинский бизнес все равно будет освоить полный процесс переработки по всем европейским стандартам .

Зависит ли Украина от импорта оборудования и маточного поголовья пчел?

Руслана Плис уточнила, что большинство сырья, оборудования и биологических ресурсов для пчеловодства украинский бизнес может извлечь из традиционных регионов их разведение - например, Закарпатье. Дефицита пчелопакетов, шмелей или оборудования в стране нет, их производят на подконтрольных Украине территориях Однако есть факт удорожания пакетов из-за увеличения расходов на содержание пчел и усложнения их транспортировки.

До войны на рынке было представлено как импортное, так и отечественное оборудование (медогонки, ульи, различные линии по распечатке сот, инструменты и т.п.). Если нет импортного, то сейчас просто больше покупают отечественное, в том числе из-за более доступных цен. Если необходимости нет, то инвентарь и оборудование вообще не обновляют, откладывая этот вопрос на потом".

По ее словам, дефицита нет даже на пчеловодческие биопрепараты, которые до войны обычно завозились из РФ. На рынке есть альтернатива от других производителей – из Словакии или Украины.

Дмитрий Крошка отмечает, что за время войны в украинском пчеловодстве очень выросла зависимость от компонентов, необходимые для производства. Добавились дополнительные риски – инфляция, курсовая разница, удорожание логистики, невозможность застраховать медовый бизнес – все это "потянуло" и себестоимость производства.

Кроме того, подорожало и сырье для производства тары для расфасовки меда – стекло, картон, бумага, краска. Доступность некоторых товаров снизилась из-за уничтожения российскими захватчиками украинских промышленных предприятий, например, Рубежанский картонно-тарный комбинат в Луганской области или стекольная фабрика возле Киева, не работающая почти полтора года. Также в стране существует дефицит упаковочных материалов, которые производились преимущественно на оккупированных территориях, что также усложняет работу для бизнеса, в числе которых и производители меда.

Какие шансы у крупного бизнеса монополизировать пчеловодство?

Еще до войны в Украине набирала обороты тенденция, когда крупные агрохолдинги массово устанавливали пасеки на полях подсолнечника, повышая тем самым маржинальность агробизнеса. В то время в стране ожидался старт производства в промышленных масштабах, поскольку для крупного бизнеса с развитыми международными связями мог бы легко наладить экспорт меда и занять большую часть медового рынка Украины.

Однако, по словам Русланы Плис, теоретически такой вариант возможен, но на практике маловероятен - пчеловодство и растениеводство являются слишком разными сферами деятельности .

"Недостаточно просто закупить ульи и пчелосемы, и поставить их у поля на медосбор. Нужен постоянный уход, нужна и производственная стратегия. В Украине не хватает опытных пчеловодов, тем более, которые согласились бы долгосрочно работать на крупные агрохолдинги", - уточняет эксперт.

Она добавляет, что на сегодняшний день в стране существует недостаток квалифицированных пчеловодов - часть защищает Украину на фронте, часть уехала, другие занимаются собственными пасеками. Из-за этого проблема профессионального и добросовестного персонала является основным вопросом в отрасли , и самым первым, с чем сталкивается крупный бизнес, задумывающийся над созданием больших пасек.

Также у сторонних компаний часто отсутствует понимание многочисленных рисков пчеловодства – от погоды до темпов развития пчелосемей. Поэтому большинство желающих зайти в это производство ожидает разочарования в результатах, констатирует владелица сети "Знатный Мед" .