- Категория

- Криптовалюта

- Дата публикации

- Переключить язык

- Читати українською

CBDC. Как центробанки запускают национальные цифровые валюты в разных странах мира

Уже многие годы правительства разных стран мира дискутируют: нужно ли вводить цифровые доллары, евро, юани, шекели, кроны? Центробанки проводят исследования, организуют пилотные проекты, изучают перспективы и риски введения CBDC. Delo.ua рассказывает, что такое цифровые валюты центробанков, как они могут изменить мировую финансовую систему и на каком этапе находится внедрение е-гривны в Украине.

- Что такое CBDC простыми словами

- Как выглядит мировой рынок CBDC

- Какие страны тестируют и внедряют CBDC

- Чем CBDC отличается от Bitcoin

- Зачем нужны цифровые валюты центробанков

- Какие риски могут возникнуть при внедрении CBDC

Что такое CBDC простыми словами

Эксперты американского аналитического центра Atlantic Council ведут трекер CBDC по всему миру. Они предоставляют этой аббревиатуре следующее определение: " Цифровые валюты центробанков или Central bank digital currency, CBDC ".

CBDC – это виртуальные деньги, обеспеченные и выпущенные центральным банком. Поскольку криптовалюты и стейблкоины становятся все более популярными, финансовые регуляторы разных стран поняли, что им нужно либо предоставить собственную альтернативу, либо смириться с тем, что будущее денег пройдет мимо них.

Цифровая валюта центрального банка – это цифровая форма фиатной валюты страны, которая также является требованием к центральному банку. Вместо того чтобы печатать деньги, центральный банк выпускает электронные монеты или счета, обеспеченные полным доверием и кредитом правительства.

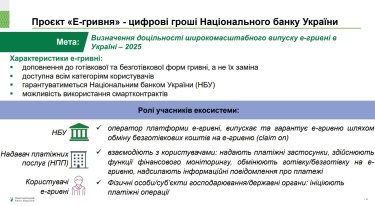

Украина готовится к запуску пилотного проекта е-гривни

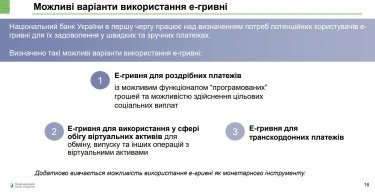

По данным Национального банка наша страна изучает особенности и возможности внедрения CBDC еще с 2016 года. Проект Национального банка называется – е-гривня. В 2018 году Национальный банк провел первый закрытый пилот по выпуску цифровой валюты по розничным платежам. В рамках пилота е-гривня тестировалась на технологии DLT (блокчейн), что помогло регулятору в исследовании этой технологии и ее особенностей. После пилота в 2021 году регулятор провел опрос экспертов финрынка относительно возможности и перспектив введения е-гривни. Своими мнениями поделились около 100 экспертов с разнопрофильным опытом: розничный бизнес, инновации, корпоративный бизнес, финансовые рынки, виртуальные активы и т.д. По результатам опроса Национальный банк выделил три наиболее перспективных варианта использования CBDC:

- Е-гривня для розничных безналичных платежей с возможным функционалом "программированных" денег и возможностью осуществления целевых социальных выплат.

-

Е-гривня для осуществления операций в сфере, связанной с оборотом виртуальных активов. К примеру, для обмена, обеспечения выпуска и других операций с виртуальными активами.

-

Е-гривня для трансграничных платежей.

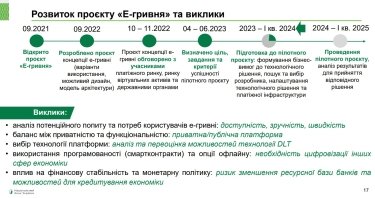

А в 2022 году Национальный банк представил проект концепции е-гривни участникам платежного рынка, рынка виртуальных активов и представителям государственных органов . Речь идет о:

- возможных вариантах использования е-гривни,

-

возможном дизайне,

-

модели архитектуры е-гривни и т.д.

С проектом концепции е-гривни можно ознакомиться по ссылке . Кстати, в том же году УКРПАТЕНТ зарегистрировал торговую марку " е-гривня " и "e-hryvnia". Права принадлежат регулятору.

В настоящее время регулятор продолжает работать над проектом "Е-гривня" с целью определения необходимости широкомасштабного выпуска в Украине цифровых денег Национального банка, в рамках которого готовится к проведению открытого пилотного проекта для тестирования е-гривни с реальными пользователями, поставщиками платежных услуг, государственными органами.

Целью пилотного проекта является тестирование е-гривни с возможным использованием технологий распределенного реестра (DLT, blockchain) для определения технологических перспектив выполнения функций денег, удовлетворения потребностей пользователей платежных услуг и проверкаи гипотез по программированности.

В рамках этих процессов регулятор намерен:

- сформировать бизнес-требования к технологическому решению;

- найти и избрать разработчика для такого решения;

- настроить технологическое решение и протестировать операции с е-гривней.

Сегодня Национальным банком еще не принято решение о целесообразности широкомасштабного выпуска е-гривни.

В то же время Национальный банк будет подходить к вопросу широкомасштабного выпуска собственной цифровой валюты взвешенно и учитывая, в частности, потенциальное влияние ее внедрения на финансовую систему государства. Согласно стратегическим документам, Национальный банк планирует принять такое решение в 2025 году.

В случае принятия такого решения е-гривня будет функционировать как дополнение к наличным и хранящимся на счетах средствам, а не их заменитель.

Как выглядит мировой рынок CBDC

По данным Atlantic Council, сейчас 130 стран мира изучают перспективы создания цифровых денег центральных банков. Это около 98% мирового ВВП. При этом в мае 2020 года только 35 стран изучали CBDC. Сегодня уже 64 страны находятся на расширенной фазе исследования (разработка, пилотирование или запуск).

Давайте посмотрим на топ-5 ключевых трендов в сфере CBDC:

- В настоящее время 19 стран G20 находятся на передовой стадии развития CBDC. Из них 9 стран работают над пилотными проектами.

-

Европейский центральный банк по пути к началу пилотного проекта цифрового евро. Более 20 других стран предпримут шаги по пробному запуску своих CBDC в 2023 году.

-

Банки G7, включая Банк Англии и Банк Японии, разрабатывают прототипы CBDC, проводят консультации с государственным и частным секторами по конфиденциальности и финансовой стабильности.

-

В США развитие розничной CBDC для клиентов остановилось, однако продвигается вперед тема оптового (межбанковского) CBDC. После вторжения России в Украину и при увеличении санкции со стороны G7 оптовые разработки CBDC удвоились. В настоящее время существует более 10 трансграничных оптовых проектов CBDC.

-

Пилотный проект в Китае охватывает более 260 млн человек, тестируется по более чем 200 сценариям, некоторые из которых включают в себя общественный транспорт, стимулируют выплаты и электронную коммерцию.

Какие страны тестируют и внедряют CBDC

Согласно статистике Atlantic Council, сегодня в мире внедрение цифровых валют ЦБ выглядит так:

- 11 стран запустили проекты.

-

21 страна внедряет пилотные программы.

-

33 страны развивают направление CBDC.

-

46 стран исследуют тему цифровых валют ЦБ.

-

16 стран неактивны в вопросе CBDC.

-

2 страны отменили исследование этого направления.

Так в каких странах мира уже запущены CBDC? Оказывается, по данным Atlantic Council, лидерами таких процессов стали одиннадцать государств: Багамы, Ямайка, Нигерия, страны восточных Карибов и другие.

В Нигерии люди рассчитываются e-Naira через приложение

Интересный кейс запуска CBDC реализован в Нигерии. Его название – e-Naira. По данным Atlantic Council, центробанк страны запустил первую фазу разработки цифровой валюты в октябре 2021 года, а вторую - в августе 2022 года.

На старте было отчеканено 500 млн e-Naira ($1,21 млн), а осенью 2022 года эта цифра выросла до 3 млрд. Первоначально валюту могли получить только владельцы банковских счетов. Далее e-Naira расширяется на небанковские услуги. В инфраструктуру интегрировано 33 коммерческих банка.

Популярность e-Naira растет быстро. В декабре 2021 года жители страны создали более 600 тыс. кошельков и провели более 35 тыс. транзакций. А в октябре 2022 года эти цифры выросли до 919 тыс. клиентов и 700 тыс. транзакций.

В зависимости от уровня идентификации люди имеют лимит на ежедневные операции для e-Naira: например, это может быть 50 тыс. найр ($121) или 200 тыс. найр ($484).

Что интересно, в этом году количество пользователей выросло больше, чем в 12 раз! В марте 2023 года в стране было зарегистрировано уже 13 млн. кошельков, передает Cryptopolitan. Столь быстрый рост популярности e-Naira вызван кризисом в экономике Нигерии, передает Bloomberg.

Дело в том, что в конце 2022 года страна начала испытывать проблемы с наличными, поскольку центробанк решил заменить старые банкноты на новые, пытаясь вычистить избыточную ликвидность и обуздать инфляцию. Частично спрос на CBDC среди населения вызван тем, что правительство использовало его для выплаты бедным нигерийцам, которые имели право на помощь по программе соцобеспечения. Таким образом, было открыто 4 млн кошельков.

В общем, ожидается, что e-Naira поможет Нигерии повысить уровень финансовой доступности с 64% до 95%. Также хорошо управляемая цифровая валюта может добавить $29 млрд в ВВП в течение 10 лет.

Тем временем пилотные программы запустили уже 21 страна мира. Среди них – Китай, Австралия, Япония, Южная Корея, Швеция, Израиль, Саудовская Аравия, Тайланд, Казахстан, Украина и другие.

Давайте узнаем, как в некоторых ведущих странах мира внедряют пилотные проекты по CBDC .

Китай использует цифровой юань за границей

Народный банк Китая приступил к внедрению CBDC еще в 2017 году, говорится в аналитике Atlantic Council. Тогда проект назывался "Электронные платежи в цифровой валюте " (DCEP), в 2019 году запустили как e-CNY.

Весной 2020 года Китай запустил пилотный проект цифровой валюты в четырех городах. Тогда коммерческие банки проводили внутренние тесты:

- конвертация между наличными и цифровыми деньгами,

-

проверка баланса на счете,

-

платежи.

Уже в августе программа распространилась на 28 крупных городов в 10 регионах страны.

Динамика масштабирования проекта e-CNY поражает:

- В июне 2021 года в Китае было открыто более 20,87 млн личных и 3,51 млн корпоративных цифровых кошельков в юанях, а транзакции достигали около $5,39 млрд.

-

В октябре 2021 года китайцы завели 123 млн индивидуальных и 9,2 млн корпоративных кошельков, а транзакции выросли до $8,8 млрд.

Таким образом, в начале 2022 года в проекте e-CNY было задействовано 260 млн человек.

В настоящее время Китай интегрирует e-CNY в существующие платежные каналы. К примеру, в 2023 году AliPay начал предлагать цифровой юань в категории экспресс-платежей.

В январе 2023 года Китай включил e-CNY в свои расчеты в обращении валюты. Тогда цифровой юань составил 0,13% наличных денег и резервов центрального банка.

Также в Китае впервые начали использовать цифровой юань для расчетов на фондовой бирже, передает издание China Securities Journal. Для этого инвесткомпания Soochow Securities подключила возможность использовать e-CNY в своем приложении.

К тому же, китайские чиновники также тестируют возможности e-CNY, передает издание Sohu. Весной 2023 года местные медиа сообщили, что госслужащие, врачи, учителя городского уезда Чаншу провинции Цзянсу будут получать зарплату в цифровых юанях и проводить транзакции через электронные кошельки.

Кроме того, Народный банк Китая развивает трансграничные транзакции посредством e-CNY. Для этого был реализован пилотный проект с центробанками Тайланда, ОАЭ, Гонконга под названием mBridge. В частности, это позволило начать тестирование использования e-CNY в Гонконге.

Кстати, осенью 2023 года официальное приложение e-CNY было обновлено для удобства туристов, передает 0x Information. Теперь во время поездок в Китай иностранцы могут использовать цифровой юань для транзакций. Для этого нужно загрузить приложение e-CNY, которое можно пополнять с карт Visa и Mastercard.

Япония может запустить цифровую иену к 2026 году

Центробанк Японии запустил эксперимент по CBDC осенью 2021 года, говорится в пояснениях Atlantic Council. Название проекта – цифровая иена. На первом этапе власти проводили проверки базовых функций цифровой валюты. Речь идет об эмиссии, распространении, выкупе и т.д..

Весной 2022 года Банк Японии перешел во вторую фазу. В этот период началось сотрудничество с национальными и региональными банками. Участники проекта тестировали различные возможности, в частности, офлайн-функции.

А в 2023 году в Японии стартовала пилотная программа для проверки технических возможностей цифровой иены. Также власти страны планируют изучить институциональные механизмы внедрения валюты. Для этого будет работать форум CBDC, в рамках которого государство и частные компании, связанные с розничными платежами или технологиями, могут обсудить перспективы и риски запуска цифровой иены. После таких консультаций Япония решит, следует ли запускать CBDC в период до 2026 года.

Швеция протестовала E-krona с коммерческими банками

Центральный банк Швеции Riksbank исследует CBDC с 2017 года. Проект получил название E-krona. По информации Atlantic Council, разработка программы началась в 2020 году вместе с ирландской консалтинговой компанией Accenture. Первая фаза пилота была запущена в 2021 году. На этом этапе специалисты проверяли целесообразность транзакций токена.

Далее к проекту подключаются коммерческие банки, которые помогают оценить возможность использования электронной кроны для коммерческих и розничных платежей.

Весной 2022 года в Riksbank отметили, что офлайн функции E-krona успешно протестированы, а банки и другие поставщики платежных услуг интегрированы в систему.

Третий этап тестирования цифровой кроны был завершен весной 2023 года. В этот период банкиры проверяли технические детали E-krona (управление и программирование).

Также летом 2023 года в Riksbank заявили, что эксперты будут работать над дизайном цифровой кроны. Кроме того, в центробанке планируют изучить, нужно ли ввести какие-либо законодательные изменения накануне запуска E-krona.

Чем CBDC отличается от Bitcoin

Как объясняет Delo.ua аналитик компании "Центр биржевых технологий" (ЦБТ) Максим Орыщак, любая криптовалюта является внутренней единицей обмена в отдельной платежной системе: "монета" Bitcoin – в сети Bitcoin, токен Ethereum – в инфраструктуре Ethereum и т.д. То есть создается система платежей, где выпущена своя валюта (криптовалюта ). Чтобы воспользоваться услугами перевода денежных средств в конкретной платежной системе, необходимо приобрести ее криптовалюту.

Bitcoin, Ethereum, Ripple, – это частные платежные системы. Значит, гарантии выполнения их функций - безопасность средств, работоспособность системы, - берут на себя коммерческие компании. Орыщак обращает внимание на то, что эти криптовалютные платежные системы находятся в серой зоне с точки зрения закона, поэтому у них нет никакой защиты и гарантий.

Именно поэтому мировая экономика страдает от резких колебаний курсов криптовалют. Поэтому логично, что инвестиции в криптовалюту считаются рискованными. Именно поэтому и создаются цифровые валюты центральных банков (CBDC). Как и в случае с частными криптовалютными платежными системами, государство на основе технологии блокчейна создает свою криптовалютную платежную систему и выпускает в ней цифровую гривню, евро, доллар, тенге и т.д.

По его словам, все транзакции в системе CBDC записываются в специальные блоки, которые формируют цепочку данных, то есть блокчейн. Эти данные также, как и в частных криптовалютных платежных системах, хранятся у всех пользователей системы. Но ответственность за правильность работы лежит на государстве, поэтому при возникновении финансового ущерба пользователь знает, кто компенсирует его потери, подчеркивает Орыщак.

"Получается, что CBDC - это новая разновидность обязательств государства. Фактически это дополнение к наличной и безналичной форме денег. Так что их обеспеченность, как и в случае с наличными и безналичными деньгами, гарантируется золотовалютными резервами страны. То есть, цифровые валюты центральных банков, это третья форма денег (наличные, безналичные и цифровые) для платежей в криптовалютной платежной системе", – говорит эксперт.

Зачем нужны цифровые валюты центробанков

Ранее правительства стран мира в основном говорили о технологиях и функционалах CBDC, но никто из них не определял, какое именно место займут такие валюты в глобальной финансовой системе, говорит Максим Орыщак из ЦБТ. Ситуация кардинально изменилась в 2023 году. На фоне разделения мира на проамериканскую и прокитайскую зоны влияния становится ясно, что CBDC могут лечь в основу новой валютной инфраструктуры, если старая будет переживать кризис из-за нарастания противоречий между странами.

"То есть, в случае нарастания конфронтации США и Китая, взаимные санкционные ограничения усложнят или даже заблокируют платежные операции в рамках старой "долларовой" системы. Тогда потребуется новая система для обхода этих блокировок и продолжения работы мировой экономики. В этом случае CBDC теоретически сможет создать новую глобальную платежную систему. Нужно только построить между странами цифровые "мосты", объединяющие разные CBDC".

Кроме функционала во внешней торговле, обсуждаются и возможности использования цифровых валют центральных банков и на внутренних рынках.

"CBDC позволит государствам полностью контролировать все транзакции в рамках криптовалютной платежной системы. Как именно государство воспользуется этой финансовой "суперсилой", сейчас никто не может сказать, но, как показывает практика, обществу стоит готовиться к худшему", - говорит Максим Орыщак.

Какие риски могут возникнуть при внедрении CBDC

Сейчас сложно оценить, какие проблемы могут возникнуть из-за включения цифровых валют центробанков в глобальную финансовую систему, отмечает финансовий аналитик Андрей Шевчишин. Большинство центробанков уже работает над внедрением пилотных проектов CBDC , но пока нет полноценного запуска и опыта масштабного и полноценного применения.

"Кто-то ожидает, чтобы посмотреть на первопроходцев, кто-то готовит законодательство, кто-то находится на финальной стадии. Поэтому нужно время, чтобы понять, как может работать глобальная система CBDC".

По мнению эксперта, сильной стороной инфраструктуры CBDC может стать ее безопасность и прозрачность. А все потому, что цифровая валюта позволяет контролировать платежи на всех уровнях: не только на момент перехода от центробанка в банк или предприятие, но и дальнейшее движение - вплоть до конечного бенефициара. Это означает, что можно контролировать распределение и использование средств.

"Тем более невозможно представить ситуацию, в которой государственная цифровая валюта центробанка будет украдена или использована в коррупционных схемах или на черном рынке", – считает Шевчишин.

В то же время, при создании системы цифровых CBDC возникает сложный вопрос их законодательного разрешения. Проблема состоит в том, что специалисты должны переписывать очень многое – от законов и подзаконных актов до решений и разрешений низкого уровня.

"Также возникнут вопросы инфраструктуры, технической защиты, стабильности системы, контроля. То есть, глобальную финансовую систему будет ждать еще много сюрпризов".