- Категория

- Экономика

- Дата публикации

- Переключить язык

- Читати українською

Легко выйти не удастся. Как закрыть СПД в 2022 году и почему это все еще нельзя сделать онлайн

Запустить процесс ликвидации физлица-предпринимателя довольно просто: достаточно подать заявку через сервис "Дія". Но для того, чтобы полностью прекратить деятельность, придется выдержать налоговую проверку.

Долгие годы украинские предприниматели, которые решали свернуть свой бизнес, были вынуждены проходить долгую и сложную процедуру ликвидации. Процесс закрытия СПД (субъекта предпринимательской деятельности) мог растянуться на месяцы и даже годы. При этом нужно было посетить госрегистратора, Государственную налоговую службу (и не один раз), подать целую пачку отчетов, избавиться от существующих долгов по уплате налогов и получить справки об отсутствии задолженности перед государственным бюджетом.

Сегодня ликвидация СПД выглядит проще благодаря сервису "Дія" и тому, что документооборот с госструктурами отчасти переведен в онлайн. Но не нужно радоваться раньше времени: от общения с налоговиками и от проверок предпринимателю все равно не отвертеться.

На первый взгляд, все просто и быстро

Для того, чтобы подать заявку на ликвидацию бизнеса, предпринимателю следует перейти в раздел "Закрытие ФОП" на портале госуслуг "Дія". Там белым шрифтом на черном фоне написано, что вся процедура займет всего лишь 2 минуты. Уточним, что здесь и далее будет идти речь о предпринимателе, который не является плательщиком НДС и не имеет наемных сотрудников.

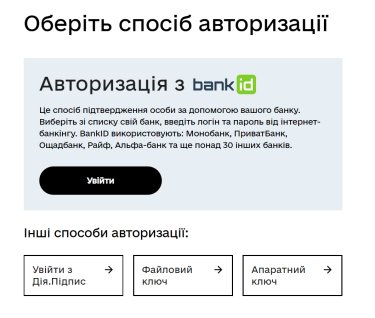

Подписывайтесь на Youtube-канал delo.uaДля начала необходимо пройти авторизацию на портале. Это можно сделать путем идентификации через bankID, посредством "Дія.Підпис" или с помощью электронного цифрового ключа.

Когда пользователь попал в систему, ему предлагают перепроверить свои персональные данные. Это ФИО предпринимателя, дата его рождения, идентификационный номер налогоплательщика, адрес, номер телефона. Почему стоит удостовериться, что вся эта информация верна и не устарела? Если закрадется ошибка, заявка на закрытие СПД одобрена не будет.

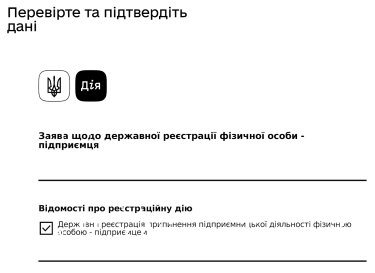

При переходе на следующий шаг "Дія" предложит подтвердить намерение отменить регистрацию СПД. Об этом свидетельствует "галочка" в соответствующем окошке, которая одобряет отправку госрегистратору электронного заявления на прекращение деятельности физлица-предпринимателя. Это заявление сгенерировано автоматически и все необходимые данные в нем уже есть, они подтягиваются из «Дії». Предпринимателю лишь остается подписать его с помощью цифрового ключа.

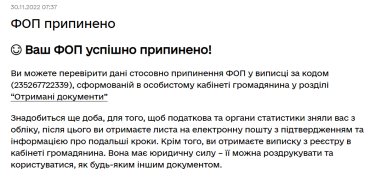

Статус рассмотрения заявления можно контролировать через свой личный кабинет в "Дії". На обработку заявки требуется не больше суток. На практике, отмена госрегистрации СПД происходит в течение нескольких часов.

Налоговая все помнит и ничего не забывает

Подача заявления госрегистратору – лишь первый этап. Каждый предприниматель, независимо от того, выбрал он общую систему налогообложения или упрощенную, находится на учете в Государственной налоговой службе (ГНС), а также в Пенсионном фонде как плательщик единого соцвзноса (ЕСВ).

Поэтому для того, чтобы полностью завершить процесс ликвидации СПД, необходимо прекратить свои взаимоотношения с этими ведомствами. А это не так легко, как может показаться.

Поскольку налоговая автоматически получает данные из Единого государственного реестра юридических лиц, физических лиц-предпринимателей и общественных формирований, информация о прекращении регистрации предпринимателя станет ей известна. Тем не менее, это не избавляет от обязательной уплаты налогов и подачи соответствующих отчетов.

Поэтому следующим, после подачи заявки через "Дію", шагом станет уплата налогов (если они не уплачены) и подача ликвидационной декларации.

"Причем, если у ФЛП нет лицензий, ему не нужно посещать физически налоговую, поскольку подать ликвидационную отчетность можно через электронный кабинет налогоплательщика", – уточняет адвокат адвокатского объединения AS Legal Владислав Фирсов.

Платим налоги, подаем декларации

Предприниматели, работавшие на упрощенной системе налогообложения, должны уплатить единый налог (ЕН) за месяц, в котором закрыли ФЛП, если они использовали 1-ю или 2-ю группы ЕН, или за квартал, если были на 3-й группе единого налога. Когда налог уже уплачен, то никаких действий в этом случае не требуется.

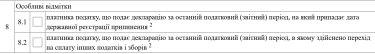

После уплаты нужно подать декларацию плательщика единого налога за тот квартал, в котором было закрыто СПД. Например, деятельность прекращена в ноябре. Соответственно, нужна декларация за третий квартал. Это можно сделать в течение 40 дней после окончания этого квартала. При подаче отчетности обязательно нужно сделать пометку в соответствующем окошке, что это ликвидационная декларация. Для этого предназначен подпункт 8.1 в пункте 8 декларации.

Предприниматели, которые находились на общей системе налогообложения и платили НДФЛ по ставке 18%, обязаны подать ликвидационную отчетность об имущественном положении и доходах в течение 30-ти дней после закрытия ФЛП. Кроме того, в течение 10 дней после подачи отчетности нужно уплатить налог на доходы физических лиц и военный сбор.

А еще независимо от системы налогообложения предприниматель должен оплатить ЕСВ за месяц, в котором он подался на ликвидацию, и в течение 30 дней подать ликвидационную отчетность по ЕСВ с указанием сумм уплаченного соцвзноса с начала календарного (налогового) года и вплоть до дня закрытия СПД.

Ждем проверку или заказываем ее сами

Последний этап – дождаться, пока налоговая окончательно снимет предпринимателя с учета. Правда, для того, чтобы это произошло, ГНС должна провести проверку предпринимателя. Причем, никаких четких сроков для такой проверки нет. Она может произойти спустя месяц, квартал или даже год после подачи всей отчетности.

Сама проверка касается следующих вопросов и может охватывать такие периоды:

- контроль своевременного декларирования и уплаты налогов (ЕН, в частности), срок давности – 1095 дней с момента подачи последней декларации;

- контроль своевременного декларирования и уплаты ЕСВ, срок давности – весь период деятельности предпринимателя;

- контроль своевременного декларирования и уплаты НДФЛ, а также военного сбора, срок давности – максимум 7 лет.

В принципе, если предприниматель подавал отчеты вовремя, не забывал платить налоги и ЕСВ, ему бояться особо нечего и он может сам инициировать проверку. Для этого ему нужно обратиться в территориальное подразделение ГНС с заявлением, в котором попросить назначить ревизию. Но если налоговики найдут нарушения, то за это могут "прилететь" штрафы.

Что касается штрафов, следует понимать, что прекращение ФЛП не освобождает физлицо от возникших у него в статусе предпринимателя обязательств, в том числе по уплате налогов и сборов.

Впрочем, есть нюанс: во время военного положения штрафные санкции за несвоевременную подачу отчетности и неуплату налогов не применяются. Поэтому есть шанс, что предпринимателю повезет и по итогам проверки налоговики доначислят исключительно налоговые обязательства, без штрафов.

Тем не менее, перед тем, как запускать процесс ликвидации, желательно привести СПД в порядок. Выяснить, есть ли несданные декларации и неуплаченные налоги. Такая информация содержится в Электронном кабинете налогоплательщика. Кроме того, желательно собрать первичную документацию – чеки, акты, накладные и т.д. Они могут пригодиться в ходе налоговой проверки и избавить предпринимателя от неприятностей.