- Категория

- Недвижимость

- Дата публикации

- Переключить язык

- Читати українською

Железные офисы: почему рынок коммерческой недвижимости продолжает расти несмотря на падение ставок

За два года войны девелоперы завели на рынок Киева минимум 10 новых офисных центров и не собираются останавливаться.

- Ключевые игроки. Трудности у клиентов = проблемы в офисах

- Оптимизация офисов: пришло время арендатора

- Киевские БЦ: арендные ставки и вакантность

- Ужесточение конкуренции. Какие БЦ откроются в ближайшее время

- Офисная недвижимость: прогнозы на 2024 год.

Рынок офисной недвижимости за сложные 2022-2023 годы продемонстрировал не только устойчивость и адаптивность, но и незаурядные амбиции. Девелоперы упорно не сбавляют темп – запускают все запланированные объекты, обогнав по темпам даже ТРЦ.

Ключевые игроки. Трудности у клиентов = проблемы в офисах

Главными игроками на рынке офисной недвижимости остаются IT-кластер и международные компании. Впрочем, влияние последних на рынок за последние годы существенно снизилось. Как рассказал руководитель департамента юридического консалтинга UTG Константин Олейник, если на 2014 г. в Украине присутствовало более двух тысяч международных компаний, сейчас их количество сократилось до 700.

Гораздо ощутимее остается влияние IT-компаний - еще в 2016 году на них обратили внимание девелоперы, а к 2020 году айтишники поглотили все свободные площади на рынке и спровоцировали солидную активность в этом сегменте. Даже сейчас под айтишников строят целые бизнес-городки.

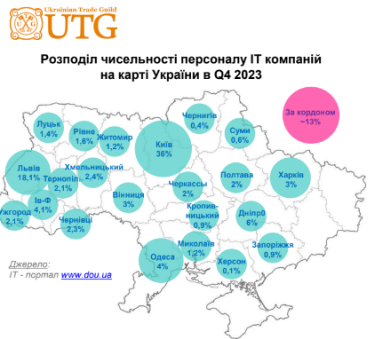

Сегодня в Украине, по данным UTG, работает около 5 тысяч IT-компаний (60% – аутсорсинговые, 36% – стартапы, 4% – R&D центры). Индустрию представляют мировые компании-гиганты, такие как EPAM, SoftServe, GlobalLogic, Luxoft, Ciklum, NIX, Data Art, AJAX Systems, Sigma Software, Playtika, Infopulse, Astound Commerce, Xenoss и другие.

На март 2023 года в IT-отрасли занято 269 895 специалистов (из них 92 400 человек в ТОП-50). После вторжения 16% айтишников остались без работы: сотни людей сократили Rozetka, EVO, "Новая Почта".

Крупные международные IT-компании – EPAM, SoftServe, GlobalLogic, Luxoft, Ubisoft, Ciklum, ELEKS, Dev.Pro, Playrix, DataArt, AirSlate – стали внутренне перемещенными: из Харькова выехало 11 тыс. специалистов, Херсона, Николаева, Мариуполя, Киева – 10 тыс. Кроме того, 33 офиса IT-компаний закрылись.

В то же время, отток клиентов из Киева дал дополнительный импульс к развитию IT-кластера в регионах: не менее 27 новых представительств открылось во Львове, Ивано-Франковске, Полтаве, Черкассах, Кропивницком, Ужгороде, Тернополе и Черновцах.

Впрочем, по убеждению аналитика, отток кадров может быть ощутимее, как только откроются границы после завершения войны.

"32% действующих ИТ специалистов-мужчин и 16% женщин планируют или задумываются покинуть страну: 8% активно ищут возможности, 19% не исключают эмиграцию", - пояснил Олийнык.

На украинский рынок влияет также и замедление мировой экономики с переоценкой дальнейшей стратегии развития и проблемами с доходами – это привело к оптимизации персонала: по данным UTG, 229 фирм мира, включая крупнейших IT гигантов (Microsoft, Apple, Google, Meta, Amazon, Snapchat, Twitter) за январь 2023 г. сократили 68 500 человек, а за 2022 г. – 160 тыс. сотрудников. Темпы ИТ-найма в Украине тоже замедлились.

Оптимизация офисов: пришло время арендатора

Проблемы в IT-сегменте сразу отразились на заполняемости офисной недвижимости Киева.

Аналитики CBRE Ukraine рассказали в комментарии Delo.ua, что IТ сектор продолжает доминировать в структуре спроса (51%) офисных помещений, но темпы развития сегмента замедлились из-за сокращения физического присутствия сотрудников в офисе.

Также на рынке наблюдается отсутствие сопоставимого спроса на новые офисы со стороны компаний традиционных отраслей, таких как фармацевтика, медицина, агросектор.

Большинство компаний приостановили сокращение персонала, оптимизировав условия аренды. В некоторых случаях фирмы переехали в лучший офис, воспользовавшись привлекательными арендными ставками.

Спрос со стороны арендаторов несколько укрепился в 2023 году: годовой показатель поглощения составил примерно 91 тыс. кв.м, что в четыре раза больше по сравнению с 2022 годом, но все еще на 32% ниже довоенного уровня 2021 года.

"По типу сделок преобладали сделки по переезду (55%) и перезаключение договоров (17%), на которые приходится около 72% арендной активности, в то время как расширение офисных площадей происходило сравнительно редко (6%)", - пояснили аналитики.

Наблюдается изменение форматов арендаторов, сокращение занимаемых площадей, переезд в отдаленные от центра районы. Крупнейшие украинские корпорации перевели сотрудников из съемных помещений в собственную административную недвижимость. Ряд компаний свернули маловостребованные представительские офисы, мелкие и средние – рационализируют расходную часть.

Появился и новый тренд, отразившийся в противовес традиционным переездам, связанным с войной, или сокращением офисных площадей.

"Большие компании остаются в своих нынешних офисах, избегая переезда через его стоимость и для сохранения стабильности рабочих процессов. Да, в некоторых случаях международные компании могут содержать свои офисные помещения номинально, продолжая платить арендную плату и связанные с ней расходы, даже если фактическое использование помещений работниками остается низким - 15-50%. Как следствие, в некоторых случаях сценарий переезда не может конкурировать в финансовом плане с вариантом аренды того же офиса". – рассказали в CBRE.

За два года войны, по данным UTG, в Киеве открылось 10 бизнес-центров: девелоперы по уровню ввода офисных объектов в эксплуатацию обогнали ТРЦ, ввод которых в большой степени отложен до лучших времен.

В 2022 году на киевском рынке были введены в эксплуатацию БЦ Magnett (ул. В. Васильковская, 139, GLA ≈ 43 тыс. кв. м), БЦ Aria (бул. Михновского, 15а, 3 тыс. кв. м), ТОЦ Hlybochytsky (ул. Глубочицкая, 44, 6 тыс. кв. м), TAS Podol (ул. Еленовская, 23, 18 тыс. кв. м), БЦ на просп. Бажана, 151, 13 тыс. кв. м), ТОЦ Lake Plaza (ул. Героев полка Азов, 12,5 тыс. кв. м), Pixel Hub (пр. Оболонский, 1, 2,2 тыс. кв. м).

В 2023-м на рынок вышли БЦ Twelve (ул. Новоконстантиновская, 12, 13,3 тыс. кв. м), GRADIENT.Business Center (ул. Короленковская, 4-6, 20 тыс. кв. м), БЦ на пр. В .Лобановского, 96 (2 тыс. кв. м), достроен БЦ "Нивки Сити" (пр. Берестейский, 67, GLA ≈ 8,6 тыс. кв. м).

"Объекты, находившиеся на высокой стадии готовности, девелоперы постепенно вводят в эксплуатацию. В 2022-2023 годах было введено почти 140 тыс. кв. м., что увеличило рынок качественной офисной недвижимости столицы до 2,55 млн кв. - на 5% по сравнению с довоенной", - сообщил Олийнык.

Киевские БЦ: арендные ставки и вакантность

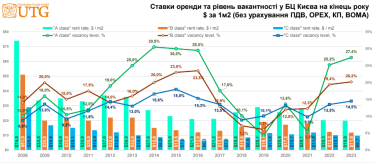

Отток арендаторов привел к падению цен на аренду в киевских офисах. По данным UTG, ставки в столичных бизнес-центрах упали на 30% по сравнению с довоенными, хотя еще во время пандемии цены просели из-за перехода персонала в онлайн-формат.

Начало военных действий после вторжения РФ привело к снижению доходов у большинства компаний при сохранении обязательств перед контрагентами, налоговых вычетах, фондом оплаты труда персонала.

В январе 2022 года аренда за 1 кв. м в классе "А" стоила $28,1 за кв.м, в классе "В" = $17,9, в классе "С" = $11,9 (без учета НДС, OPEX, КП, BOMA). Но в IV квартале 2023-го, по данным UTG, ставки снизились минимум на 30%: класс "А" - $19,9, класс "В" - $11,8, класс "С" - $9,7.

"Мы не видим положительных трендов. Учитывая рост стоимости энергоносителей, удорожание коммунальных платежей, а с ними и OPEX (в частности, из-за роста вакантности и распределения эксплуатационных платежей на меньшее количество операторов) нагрузка на арендаторов и дальше будет увеличиваться, а ставки аренды в ближайшей перспективе продолжат свое дальнейшее понижение", - пояснил Олийнык.

Средневзвешенная вакантность в бизнес-центрах Киева в 2023 году составляет: "А" = 27,4% (в конце 2021 г. - 5,5%), "В" = 20,2% (12,3%), "С" = 14,5% (10%).

"Прайм арендная ставка стабилизировалась на уровне $20 за кв.м в месяц, снизившись с начала года на 5%. Верхний предел диапазона арендных ставок на офисы класса "А" снизился в среднем на 7%, колеблясь в пределах $18-$24/кв. м/мес., в то время как для других объектов наблюдалось снижение верхнего предела диапазона примерно на 11%, до $8-$16 за кв. м", - отметили в CBRE.

В компании также добавили, что при отсутствии дальнейших экономических потрясений и ухудшения ситуации безопасности, арендные ставки будут оставаться в целом стабильными, а в менее качественных объектах возможно дальнейшее снижение арендных ставок.

Ужесточение конкуренции. Какие БЦ откроются в ближайшее время

Даже, несмотря на отток ИТ-компаний, девелоперы активно пытаются ввести в эксплуатацию запланированные здания.

Ожидается, что к концу 2024 года на рынке появится около 51 000 кв.м офисных помещений в пределах четырех офисных проектов. Новые постройки будут преимущественно небольшими и средними объектами класса "В", за исключением БЦ Heritage класса "А".

А в ближайшие пять лет, по данным UTG, рынок офисов Киева может расшириться на треть, девелоперы заявили о вводе в эксплуатацию около 800 тыс. кв. м в БЦ.

"Если посмотреть на анонсированный девелопмент, то это еще более 30 проектов общей площадью почти 800 тыс. кв. м. Среди них целые города, которые проектировались не просто под потенциально ключевого арендатора IT, а составляют новый пласт современного формата недвижимости, комбинируя жилую и офисно-торговую функцию. Один из них - проект делового центра на ул.Протасов Яр/ул.Ямская с офисной составляющей более 300 тыс. кв. м", - сообщил Олейник.

В списке заявленных проектов на ближайшие годы:

- МФК Capital Towers (ex-ITT Plaza) ул. Короленковская, 16–20, 48,6 тыс. кв. м

- Бизнес-парк NUVO (ул. Жилянская, 47, 25 тыс. кв. м)

- БФК Metropole (ул.В. Васильковская, 91-93, 18 тыс. кв. м),

- БЦ Liner (ул. Новоконстантиновская, 17, 25 тыс. кв. м),

- МФК Intergal City (ул. Старонаводницкая, 16б, 30 тыс. кв. м),

- МФК Arsenal Plaza (ул. Грушевского, 36-40, 30 тыс. кв. м),

- БЦ Grand Step (II июн., ул. Дашавская, 29,2 тыс. кв. м),

- БЦ Nobel (Лыбидская площадь, 27,5 тыс. кв. м)

- три кампуса UNIT. City (ул.Дорогожицкая, 3) – В16 площадью 9,1 тыс. кв. м, В17 – 12,4 тыс. кв. м, В18 – 18,9 тыс. кв. м,

-

БЦ на ул. Канальная, 33,4 тыс. кв. м,

- БЦ ул.Жилянская, 24 (25 тыс. кв. м).

Однако можно ожидать задержек с вводом в эксплуатацию, поскольку долговое финансирование остается практически недоступным, а спрос на офисные помещения будет оставаться сдержанным, поясняют аналитики CBRE.

А при своевременном вводе в эксплуатацию заявленных объектов средняя вакантность на рынке может постепенно расти. В то же время, в качественных бизнес-центрах, вероятно, будет наблюдаться снижение вакантности благодаря привлекательным арендным ставкам и желанию некоторых арендаторов улучшить качество своих офисов.

Офисная недвижимость: прогнозы на 2024 год.

Вопреки войне, девелоперы рассчитывают на повышение активности на рынке офисной недвижимости и умеренное восстановление спроса со стороны арендаторов в 2024 году. Не исключено, что среди арендаторов будут преобладать компании, которые будут пользоваться возможностью переехать в более качественные здания в более привлекательных локациях, тогда как расширение площадей по-прежнему будет единичным.

Впрочем, по убеждению экспертов, все новые амбициозные проекты, скорее всего, будут иметь проблемы с заполнением сразу после ввода в эксплуатацию. Это, в свою очередь, будет приводить к тому, что арендаторов не будет хватать и это скажется на цене аренды.

Публичный сектор, составлявший 23% в структуре спроса, хотя вероятно и удовлетворивший свои потребности в офисных помещениях в 2022-2023 годах, продолжит оставаться активным на рынке и в 2024, отмечают в CBRE. Дополнительный потенциальный рост спроса может возникнуть от компаний военно-промышленного сегмента, хотя их нынешнее представительство в структуре рынка незначительно.

Еще один потенциальный рост аналитики видят в усилении международного представительства в Украине.

"Лояльность мировой общественности к Украине, возможный вход в состав НАТО и ЕС, вероятно, приведут к развитию в стране международных организаций, предприятий, брендов, особенно закрывшихся и полностью покинувших территорию России, что может привести к стремительному расцвету Украины со статусом главного экономического центра постсоветского пространства", - считает Константин Олейник.

Это значит, что влияние международных организаций на коммерческий рынок недвижимости может усилиться, особенно после войны – как минимум с возвращением мировых торговых брендов и представительств.