- Категория

- Бизнес

- Дата публикации

Трансформация ТРЦ: торговая недвижимость в Украине переходит на режим "выживания"

Как изменилась модель функционирования ТРЦ, посещаемость и заполняемость торговых площадей во время войны.

- ТРЦ во время войны: повышенная вакантность и кризисная заполняемость

- Обострение конкуренции. Предложение новых ТРЦ превышает площадь 250 тысяч кв. метров

- Арендные ставки в ТРЦ в феврале 2024 года

Торговые центры вынуждены кардинально извиняться за свои программы развития и подходы к арендаторам после двух лет войны из-за изменений в потребительских настроениях и падения посещаемости галерей.

Девелоперы уже приступили к комплексной модернизации торговых центров, многие владельцы запланировали масштабные изменения в ближайшей перспективе.

Изменения необходимы даже несмотря на приличный совокупный товарооборот ТРЦ за прошлый год - за 9 месяцев 2023 года он составил 1 трн 291 млрд грн. По мнению экспертов, в первую очередь изменилась структура товарооборота, что привело к большим проблемам у большинства арендаторов.

Подписывайтесь на Telegram-канал delo.uaНа оперативную деятельность ТРЦ, по данным UTG, наиболее повлияли следующие факторы:

- Массовый отток населения за границу, приведший к сокращению спроса.

- Стремительная эвакуация жителей в зимнее время года с ограниченным набором теплых вещей, вынужденная покупка более легкой одежды и обуви в более спокойных областях.

- Несоответствие брендов спроса и предложения (обеспеченные жители Киева, Харькова, Днепра оказались на западе).

- Падение благосостояния граждан, рост доходов у военных.

- Девальвация гривны и инфляция – выкуп остатков товаров из складских запасов в переоценку.

- Непредсказуемость завтрашнего дня, закрытие границ – отказ от дорогих покупок (квартира, авто, ремонт, бытовая техника), невозможность путешествий.

- Массированные обстрелы и угроза блэк-аутов – ажиотажный спрос на необычные товары (фонарики, солнечные панели, зарядные станции, генераторы, радиаторы, аккумуляторы).

- Оптимизация торговых сетей и количества магазинов – сосредоточение исключительно на прибыльных объектах, закрытие убыточных.

- Замедление экспансии сетевых операторов, отсутствие финансирования для развития, перенос рисков на девелопера (fit-out, % РТО).

Как объясняет руководитель департамента юридического консалтинга UTG Константин Олейник, с одной стороны с началом войны потребительские настроения резко возросли. Однако люди вынуждены были покупать нетипичные товарные группы.

В результате потребители понесли большое количество денег в продовольственные супермаркеты, дрогери, покупали консервы, товары длительного пользования, средства гигиены, фонарики". В результате ключевые магазины, даже те, которые недавно считались якорными "магнитами" галерей, остались без покупателя и стали убыточными.

"Мы наблюдаем проблемы с арендаторами - такими, как кинотеатры, детские развлекательные центры, фитнес-центры, боулинги, ледовые арены. Почти не осталось активных игроков, которые могут развиваться в торговых сетях. Они перестраивают свои программы развития: максимально оставляют доходные магазины и закрывают магазины, которые генерируют убытки", - рассказал Олейник во время пресс-конференции на тему "Актуальное состояние рынка торговой, офисной и жилой недвижимости Украины".

В частности, пострадала в результате войны категория ходовых магазинов одежды и обуви, занимавших центровые позиции галерей.

Из-за смены потребительского поведения в выигрыше осталась лишь одна категория арендаторов – продуктовые.

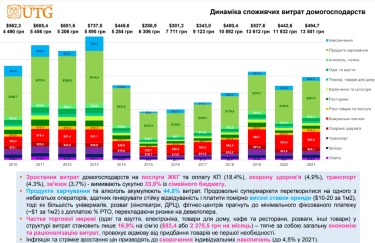

По подсчетам UTG, если в 2000-х коммунальные расходы составляли в семье 4-5%, сегодня на эти платежи идет 18,5% бюджета семей. Вместе с услугами на здравоохранение (4,9%), транспортом (4,3%), мобильной связью (3,7%) и прочим – в общей сложности 33,8% семейного бюджета тратится на поддержку своего существования.

Но ключевая категория расходов - продукты питания (включая алкоголь и табак) затягивает целых 45%. Поэтому продуктовые магазины и супермаркеты сегодня генерируют половину денег в ритейле.

"Сегодня супермаркеты - это едва ли не единственный игрок, который может генерировать прогнозируемый товарооборот и поэтому едва ли не единственный оператор, который может платить достаточно высокие арендные ставки - 10-20% в зависимости от успешности ТРЦ", - подчеркнул Олейник.

Другие арендаторы ТРЦ – операторы развлечений, детские развлекательные операторы, кинотеатры не могут прогнозировать выручки. Поэтому они стараются максимально переносить свои риски на девелопера: просят производить не только подготовку помещения к заезду, но и развести коммуникации, вентиляцию. Оператор заезжает с товаром на полностью готовое помещение, раньше магазины эти расходы брали на себя, объясняет Олейник.

ТРЦ во время войны: повышенная вакантность и кризисная заполняемость

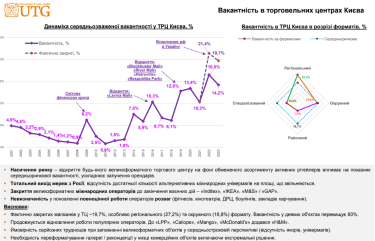

Еще один уязвимый показатель – повышенная среднерыночная вакантность в ТРЦ после начала войны, что связано с выходом из рынка международных брендов.

По словам аналитика, львиную долю пространства в галереях до войны составляли российские бренды (70%), всегда занимавшие 500-1000 кв.м в лучших локациях. После того, как они покинули рынок после 24 февраля 2022 года, эти площади заняли польские и турецкие операторы, увидевшие перспективы для развития.

Впрочем, даже они не справляются со свободными площадями - 27% вакантности остается из-за закрытия крупноформатных международных операторов до окончания военных действий – Inditex, IKEA, M&S/GAP. Без них вакантность составляет 14%.

Фактически закрытых магазинов в ТЦ около 19,7%, особенно регионального (27,2%) и окружного (18,8%) формата. Вакантность в некоторых объектах превышает 60%.

Возобновление работы популярных операторов – LPP, Caliope, Mango, McDonald's, H&M все еще продолжается.

По данным UTG, в ближайшие два года высокого предложения на рынке нельзя ожидать - учитывая, что иностранные бренды вряд ли вернутся к завершению военных действий. "Нужен минимум год, чтобы вести переговоры о возвращении брендов", - отметил Олейник.

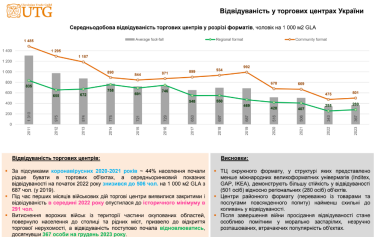

Увеличение вакантности торговых галерей привело к падению посещаемости - к концу 2023 года средняя посещаемость составила 367 человек на 1 тысячу кв.метров. В ближайшее время она вряд ли превысит 500.

Обострение конкуренции. Предложение новых ТРЦ превышает площадь 250 тысяч кв. метров

По данным UTG, с учетом текущего уровня доходов населения платежеспособный спрос способен обеспечить успешное функционирование на 2 313 033 кв. м торговых площадей, тогда как на январь 2024 уже функционируют 2 457 010 м2.

Более того, конкуренция усилится после того, как в 2024 – 2025 откроются новые ТРЦ: White Lines (28 000 кв. м), New Ray (34 500 кв. м), April Mall (36 500 кв. м), BalticSky (20 000 кв. м), Ocean Mall (GLA = 110 000 кв.м), Lukiyanivka (47 052 кв. м) и другие объекты совокупной арендованной площадью свыше 250 000 кв .м.

"Только в Киеве - около 50 анонсированных проектов, которые могут появиться в ближайшей перспективе. Многие из них на высокой стадии готовности: почти готов Ocean Mall, ТРЦ Lukiyanivka, "Детский мир". Есть и проекты, реализация которых приостановлена. Кроме того, в составе почти каждого жилого комплекса анонсированы довольно крупные коммерческие помещения площадью 5-15 тыс. кв. м", - рассказал Олейник.

Запуск в эксплуатацию задекларированных проектов приблизит профицит торговых площадей и постепенное перераспределение потребительских потоков между объектами, рост вакантности и коррекцию ставок аренды в направлении снижения. При существующем уровне доходов и расходов населения уровень вакантности может достигнуть 17% к концу 2024 года.

Учитывая это, девелоперы уже начали комплексную модернизацию торговых центров (ЦУМ, "Караван", "Метроград", "Метрополис", "Квадрат Лукьяновка", Cosmo Multimall, Gorodok Gallery, "Магеллан", "Глобус", "Мармелад", Dream Town, Silver Breeze, InSilver), а целый ряд владельцев запланировали масштабные изменения в ближайшей перспективе.

В регионах девелоперская активность постепенно смещается на "тихий" запад страны, однако в крупных городах центральных, восточных и южных областей также анонсируют крупные проекты.

В частности, в Одессе анонсировано около 20% новых торговых площадей, в Днепре строится несколько крупных проектов и около 10 небольших ТРЦ площадью до 4 тыс. кв. м. В Хмельницком на 2024 год заявлено открытие ТРЦ "ТЕМП" (14,6 тыс. кв. м), БФК Sport City (50 тыс. кв. м), 2-3 очереди ТРЦ Urban Street (18 тыс. кв. м) ).

Между тем, в Ужгороде заявлены к открытию ТРЦ "Украина" (11,7 тыс. кв. м), Korona (7,8 тыс. кв. м), а также торговый центр на ул. Гагарина (2 тыс. кв. м).

Арендные ставки в ТРЦ в феврале 2024 года

Снижение уровня товарооборота на 1 кв.м и маржи доходности ритейлеров – постепенное увеличение конкурентного предложения приводит к снижению среднесуточной посещаемости объектов, уменьшению товарооборота ТРЦ и выручкам отдельных магазинов.

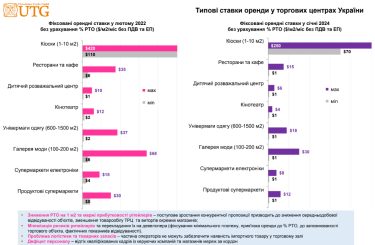

По словам аналитиков, в арендные ставки существенно снизились по сравнению с довоенным периодом.

Для киосков до 10 кв. м максимальные ставки составляют $250 в месяц против $420 в феврале 2022 года. Для продуктовых супермаркетов – $12 за кв. метр против $30, для ресторанов и кафе – $15 за кв. метр в месяц против $35. Для кинотеатров – $4 за кв. метр в месяц против $12, для магазинов одежды – $18-30 за кв. метр в месяц против $37-68. Для магазинов электроники – $8 за кв. метр в месяц против $18.

Арендные ставки в Киеве колеблются от $10 до 20 за кв. В Днепре, Харькове, Запорожье, Одессе – цены сопоставимы с киевскими, во Львове – даже выше на 10-15%.

"В январе 2024 г. почти все арендаторы отказываются от оплаты фиксированных платежей. Они максимально пытаются перевести платежи в отчисления от процента от товарооборота, то есть максимально переводить риски на девелопера. Если девелопер способен запустить хороший ТРЦ, способный обеспечить хорошую посещаемость, то они через товарооборот будут платить соответствующую аренду", - объяснил Олейник.

Кроме того, ТРЦ сосредоточены на решении проблем с логистикой – часть операторов не может обеспечить наличие импортного товара в торговом зале.

Также из-за массового выезда женщин за границу наблюдается дефицит квалифицированного персонала в торговых галереях.