- Категорія

- Бізнес

- Дата публікації

- Змінити мову

- Читать на русском

Трансформація ТРЦ: торговельна нерухомість в Україні переходить на режим "виживання"

Як змінилась модель функціонування ТРЦ, відвідуваність та заповнюваність торгових площ під час війни.

- ТРЦ і кризова заповнюваність

- Загострення конкуренції. Пропозиція нових ТРЦ перевищує площу 250 тисяч кв. м

- Орендні ставки у ТРЦ у лютому 2024

Торговельні центри змушені кардинально перепрошивати свої програми розвитку і підходи до орендарів після двох років війни через зміни в споживацьких настроях та падіння відвідуваності галерей. Девелопери вже розпочали комплексну модернізацію торгових центрів, а ціла низка власників - запланували масштабні зміни в найближчій перспективі.

Зміни необхідні навіть попри пристойний сукупний товарообіг ТРЦ за минулий рік - за 9 місяців 2023-го він склав 1 трн 291 млрд грн. На переконання експертів, в першу чергу змінилася структура товарообігу, що призвело до великих проблем у більшості орендарів.

На оперативну діяльність ТРЦ за даними UTG найбільше вплинули такі фактори:

Підписуйтесь на Telegram-канал delo.ua- Масовий відтік населення за кордон, що призвів до скорочення попиту.

- Стрімка евакуація жителів у зимову пору року з обмеженим набором теплих речей, вимушена покупка легшого одягу та взуття у спокійніших областях.

- Невідповідність брендів попиту та пропозиції (забезпечені мешканці Києва, Харкова, Дніпра опинились на заході).

- Падіння добробуту громадян, зростання доходів у військових.

- Девальвація гривні та інфляція – викуп залишків товарів зі складських запасів до переоцінки.

- Непередбачуваність завтрашнього дня, закриття кордонів, – відмова від дорогих покупок (квартира, авто, ремонт, побутова техніка), неможливість подорожей.

- Масовані обстріли та загроза блек-аутів - ажіотажний попит на незвичні товари (ліхтарики, сонячні панелі, зарядні станції, генератори, радіатори, акумулятори).

- Оптимізація торгових мереж та кількості магазинів – зосередження виключно на прибуткових об'єктах, закриття збиткових.

- Уповільнення експансії мережевих операторів, відсутність фінансування для розвитку, перенесення ризиків на девелопера («fit-out», % РТО).

Як пояснює керівник департаменту юридичного консалтингу UTG Костянтин Олійник, з одного боку з початком війни споживчі настрої стрімко зросли. Проте люди вимушені були купувати нетипові товарні групи.

У результаті споживачі понесли велику кількість грошей у продовольчі супермаркети, дрогері, купували консерви, товари тривалого користування, засоби гігієни, ліхтарики. У результаті ключові магазини, навіть ті, які донедавна вважалися якірними "магнітами" галерей, залишились без покупця і стали збитковими.

"Ми спостерігаємо проблеми з орендарями - такими, як кінотеатри, дитячі розважальні центри, фітнес-центри, боулінги, льодові арени. Майже не залишилось активних гравців, які можуть розвиватись в торговельних мережах. Вони перебудовують свої програми розвитку: максимально залишають дохідні магазини у своїй структурі і поступово закривають магазини, які генерують збитки", - розповів Олійник під час пресконференції на тему "Актуальний стан ринку торгової, офісної та житлової нерухомості України".

Зокрема, постраждала в результаті війни категорія ходових магазинів одягу та взуття, які займали центрові позиції галерей.

Через зміну споживчої поведінки у виграші залишилась лише одна категорія орендарів - продуктові.

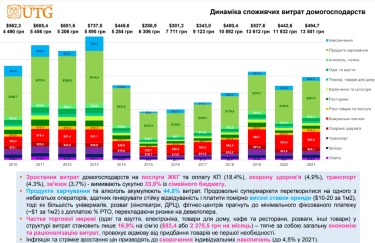

За підрахунками UTG, якщо в 2000х комунальні витрати складали в родині 4-5%, сьогодні на ці платежі йде 18,5% бюджету родин. Разом з послугами на охорону здоров'я (4,9%), транспортом (4,3%), мобільним зв'язком (3,7%) та іншим - загалом 33,8% сімейного бюджету витрачається на підтримку свого існування.

Але ключова категорія витрат - продукти харчування (влючно з алкоголем та тютюном) затягує аж 45%. Саме тому продуктові магазини та супермаркети сьогодні генерують половину грошей у ритейлі.

"Сьогодні супермаркети - це чи не єдиний гравець, який може генерувати прогнозований товарооборот і через це чи не єдиний оператор, який може платити досить високі орендні ставки - 10-20% в залежності від успішності ТРЦ", - наголосив Олійник.

Інші орендарі ТРЦ - оператори розваг, дитячі розважальні оператори, кінотеатри не можуть прогнозувати виторги. Тому вони намагаються максимально переносити свої ризики на девелопера: просять робити не тільки підготовку приміщення до заїзду, а й розвести комунікації, вентиляцію. Оператор заїжджає з товаром на повністю готове приміщення, раніше магазини ці витрати брали на себе, пояснює Олійник.

ТРЦ і кризова заповнюваність

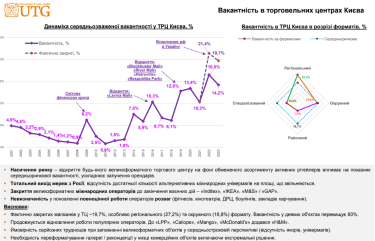

Ще один вразливий показник - підвищена середньоринкова вакантність в ТРЦ після початку війни, що пов'язано з виходом з ринку міжнародних брендів.

За словами аналітика, левову частку простору в галереях до війни становили російські бренди (70%), які завжди займали 500-1000 кв.м у найкращих локаціях. Після того, як вони залишили ринок після 24 лютого 2022, ці площі зайняли польські та турецькі оператори, які побачили перспективи для розвитку.

Фактично закритих магазинів у ТЦ ~19,7%, особливо регіонального (27,2%) та окружного (18,8%) формату. Вакантність у деяких об'єктах перевищує 60%.

Втім навіть вони не справляються з вільними площами - 27% вакантності залишається через закриття великоформатних міжнародних операторів до закінчення воєнних дій – Inditex, ІKEA, M&S /GAP. Без них вакантність складає 14%.

Відновлення роботи популярних операторів - LPP, Caliope, Mango, McDonald’s, H&M усе ще триває.

За даними UTG, у найближчі два роки високої пропозиції на ринку годі очікувати - з огляду на те, що іноземні бренди навряд чи повернуться до завершення військових дій. "Потрібен мінімум рік, щоб вести перемовини про повернення брендів", - зауважив Олійник.

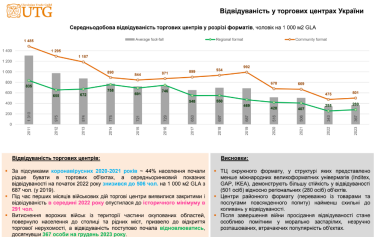

Збільшення вакантності торговельних галерей призвела до падіння відвідуваності - на кінець 2023 року середня відвідуваність склала 367 чоловік на 1 тисячу кв.метрів. Найближчим часом вона навряд чи перевищить 500.

Загострення конкуренції. Пропозиція нових ТРЦ перевищує площу 250 тисяч кв. м

За даними UTG, з урахуванням поточного рівня доходів населення платоспроможний попит здатний забезпечити успішне функціонування для 2 313 033 кв. м торгових площ, тоді як на січень 2024-го вже функціонують 2 457 010 м2.

Більше того, конкуренція посилиться після того, як у 2024 – 2025 відкриються нові ТРЦ: White Lines (28 000 кв. м), New Ray (34 500 кв. м), April Mall (36 500 кв. м), BalticSky (20 000 кв. м), Ocean Mall (GLA = 110 000 кв.м), Lukiyanivka (47 052 кв. м) та інші об'єкти сукупною орендованою площею понад 250 000 кв.м.

"Лише в Києві - близько 50 анонсованих проєктів, які можуть з'явитися у найближчій перспективі. Багато з них на високій стадії готовності: майже готовий Ocean Mall, ТРЦ Lukiyanivka, "Дитячий світ". Є й проєкти, реалізацію яких призупинено. Крім того, у складі майже кожного житлового комплексу анонсовано доволі великі комерційні приміщення площею 5-15 тис. кв. м", - розповів Олійник.

Запуск в експлуатацію задекларованих проектів наблизить профіцит торгових площ та поступовий перерозподіл споживчих потоків між об'єктами, зростання вакантності та корекцію ставок оренди у бік зниження. За існуючого рівня доходів і витрат населення рівень вакантності може досягнути 17% до кінця 2024 року.

Зважаючи на це, девелопери вже розпочали комплексну модернізацію торгових центрів ("Караван", ЦУМ, "Метроград", "Метрополіс", "Квадрат Лук'янівка", Cosmo Multimall, Gorodok Gallery, «Магелан», «Глобус», «Мармелад», Dream Town, Silver Breeze, InSilver), а ціла низка власників - запланували масштабні зміни в найближчій перспективі.

У регіонах девелоперська активність поступово зміщується на "тихий" захід країни, проте у великих містах центральних, східних і південних областей також анонсують великі проєкти.

Зокрема, у Одесі анонсовано приблизно 20% нових торговельних площ, у Дніпрі будується кілька великих проєктів і близько 10 невеликих ТРЦ площею до 4 тис. кв. м. У Хмельницькому на 2024 рік заявлено відкриття ТРЦ "ТЕМП" (14,6 тис. кв. м), БФК Sport City (50 тис. кв. м), 2-3 черги ТРЦ Urban Street (18 тис. кв. м).

Тим часом в Ужгороді заявлені до відкриття ТРЦ "Україна" (11,7 тис. кв. м), Korona (7,8 тис. кв. м), а також торговельний центр на вул. Гагаріна (2 тис. кв. м).

Орендні ставки у ТРЦ у лютому 2024

Зниження рівня товарообороту на 1 кв.м та маржі прибутковості рітейлерів – поступове зростання конкурентної пропозиції призводить до зниження середньодобової відвідуваності об'єктів, зменшення товарообігу ТРЦ та виторгів окремих магазинів.

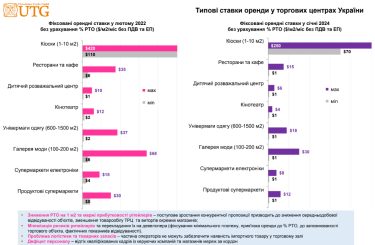

За словами аналітиків, у орендні ставки суттєво знизились порівняно з довоєнним періодом. Найвищі ціни у Києві та західних регіонах.

Максимальні орендні ставки для всіх категорій орендарів ТРЦ значно нижчі, ніж у довоєнний період, у деяких випадках різниця становить понад 100%.

Так, для кіосків до 10 кв. м максимальні ставки становлять $250 за місяць проти $420 у лютому 2022 року. Для продуктових супермаркетів - $12 за кв. метр проти $30, для ресторанів і кафе - $15 за кв. метр на місяць проти $35. Для кінотеатрів - $4 за кв. метр за місяць проти $12, для магазинів одягу - $18-30 за кв. метр на місяць проти $37-68. Для магазинів електроніки - $8 за кв. метр на місяць проти $18.

Орендні ставки у Києві коливаються від $10 до 20 за кв.м. У Дніпрі, Харкові, Запоріжжі, Одесі - ціни співставні з київськими, у Львові - навіть вищі на 10-15%.

"У січні 2024 майже всі орендарі відмовляються від оплати фіксованих платежів. Вони максимально намагаються перевести платежі до відрахувань від проценту від товарообігу, тобто максимально переводити ризики на девелопера. Якщо девелопер здатний запустити хороший ТРЦ, здатний забезпечити гарну відвідуваність, то вони через товарооборот платитимуть відповідну оренду", - пояснив Олійник.

Окрім того, ТРЦ зосереджені на вирішенні проблем з логістикою – частина операторів не можуть забезпечити наявність імпортного товару у торговому залі.

Також через масовий виїзд жінок за кордон спостерігається дефіцит кваліфікованого персоналу в торговельних галереях.