- Категорія

- Страхування

- Дата публікації

- Змінити мову

- Читать на русском

"Чистка" страхового ринку починається. Що чекає страховиків у 2023 році і чому багато хто з них втратить ліцензії

Страхові компанії "перетравлюють" наслідки 2022 року і сподіваються, що у 2023 році страхова галузь зросте на 20%. Тим часом НБУ має намір посилити нагляд за ринком та жорстко стежити за структурою власності страховиків.

Пропонуємо вам 100 найкращих роботодавців України, 35 найсильніших HRD країни, топ компаній з найбільшими інвестиціями в освіту, кейси українських і міжнародних компаній у побудові сильного бренду роботодавця під час війни та аналітичний погляд на тренди і процеси на ринку праці …

Національний банк оприлюднив остаточні підсумки страхового ринку. Як і прогнозували страховики, дива не сталося: страхова галузь 2022 року втратила в обсягах.

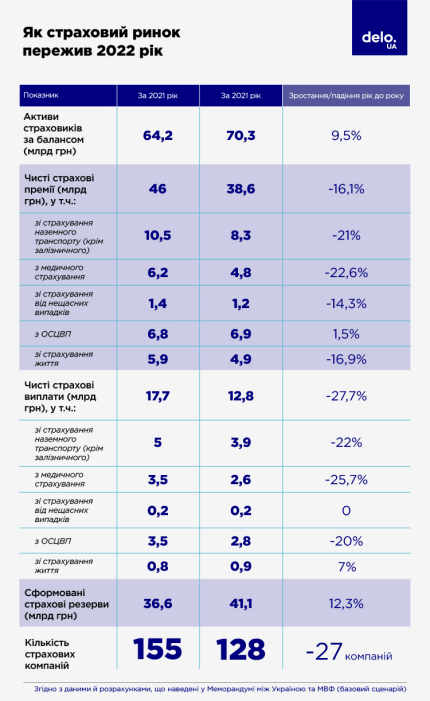

Сума чистих платежів (без урахування платежів із перестрахування), які отримали страховики протягом 2022 року, скоротилася порівняно з 2021 роком на понад 16%. Обсяг чистих виплат (без урахування виплат із перестрахування) впав майже на 28%. Таким чином страховий ринок відкотився десь до рівня 2019 року. Крім того, скоротилася кількість страхових компаній: їх за 2022 рік поменшало на 27. Причому відтік страховиків не пов'язаний з війною та кризою. Більшість компаній примусово вивів Нацбанк за порушення.

2023 року на страховому ринку буде більше позитиву і навіть очікується зростання. У той же час НБУ продовжить займатися "чисткою" і застосовувати санкції до тих страховиків, які ігнорують виконання нормативів.

Падали всі, але зберегли прибутковість

За ключовими видами страхування найбільше падіння чистих премій (аж до 23%) у 2022 році порівняно з 2021 роком зафіксовано за ДМС, КАСКО, страхуванням від нещасних випадків та за договорами страхування життя. Водночас обсяг платежів з обов'язкового страхування автоцивільної відповідальності несуттєво, але зріс. Чисті виплати також провалилися майже за всіма згаданими напрямками на 20% і глибше, крім страхування життя – за цим видом сума виплат зросла на 7%.

Одна з найважливіших тенденцій, на яку звертає увагу Національний банк – зростання у 2022 році частки премій з автострахування на 10 в.п. до 49%. Це КАСКО, "автоцивілка" та "Зелена карта". Причому сегмент міжнародного ОСЦПВ ("Зелена карта") протягом 2022 року зріс більш ніж удвічі порівняно з попереднім роком, а виплати за цими договорами зросли майже на третину. Така ситуація пов'язана із масовим виїздом українських біженців до країн Європи, що спровокувало сплеск попиту на цей вид страхування. У той же час НБУ констатує, що премії з майнового страхування та страхування фінансових ризиків скоротилися вдвічі, а виплати зменшилися на 62%.

Коефіцієнт збитковості обов'язкових видів страхування у 2022 році залишився на рівні 45%: негативний вплив зростання резервів збитків нівелювався збільшенням обсягу зароблених премій. Аналогічний показник для добровільних видів страхування зменшився (поліпшився) до 42%, що було пов'язано зі скороченням обсягу резервів по обов'язковим видам страхування.

Загалом сформовані страховиками резерви за 2022 рік виросли на 12,3% до 41,1 млрд грн. Балансові активи страхових компаній збільшились на 9,5% до 70,3 млрд грн.

Як ризикові страхові компанії, так і компанії зі страхування життя завершили 4 квартал 2022 року зі збитками. Але, за даними НБУ, за весь 2022 рік обидві групи страховиків залишилися "у плюсі". Рентабельність капіталу ризикових страховиків становила 15%, страховиків життя – 13%.

Надія на відновлення та зростання

На 2023 страхові компанії дивляться з легким оптимізмом. Згідно з очікуваннями страховиків, падіння не буде.

Ринок у гривневому еквіваленті (сума премій – ред.) зросте порівняно з 2022 роком на 20%. Це буде як інфляційне зростання, так і пожвавлення страхової галузі загалом.

Він аргументує свій прогноз тим, що економіка поступово адаптується (нехай і вимушено) до реалій воєнного часу. Компанії та підприємства відновлюють свою діяльність. Про це, зокрема, свідчать результати опитування настроїв бізнесу за березень, яке оприлюднив НБУ. Нацбанк констатує: підприємства всіх сфер економіки, що беруть участь у дослідженні, дивляться у майбутнє впевненіше. Зокрема, Індекс очікувань ділової активності у березні виріс на 4,5 пункти та становив 49,5 пунктів.

Поліпшення ситуації на суміжних ринках позитивно впливатиме і на страховий сектор. Тому, швидше за все, першими покажуть зростання автострахування (КАСКО та ОСАЦВ) і, можливо, медстрахування, оскільки далеко не всі компанії вирішили відмовитися від медичного захисту своїх співробітників. Не виключено зростання попиту на страхування майна з боку бізнес-клієнтів. Адже якщо почне оживати кредитування, то позичальники однозначно потребуватимуть страхування застав.

Національний банк зі свого боку наголошує, що вже ближче до кінця 2022 року намітився тренд на відновлення ринку. І це не може не тішити. Під час зустрічі зі страховиками, яку НБУ провів 30 березня, перша заступниця голови Нацбанку Катерина Рожкова заявила, що навіть у такий складний рік ринок продемонстрував непогані результати.

Страхові компанії у другому півріччі 2022 року змогли переформатувати роботу та наростити обсяг премій у сегментах life та non-life порівняно з першими місяцями війни.

Нагляд за страховиками повертається

Втім, страховикам на ринку легше працювати точно не стане. Особливо це стосується тих компаній, які не хочуть дотримуватись нормативів та вимог НБУ. Нацбанк неодноразово попереджав, що відновлюватиме повноцінний нагляд за ринком. І 2023 року це точно станеться.

У своєму звіті щодо небанківського фінсектора НБУ повідомив, що незважаючи на деякі послаблення воєнного часу, Нацбанк вживатиме заходів, аж до анулювання ліцензій. Страховики повинні упорядкувати свій капітал, активи та структуру власності, а також реагувати на скарги споживачів та стежити за дотриманням норм законодавства у сфері протидії легалізації доходів та фінансування тероризму.

Наприклад, до кінця червня 2023 року страхові компанії зобов'язані провести ревізію тих активів, якими покриті страхові резерви. Якщо це некоректно оцінені (з завищеною вартістю) земельні ділянки чи нерухомість, страховики будуть змушені щось із ними зробити. Інакше будуть санкції.

"Нацбанк дав достатньо часу на те, щоб навести лад у своїх активах, тому поблажок більше не буде. І все йде до того, що різні схемні компанії просто покинуть ринок. Є 50 реально працюючих компаній, між якими відбудеться перерозподіл платежів", – вважає Сергій Авдєєв.

"Поганим" акціонерам на ринку не місце

Ще один аспект, на який НБУ звертатиме (вірніше, вже звертає) увагу – це власники страховиків. У лютому та березні Нацбанк позбавив ліцензій через непрозору структуру власності одразу три досить великі страхові компанії – це "Омега", "Інгосстрах" та "Провідна" .

Право відкликати ліцензію на підставі невідповідної (непрозорої) структури власності з'явилося у НБУ ще 2019 року, коли було внесено поправки до Закону "Про фінансові послуги". Після цього страховики подавали Нацбанку інформацію про своїх бенефіціарів. Але зараз, у зв'язку з війною та посиленою боротьбою з представниками російського бізнесу в Україні, НБУ знову порушив це питання.

Нацбанк пред'являє страховим компаніям різні претензії. У страховика можуть бути серед власників юрособи, які у 2014 році опинилися на окупованій території України, та не провели перереєстрацію на підконтрольній території. Або в акціонерах є російські громадяни, які навіть не перебувають під санкціями.

Проблема в тому, що на подібні ситуації страховик ніяк не може вплинути, і НБУ чудово це розуміє, але приймає рішення вивести з ринку компанію, що працює і виконує зобов'язання перед клієнтами. Для банків зробили механізм вирішення подібних проблем, а для решти небанківського ринку – ні.

Причому, судячи з риторики представників Нацбанку, до структури власників страхових компаній регулятор ставитиметься особливо прискіпливо. Глава НБУ Андрій Пишний назвав прозорість страхового ринку "безальтернативною".

У той же час, не всі представники галузі згодні з тим, що Нацбанку в подібних ситуаціях слід без розбору застосовувати каральні заходи та одразу позбавляти страховика ліцензій.

"За півроку було відкликано або зупинено ліцензії у компаній, які забезпечували 10% зарплати та податкових надходжень всього страхового ринку. Це приблизно 500 млн грн, з яких половина – податки та збори до держбюджету. Тому, навіть якщо у власників компанії є російське чи білоруське "коріння", ми пропонуватимемо рішення, щоб у такому разі було розроблено та застосовано механізм блокування впливу такого власника на бізнес, а компанія мала б можливість продовжити роботу на благо України», – каже В'ячеслав Черняховський.