- Категорія

- Нерухомість

- Дата публікації

- Змінити мову

- Читать на русском

Залізні офіси: чому ринок комерційної нерухомості продовжує зростати попри падіння ставок

За два роки війни девелопери завели на ринок Києва щонайменше 10 нових офісних центрів і не збираються зупинятись.

2 липня на HR Wisdom Summit дізнайтеся про ефективне та стратегічне партнерство між керівником і тим, хто створює бізнес-цінності завдяки управлінню талантами

- Ключові гравці. Труднощі у клієнтів = проблеми в офісах

- Оптимізація офісів: настав час орендаря

- Київські БЦ: орендні ставки та вакантність

- Посилення конкуренції. Які БЦ відкриються найближчим часом

- Офісна нерухомість: прогнози на 2024

Ринок офісної нерухомості за складні 2022-2023 роки продемонстрував не тільки стійкість та адаптивність, а й неабиякі амбіції. Девелопери уперто не збавляють темп - запускають усі заплановані об'єкти, обігнавши в темпах навіть ТРЦ.

Ключові гравці. Труднощі у клієнтів = проблеми в офісах

Головними гравцями на ринку офісної нерухомості залишається IT-кластер та міжнародні компанії. Утім, вплив останніх на ринок за останні роки суттєво зменшився. Як розповів керівник департаменту юридичного консалтингу UTG Костянтин Олійник, якщо на 2014 р. в Україні були присутні понад дві тисячі міжнародних компаній, зараз їхня кількість скоротилась до 700.

Набагато відчутнішим залишається вплив IT-компаній - ще в 2016 році на них звернули увагу девелопери, а до 2020 року айтівці поглинули усі вільні площі на ринку і спровокували неабияку активність у цьому сегменті. Під айтівців досі будують цілі бізнес-містечка.

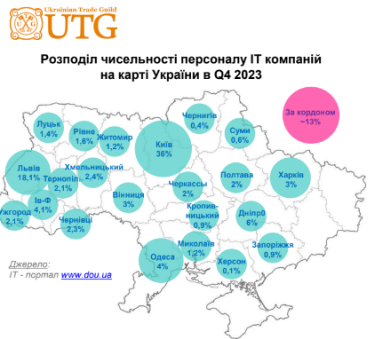

Сьогодні в Україні, за даними UTG, працює близько 5 тисяч IT-компаній (60% - аутсорсингові, 36% - стартапи, 4% - R&D центри). Індустрію представляють світові компанії-гіганти - такі як EPAM, SoftServe, GlobalLogic, Luxoft, Ciklum, NIX, Data Art, AJAX Systems, Sigma Software, Playtika, Infopulse, Astound Commerce, Xenoss та інші.

На березень 2023 року в ІТ-галузі зайнято 269 895 фахівців (з них 92 400 осіб у ТОП-50). Після вторгнення 16% айтівців залишилися без роботи: сотні фахівців скоротили Rozetka, EVO, "Нова Пошта".

Крупні міжнародні IT-компанії - EPAM, SoftServe, GlobalLogic, Luxoft, Ubisoft, Ciklum, ELEKS, Dev.Pro, Playrix, DataArt, AirSlate - стали внутрішньо переміщеними: з Харкова виїхало 11 тис. фахівців, Херсона, Миколаєва, Маріуполя, Києва -10 тис. Окрім того, 33 офісів IT- компаній закрились.

Водночас "переселення" клієнтів з Києва дав додатковий імпульс до розвитку IT- кластеру в регіонах: не менше 27 нових представництв відкрилось у Львові, Івано-Франківську, Полтаві, Черкасах, Кропивницькому, Ужгороді, Тернополі та Чернівцях.

Утім, на переконання аналітика, відтік кадрів може бути більш відчутним після відкриття кордонів після завершення війни.

"32% діючих ІТ фахівців-чоловіків та 16% жінок планують чи задумуються залишити країну: 8% активно шукають можливості, 19% не відкидають еміграцію", - пояснив Олійник.

На український ринок впливає також і уповільнення світової економіки з переоцінкою подальшої стратегії розвитку і проблемами з прибутками - це призвело до оптимізації персоналу: за даними UTG, 229 фірм світу, включаючи найбільших IT гігантів (Microsoft, Apple, Google, Meta, Amazon, Snapchat, Twitter) за січень 2023 р. скоротили 68 500 осіб, а за 2022 р. – 160 тис. співробітників. Темпи ІТ-найму в Україні також сповільнилися.

Оптимізація офісів: настав час орендаря

Проблеми в IT-сегменті одразу позначились на заповнюваності офісної нерухомості Києва.

Аналітики CBRE Ukraine розповіли у коментарі Delo.ua, що ІТ сектор продовжує домінувати у структурі попиту (51%) офісних приміщень, але темпи розвитку сегменту сповільнилися через скорочення фізичної присутності співробітників в офісі.

Також на ринку спостерігається відсутність співставного попиту на нові офіси з боку компаній традиційних галузей, таких як фармацевтика, медицина, агросектор.

Більшість компаній призупинили скорочення персоналу, оптимізувавши умови оренди. У деяких випадках фірми переїхали у кращий офіс, скориставшись привабливими орендними ставками.

Попит з боку орендарів дещо зміцнився у 2023 році: річний показник поглинання сягнув приблизно 91 тис. кв.м, що в чотири рази більше порівняно з 2022 роком, але все ще на 32% нижче довоєнного рівня 2021 року.

"За типом угод переважали угоди з переїзду (55%) та переукладання договорів (17%), на які припадає близько 72% орендної активності, тоді як розширення офісних площ відбувалося порівняно нечасто (6%)", - пояснили аналітики.

Спостерігається зміна форматів орендарів, скорочення займаних площ, переїзд у віддалені від центру райони. Найбільші українські корпорації перевели співробітників із орендованих приміщень у власну адміністративну нерухомість. Низка компаній згорнули малозатребувані представницькі офіси, дрібні та середні - раціоналізують витратну частину.

З'явився і новий тренд, який позначився на противагу традиційним переїздам, пов'язаним з війною, або скороченням офісних площ.

"Великі компанії залишаються у своїх нинішніх офісах, уникаючи переїзду через його вартість та задля збереження стабільності робочих процесів. Так, у деяких випадках міжнародні компанії можуть утримувати свої офісні приміщення номінально, продовжуючи сплачувати орендну плату та пов'язані з нею витрати, навіть якщо фактичне використання приміщень працівниками залишається низьким - 15-50%. Як наслідок, у деяких випадках сценарій переїзду не може конкурувати у фінансовому плані з варіантом оренди того ж самого офісу". - розповіли в CBRE.

За два роки війни, за даними UTG, у Києві відкрилось 10 бізнес-центрів: девелопери за рівнем введення офісних об'єктів в експлуатацію обігнали ТРЦ, запуск яких у великій мірі відклали до кращих часів.

У 2022 році на київському ринку було введено в експлуатацію БЦ Magnett (вул. В. Васильківська, 139, GLA ≈ 43 тис. кв. м), БЦ Aria (бул. Міхновського, 15а, 3 тис. кв. м), ТОЦ Hlybochytsky (вул. Глибочицька, 44, 6 тис. кв. м), TAS Podol (вул.Оленівська, 23, 18 тис. кв. м), БЦ на просп. Бажана, 151, 13 тис. кв. м), ТОЦ Lake Plaza (вул. Героїв полку Азов, 12, 5 тис. кв. м), Pixel Hub (пр. Оболонський, 1, 2,2 тис. кв. м).

У 2023-му введено БЦ Twelve (вул. Новокостянтинівська, 12, 13,3 тис. кв. м), GRADIENT.Business Center (вул. Короленківська, 4-6, 20 тис. кв. м), БЦ на пр. В. Лобановського, 96 (2 тис. кв. м), добудовано БЦ "Нивки Сіті" (пр. Берестейський, 67, GLA ≈ 8,6 тис. кв. м).

"Об'єкти, які перебували на високій стадії готовності, девелопери поступово вводять в експлуатацію. У 2022-2023 роках було введено майже 140 тис. кв. м., що збільшило ринок якісної офісної нерухомості столиці до 2,55 млн кв. м - на 5% порівняно з довоєнною", - повідомив Олійник.

Київські БЦ: орендні ставки та вакантність

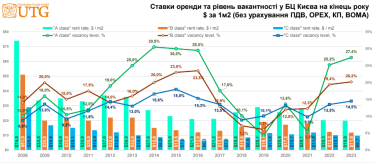

Відтік орендарів спричинив падіння цін на оренду в київських офісах. За даними UTG, ставки в столичних бізнес-центрах впали на 30% порівняно з довоєнними, хоча ще під час пандемії ціни просіли через втечу персоналу в онлайн-формат.

Початок військових дій після вторгнення РФ призвів до зниження доходів у більшості компаній при збереженні зобов'язань перед контрагентами, фондом оплати праці персоналу, при податкових відрахуваннях.

У січні 2022 оренда за 1 кв. м в класі "А" коштувала $28,1 за кв.м, у класі "В" = $17,9, у класі "С" = $11,9 (без урахування ПДВ, OPEX, КП, BOMA). Та в IV кварталі 2023-го, за даними UTG, ставки зменшились мінімум на 30%: клас "А" - $19,9, клас "В" - $11,8, клас "С" - $9,7.

"Ми не бачимо позитивних трендів. З огляду на зростання вартості енергоносіїв, подорожчання комунальних платежів, а з ними й OPEX (зокрема, через зростання вакантності та розподілу експлуатаційних платежів на меншу кількість операторів) навантаження на орендарів і далі збільшуватиметься, а ставки оренди в найближчій перспективі продовжать своє подальше зниження", - пояснив Олійник.

Середньозважена вакантність у бізнес-центрах Києва у 2023 році склаладає: "А" = 27,4% (в кінці 2021 р. - 5,5%), "В" = 20,2% (12,3%), "С" = 14,5% (10%).

"Прайм орендна ставка стабілізувалася на рівні $20 за кв.м на місяць, знизившись з початку року на 5%. Верхня межа діапазону орендних ставок на офіси класу "А" знизилася в середньому на 7%, коливаючись в межах $18-$24/кв.м/міс., у той час як для інших об’єктів спостерігалося зниження верхньої межі діапазону приблизно на 11%, до $8-$16 за кв. м", - зазначили в CBRE.

В компанії також додали, що за умови, якщо економічна та безпекова ситуація не погіршаться, орендні ставки залишатимуться загалом стабільними, та у менш якісних об'єктах можливе подальше зниження орендних ставок.

Посилення конкуренції. Які БЦ відкриються найближчим часом

Навіть попри зменшення ІТ-компаній на ринку, девелопери активно намагаються ввести в експлуатацію заплановані будівлі.

Очікується, що до кінця 2024 року на ринку з'явиться приблизно офісних 51 000 кв.м у межах чотирьох проєктів. Нові будівлі будуть переважно невеликими та середніми об'єктами класу "В", за винятком БЦ Heritage класу "А".

А в найближчі п'ять років, за даними UTG, ринок офісів Києва може розширитися на третину, девелопери заявили про введення в експлуатацію близько 800 тис. кв. м у БЦ.

"Якщо подивитися на анонсований девелопмент, то це ще понад 30 проєктів загальною площею майже 800 тис. кв. м. Серед них цілі міста, які проєктувалися не просто під потенційно ключового орендаря IT, а становлять новий пласт сучасного формату нерухомості, комбінуючи житлову та офісно-торговельну функцію. Один із них - проєкт ділового центру на вул.Протасів Яр/вул.Ямська з офісною складовою понад 300 тис. кв. м", - повідомив Олійник.

У списку заявлених проєктів на найближчі роки:

- МФК Capital Towers (ex-ITT Plaza) вул. Короленківська, 16-20, 48,6 тис. кв. м

- Бізнес-парк NUVO (вул. Жилянська, 47, 25 тис. кв. м)

- БФК Metropole (вул.В. Васильківська, 91-93, 18 тис. кв. м),

- БЦ Liner (вул. Новокостянтинівська, 17, 25 тис. кв. м),

- МФК Intergal City (вул. Старонаводницька, 16б, 30 тис. кв. м),

- МФК Arsenal Plaza (вул. Грушевського, 36-40, 30 тис. кв. м),

- БЦ Grand Step (II чер., вул. Дашавська, 29,2 тис. кв. м),

- БЦ Nobel (Либідська площа, 27,5 тис. кв. м)

- три кампуси UNIT. City (вул.Дорогожицька, 3) - В16 площею 9,1 тис. кв. м, В17 - 12,4 тис. кв. м, В18 - 18,9 тис. кв. м,

-

БЦ на вул.Канальна, 33,4 тис. кв. м,

- БЦ вул.Жилянська, 24 (25 тис. кв. м).

Однак можна очікувати затримок із введенням в експлуатацію, оскільки боргове фінансування залишається практично недоступним, а попит на офісні приміщення загалом залишатиметься стриманим, пояснюють аналітики CBRE.

А у разі своєчасного введення в експлуатацію заявлених об’єктів середня вакантність на ринку може поступово зростати. Водночас, у якісних бізнес-центрах, ймовірно, спостерігатиметься зниження вакантності завдяки привабливим орендним ставкам та бажанню деяких орендарів покращити якість своїх офісів.

Офісна нерухомість: прогнози на 2024

Попри війну, девелопери розраховують на підвищення активності на ринку офісної нерухомості і помірне відновлення попиту з боку орендарів у 2024 році. Не виключено, що серед орендарів переважатимуть компанії, які користуватимуться можливістю переїхати до якісніших будівель у більш привабливих локаціях, тоді як розширення площ, як і раніше, буде поодиноким.

Утім, на переконання експертів, усі нові амбітні проєкти скоріш за все будуть мати проблеми із заповненням одразу після введення в експлуатацію. Це у свою чергу буде призводити до того, що орендарів не буде вистачати і це позначиться на ціні оренди.

Публічний сектор, що становив 23% у структурі попиту, хоча ймовірно і задовольнив свої потреби в офісних приміщеннях у 2022- 2023 роках, продовжить залишатись активним на ринку і в 2024, зазначають в CBRE. Додаткове потенційне зростання попиту може виникнути від компаній військово-промислового сегменту, хоча їхнє нинішнє представництво у структурі ринку є незначним.

Ще одне потенційне зростанням аналітики вбачають в посиленні міжнародного представництва в Україні.

"Лояльність світової громадськості до України, можливий вхід до складу НАТО і ЄС, ймовірно, приведуть до розвитку в країні міжнародних організацій, підприємств, брендів, особливо тих, які закрилися і повністю залишили територію Росії, що, можливо, може призвести до стрімкого розквіту України зі статусом головного економічного центру пострадянського простору", - вважає Костянтин Олійник.

Це значить, що вплив міжнародних організацій на комерційний ринок нерухомості може посилитись, особливо після війни - як мінімум з поверненням світових торгових брендів та представництв.