- Категорія

- Фінанси

- Дата публікації

Як прихована емісія, яку запустив НБУ, впливає на економіку та ціни

На сьогоднішній день надходження до державного бюджету покривають лише третину його потреб. У травні доходи держскарбниці склали майже 83 млрд грн (73 млрд грн – податки, а 9,5 млрд грн – митні платежі), у той час як витрати сягнули 251 млрд грн, з яких понад 118 млрд грн – на оборону.

Щоб якось скоротити цей карколомний розрив, Міністерство фінансів регулярно проводить аукціони з продажу ОВДП у вигляді військових облігацій. Але через низьку дохідність (на рівні 9,5-11% річних) їх в основному викупає Національний банк.

З початку вторгнення Російської Федерації НБУ підтримав держбюджет на понад 220 млрд грн, збільшуючи обсяг гривні в економіці. Серед фахівців цей процес прийнято називати прихованою емісією, на відміну від прямої, коли НБУ під потреби бюджету в буквальному сенсі просто видає гроші.

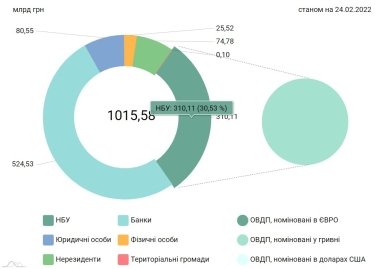

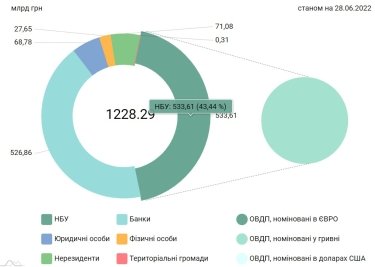

Як видно зі структури тримачів ОВДП, на початку війни портфель НБУ складав трохи більше 30% (310 млрд грн), а 28 червня – вже понад 43% (533,6 млрд грн). Збільшення гривневих коштів в економіці призводить до зростання цін і ослаблення національної валюти. Тож виникає питання, якими можуть бути наслідки від кроків НБУ. Чи не стане така прихована емісія ще одним чинником краху національної економіки, на додачу до війни і спричинених нею руйнувань.

Підписуйтесь на Telegram-канал delo.uaЧому покупці ігнорують аукціони Мінфіну?

Облігації, які продає Мінфін, купляє не тільки Національний банк. До цінних паперів проявляють певний інтерес і громадяни. Але вони фінансують державу радше з патріотичних переконань, а суми, отримані Мінфіном від фізичних осіб, занадто мізерні для того, щоб “залатати дірки” у держбюджеті.

Українські банки ж не проявляють особливого інтересу до облігацій, позаяк їх не влаштовують ставки. Хоча фінустанови мають більш ніж достатньо вільних ресурсів (профіцит ліквідності). Втім, банкам набагато вигідніше позичати гроші безпосередньо Нацбанку, купуючи його депозитні сертифікати.

Нагадаємо, що на початку червня Нацбанк різко підвищив облікову ставку з 10% до 25% річних. Це мало б зробити гривневі інструменти більш привабливими, серед них – й депозитні сертифікати НБУ. Вони і стали серйозним конкурентом для ОВДП.

Мінфіну, логічно, варто було б підвищити ставки і по облігаціях, як цього очікували в НБУ. Але міністерство не поспішає. Чим вищою буде ставка по облігаціях, тим більше доведеться віддавати в майбутньому. Результати такого "мовчання" Мінфіну не змусили на себе чекати.

На останньому аукціоні (28 червня) Мінфін залучив до держбюджету трохи більше 2 млрд. грн., запропонувавши гривневі і доларові ОВДП. Ставка по гривневих бондах – з огляду на термін погашення – склала 9,5-11,5%, а по доларових – 3,5-3,7%. Для порівняння, ставка за сертифікатами НБУ – 23%.

І це при тому, що, згідно з заявами самого Мінфіну, щомісяця державі у стані війни необхідно мінімум $5 млрд на фінансування державного дефіциту (більше 146 млрд грн.). Потерпає держбюджет у від браку коштів іноземних кредиторів, що постійно обіцяють надати підтримку. Станом на сьогодні їхня допомога склала орієнтовно у гривневому еквіваленті 150 млрд грн. Цієї суми вистачить нашій країні, щоб пережити тільки один місяц війни.

Не така страшна емісія, як її малюють

Як стверджує голова правління Юнекс Банку Іван Світек, ступінь впливу емісійних процесів на прискорення інфляції, які активізувалися після початку війни, сильно перебільшена.

Динамічне зростання цін, каже він, викликає зовсім не той факт, що НБУ почав частково фінансувати дефіцит бюджету, а абсолютно інші, не пов'язані із цим процеси. Зокрема, це суттєве уповільнення експорту, розрив логістичних ланцюжків, руйнація інфраструктури.

“Кожен із цих чинників тією чи іншою мірою призводить до зростання цін. Є дуже прості та зрозумілі приклади. Подорожчання пального ніяк не пов'язане з монетарною політикою НБУ, так само як і сіль подорожчала не через друкарський верстат", – пояснює Світек.

Ріст обсягів портфеля ОВДП НБУ і є показником роботи "друкарського верстата". У класичній ситуації це, звичайно, чинило б тиск на ціни, але зараз вплив цього фактора не такий значний. Оскільки одночасно з акумулюванням облігацій НБУ абсорбує значну частину вільної ліквідності, накопиченої в банках.

"Кредитування через об'єктивні причини сильно стиснуте і фінустанови перенаправляють вільні кошти в інші інструменти. Наразі пріоритетом є депозитні сертифікати НБУ, бо вони дозволяють отримати максимально можливу прибутковість з мінімальним ризиком", – говорить Іван Світек. Обсяг вкладень банків у цей інструмент досяг рекордних 206 млрд грн.

Банки також продовжують скорочувати заборгованість із кредитів рефінансування, які їм видає Нацбанк. Тобто про жодне катастрофічне зростання вільних грошей в економіці, які могли б викликати суттєве прискорення інфляції, не йдеться.

Це не означає, що сьогоднішня емісія не матиме взагалі ніякого впливу на інфляційні процеси. Це обов'язково відбудеться, але пізніше, коли почне відновлюватись економіка, зросте споживчий попит та попит на кредити. А випущені сьогодні гроші населення витратить на товари та послуги.

Національний банк, звичайно, матиме достатньо можливостей для стримування інфляції монетарними методами. Хоча з огляду на необхідність максимального прискорення відновлення економіки приймати такі рішення буде дуже складно.

"У будь-якому разі зараз доводиться обирати тільки з найгірших варіантів, оскільки йдеться про виживання країни", – підкреслює голова Юнекс Банку.

Разом з тим, експерти вважають, що Мінфіну все ж таки варто піти на збільшення прибутковості військових облігацій. Це дозволило б конвертувати частину вільної ліквідності банків у держборг та зменшити участь НБУ у процесі фінансування дефіциту бюджету.

Облікова ставка не вирішить усіх проблем

У свою чергу економіст та член ради НБУ Віталій Шапран наголошує: чиста емісія, весь обсяг якої пішов би в економіку, поки що не зафіксована.

"НБУ з початку війни викупив ОВДП на понад 220 млрд грн. Зараз ми бачимо, що його заборгованість перед банками за депозитними сертифікатами склала більше 200 млрд. грн.", – звертає увагу Шапран.

З одного боку, в систему запустили через “друкарський станок” більше 220 млрд. грн., а з іншого – виловили надлишкову ліквідність банків на 206 млрд. грн.

"Нацбанк і досі тримає Україну у доволі жорстких монетарних умовах. Я б не радив в подальшому проводити таку політику", – говорить Віталій Шапран, маючи на увазі згадане підвищення ставки НБУ до 25% з метою приборкати інфляцію.

Нижча ставка НБУ – менша потреба піднімати Мінфіну дохідність по облігаціях.

По-перше, за його словами, висока інфляція – це не тільки проблема України, а й усього світу. "Що ви хочете від України, якщо в Чехії, яка не воює, інфляція в травні була майже така ж сама, як у нас?" – слушно зауважує експерт.

По-друге, ставка НБУ не спрацює у війну так, як вона працювала в мирний час.

"Люди не понесуть масово гроші у банки на строкові рахунки ні під 10%, ні під 20%. І справа тут не в банках, а в тому що громадяни побоюються строкових вкладень коли є ймовірність вимушеної міграції", – пояснює ситуацію член ради Нацбанку.

По-третє, в період війни ми бачимо критичне скорочення ділової активності, тож на фоні такого скорочення частина бізнесу просто не зможе обслуговувати борги за умови високих кредитних ставок і просто збанкрутує.