- Категория

- Криптовалюта

- Дата публикации

Конгресс против ФРС. Почему в США не могут поделить рынок стейблкоинов

Почти год американские власти пытаются создать правовое поле для рынка стейблкоинов. Для этого представители Конгресса уже рассматривали несколько законопроектов, но демократы и республиканцы не могут прийти к согласию из-за различного видения регулирования криптоиндустрии в США. Масла в огонь добавляют специалисты Федеральной резервной системы (ФРС), взявшие курс на усиление надзора за госбанками, производящими операции с криптовалютами. Таким образом, ФРС пытается минимизировать риски возможных банкопадов, неожиданно произошедших весной 2023 года. Но в Конгрессе опасаются, что действия ФРС поставят крест на создании законодательства для стейблкоинов. Delo.ua решило разобраться, кто и какие цели преследует в ситуации вокруг регулирования стейблкоинов и есть ли риск новой волны банковского кризиса из-за нестабильности крипторинка в США.

Как ФРС усилило регулирование госбанков в США

В начале августа стало известно, что Федрезерв ужесточил надзор за государственными банками, организующими услуги для клиентов небанковских учреждений, в частности, в сфере криптоактивов и блокчейна. Соответствующая информация представлена на сайте ведомства.

"Целью новой программы надзора за деятельностью является содействие преимуществам финансовых инноваций, одновременно признавая риски и должным образом устраняя их для обеспечения безопасности и надежности банковской системы", - отметили представители ФРС .

То есть, теперь Федрезерв будет активно работать в двух направлениях :

Первый. Госбанки должны получать соответствующие разрешения в ФРС для проведения операций с долларовыми токенами или стейблкоинами . Речь идет о выпуске, хранении, транзакции и т.д. Такой подход поможет ФРС убедиться в том, что у банковского учреждения есть соответствующие мощности для работы с криптовалютами и банк сможет гарантировать безопасное осуществление деятельности.

Подписывайтесь на Youtube-канал delo.uaВторой. Подконтрольные банки могут работать с криптоактивами, например, предоставлять услуги хранения криптоактивов как депозитарии, но при условии выполнения соответствующих законов о правах потребителей, борьбе с отмыванием денег, финансировании терроризма и тому подобное. То есть, регулятор будет тщательно следить за тем, как финучреждения выполняют все необходимые требования.

Обновленная политика ФРС в отношении стейблкоинов выглядит логичной, поскольку еще в июне глава регулятора Джером Пауэлл отметил: платежные стейблкоины – это деньги, поэтому Федрезерв должен играть определенную роль в одобрении их выпуска в США. Как тогда писало издание The Block, чиновник сделал соответствующее заявление во время показаний Комитету по финансовым услугам Палаты представителей в Конгрессе.

"Мы воспринимаем платежные стейблкоины как деньги. Мы считаем, что целесообразно было бы иметь достаточно серьезную федеральную роль в том, что происходит со стейблкоинами в будущем. Поэтому оставить нам слабую роль и разрешить создание большого количества частных денег на уровне штата было бы ошибкой", – обратил внимание глава ФРС Джером Пауэлл.

Что представляет собой рынок стейбклоинов в мире

С тейблкоины – это криптоактив, который считается стабильным, поскольку курс "монет" привязан к обычным валютам (доллар, евро) или к биржевым товарам (нефть, золото). Стейблкоины играют немаловажную роль на рынке криптоактивов. В частности, инвесторы могут хранить в этих токенах свои средства, не сильно беспокоясь о скачках котировок. Это очень удобно, особенно когда рынок криптовалют демонстрирует значительные колебания цен. В такие периоды невыгодно переводить "монеты" в классическую наличность, ведь комиссия может быть высокой.

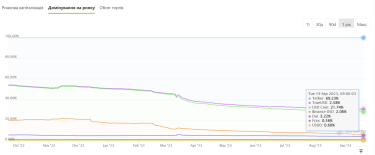

Согласно данным портала Coingecko, в середине сентября рыночная капитализация стейблкоинов достигла отметки в $124 млрд, а объем торгов достиг $30,6 млрд. В частности, наибольшие доли на этом рынке имеют такие "монеты" :

- Tether (USDT) – 69,23% (год назад – 45,71%). Капитализация – $83 млрд, объем торгов – $22,3 млрд.

- USD Coin (USDC) – 21,74% (год назад – 33,72%). Капитализация – $26 млрд, объем торгов – $4,7 млрд.

- Dai (DAI) – 3,22% (год назад – 4,31%). Капитализация – $3,8 млрд, объем торгов – $77,9 млн.

- TrueUSD (TUSD) – 2,58% (год назад – 0,73%). Капитализация – $3 млрд, объем торгов – $389,4 млн.

- Binance USD (BUSD) – 2,06% (год назад – 14,13%). Капитализация – $2,4 млрд, объем торгов $626 млн.

Почему возникла потребность в регулировании стейлбкоинов

Как уже писало Delo.ua, американские власти начали серьезно думать над необходимостью регулирования рынка криптовалют весной 2022 года, когда крах потерпел стейблкоин TerraUSD (UST ). Напомним, что первоначально монета была привязана к курсу доллара США, но токен не имел реальных резервов в "зеленых". Фактически курс UST поддерживал стабильность благодаря сложному сочетанию алгоритмов и родственному токену LUNA.

В целом этот проект считался успешным, поскольку в него верило криптосообщество и готово было вкладывать собственные средства в платформу кредитования Anchor. Проблемы начались в мае 2022 года. Команда решила отвязать TerraUSD от доллара. Это привело к резкому снижению стоимости UST и LUNA. Инвесторы начали массово выводить деньги с платформы кредитования Anchor. Известно, что во всем мире вкладчики TerraUSD и Luna потеряли около $42 млрд.

Хотя позже этот проект трансформировали и вдохнули в него новую жизнь, представители Конгресса серьезно взялись за процесс перевода рынка стейблкоинов в легальное поле. Весной и летом этого года уже было представлено несколько вариантов соответствующего законопроекта.

В частности, в одном из документов Комитет по финансовым услугам Палаты представителей Конгресса США представил 5 важных новаций :

1. От эмитентов стейлбкоинов потребуют сформировать резервы для поддержания курса хотя бы на уровне 1:1.

2. Резервы могут включать доллары, депозиты до востребования, казначейские векселя и т.д.

3. ФРС будет отвечать за небанковские эмитенты стейблкоинов, например, Tether (USDT) и USD Coin (USDC).

4. Федеральные регуляторы будут контролировать деятельность банков или кредитных учреждений, если они захотят выпустить стэйблкоины.

5. Если организация решит создать стэйблкоины без разрешения регуляторов, это будет караться пребыванием в тюрьме сроком до 5 лет и штрафом в размере $1 млн.

Пока эти документы можно считать черновиками, поскольку демократы и республиканцы не могут достичь компромисса в определенных моментах. В частности, представители Республиканской партии хотят предоставить регуляторным органам больше полномочий для контроля эмитентов стейблкоинов. А в Демократической партии предлагают усилить возможности ФРС, предоставив этому органу право предварительного вето на регистрацию эмитентов. Также у политиков возникают вопросы относительно схем по защите прав потребителей, классификации цифровых активов, запуску моратория и т.д. Поєтому сколько времени займет у политиков поиск консенсуса – пока неизвестно.

Почему Конгресс выступает против политики ФРС

Следует отметить, что отсутствие договоренностей по законопроекту – не единственная проблема политиков. Представители Конгресса также обеспокоены новыми действиями Федрезерва по контролю банков и их криптооперациям. В конце августа три члена Комитета Палаты представителей по вопросам финансовых услуг от республиканцев направили письмо на имя главы ФРС Джерома Пауэлла, в котором жалуются на действия регулятора, передает издание Ledgerinsights. В своем заявлении политики отмечают: новая статегия ФРС тормозит принятие соответствующего законодательства о рынке стейблкоинов.

"Мы озабочены тем, что эти действия предпринимаются для того, чтобы взорвать прогресс, достигнутый Конгрессом в создании режима регулирования платежных стейблкоинов. Более того, если эти письма ФРС останутся на месте, они, несомненно, удержат финансовые учреждения от участия в экосистеме цифровых активов", — говорится в письме, которое подписал председатель комитета Патрик МакГенри и главы двух подкомитетов Билл Хейзенга и Френч Хилл.

Следует отметить, что летом комитет Конгресса одобрил последнюю версию законопроекта о стейблкоинах, но не получил поддержки обеих партий из-за разногласий в вопросе роли ФРС в регулировании крипторынка. Законопроект должен принять полный состав палаты представителей, сенат и президент.

"Скорее всего, конгрессменов огорчает время отправки писем ФРС через две недели после принятия законопроекта комитетом. Частично они воспринимают письма как противоречащие законопроекту", - говорится в материале Ledgerinsights.

Неудивительно, что конгрессмены требуют от ФРС всю информацию об усилении регулирования госбанков, работающих с криптовалютами. В частности, планируется проанализировать:

- всю внутреннюю коммуникацию о письмах ФРС.

-

можно ли пересмотреть решение по банкам.

-

какие критерии регулятор использует для принятия решений.

Федрезерв должен ответить на официальный запрос представителей Конгресса до конца сентября.

Почему ФРС решило контролировать стейблкоины в банках

На первый взгляд может показаться, что действия ФРС выглядят как попытка увеличить роль в регулировании криптотрасли США. Может быть, такие мотивы реальны. Но представители Федрезерва руководствуются и другими причинами: речь идет о защите финансовой системы от повторения сценариев весеннего банкопада в США.

Delo.ua уже писало, что осенью 2022 года кризис настиг известную криптобиржу FTX. Тогда стало известно, что львиная часть активов компании Alameda Research была сосредоточена в FTT – собственных токенах криптобиржи FTX. А главой Alameda Research и одним из основателей FTX был Сэм Бенкман-Фрид. После этой новости клиенты начали массово выводить деньги, компания не смогла удовлетворить волну заявок, курс FTT рухнул.

Далее компания подала документы о банкротстве, что позволяет FTX работать, пока идет работа по погашению обязательств перед кредиторами. В то же время новая команда криптобиржи не исключает, что работу проекта удастся возобновить.

После FTX кризис накрыл и банковский сектор США. Весной 2023 года банкротами стали три крупных игрока, которые активно проводили операции с виртуальными активами:

- Silvergate Bank – работал с криптовалютными компаниями.

-

Silicon Valley Bank или SVB – работал с хедж-фондами и венчурными компаниями.

-

Signature Bank – делал ставку на криптобанкинг.

Падение Silvergate произошло из-за массового снятия средств с депозитов, которые уменьшились с $11,9 млрд до $3,8 млрд. Эти средства снимали клиенты – обанкротившиеся компании, в частности, FTX. После банк продал ценные долговые бумаги на $5,2 млрд, сократил 40% персонала, но это не помогло удержаться на плаву.

Затем американские регуляторы закрыли SVB и Signature. В первом случае это произошло из-за ошибок в управлении, во втором – в попытках предотвратить распространение банковского кризиса.

Клиенты трех банков получают свои денежные средства. Соответствующие гарантии предоставили финансовые органы США – Министерство юстиции, Федрезерв и Федеральная корпорация по страхованию вкладов (FDIC). Что касается обанкротившихся банков, то их активы раскупают другие игроки финансовой системы США.

Как видим, несколько неожиданных кризисов на рынке криптовалют спровоцировали не менее серьезный банкопад в США. Хорошо, что финансовые регуляторы, в частности ФРС, смогли своевременно взять ситуацию под контроль. Логично, что сейчас никто не желает повторения такового сценария. Поэтому Федрезерв вводит своего рода профилактические действия и усиливает надзор за госбанками, которые планируют и дальше работать с виртуальными активами. Тем более что в условиях отсутствия законодательного регулирования стейблкоинов такая политика ФРС выглядит единственной возможностью минимизировать риски для финсистемы, если в криптоиндустрии возникнут новые форс-мажоры.

Что думают эксперты о конфликте между Конгрессом и ФРС

Эксперты в разговоре с Delo.ua выразили мнение, что новая политика Федрезерва вполне верна, а вот реакции представителей Конгресса на действия регулятора выглядят странно.

В частности, директор Crane IP Law Firm Иван Никитченко отметил, что ФРС имеет право применять необходимые инструменты для регуляции денежного рынка, поскольку пока нет соответствующего законодательства для стейблкоинов.

"Пока рынок законодательно не урегулирован - проблема подходов к регулированию от разных органов будет оставаться актуальной. Ведь и криптоактивы, и стейблоины обладают свойствами различных инструментов, поэтому без профильного законодательства разные органы будут иметь разные подходы".

В то же время непонятно, как именно ФРС может тормозить принятие законов, ведь эта функция относится исключительно к компетенции Конгресса, говорит Никитченко. Дело в том, что Федрезерв не имеет права законодательной инициативы. Тем более что текущий законопроект был представлен членами Конгресса.

Согласен с этим и финансовый аналитик Андрей Шевчишин. Эксперт считает, что ФРС взялась за наведение порядка на крипторынке. Цель ведомства - урегулировать рынок, не допустить перекосов и сделать его более прозрачным для контролирующих органов. Также необходимо урегулировать учет криптовалют на счетах, решить проблемы с обеспечением стейблкоинов – это позволит максимально защитить клиентов и подготовить рынок к запуску различных проектов.

"Самое главное для стейблкоинов - это реальное обеспечение, возможно, даже контролируемое регулятором. Обеспечение идентификации. Прозрачность транзакций, с точки зрения недопущения обхода налогов или финансирования преступных проектов".

В то же время Иван Никитченко говорит, что американские власти должны наконец определиться, в каком статусе должен находиться рынок криптовалюты. То есть есть два варианта:

Первый – признать криптовалюту альтернативой деньгам центробанков. Тогда "монеты" должны априори быть свободными от регулирования.

Второй – рассматривать криптовалюту как разновидность традиционных денег. В этом случае токены просто используют другие механизмы эмиссии и обращения.

"Пока все выглядит как второй вариант. Если да, то главным игрокам этого рынка выгодно как можно быстрее законодательно урегулировать этот рынок и отдать рыночный надзор соответствующим органам, например, ФРС или Комиссии по ценным бумагам США (SEC). Если будет реализован такой сценарий, может оказаться, что криптовалюта – это обычные электронные деньги, то есть, когда под эквивалент "традиционных денег" эмитируется соответствующее количество электронных денег", - объясняет Иван Никитченко.

Как действия ФРС повлияют на рынок криптовалют

В общем, несмотря на жесткие действия Федрезерва, курс биткоина находится в тренде роста, считает соучредитель BitMEX Артур Хейс, передает издание Cointelegraph. Этот тренд начался, когда регулятор запустил программу по стабилизации банковской системы и выделил на эти меры около $25 млрд. В сентябре, по данным Coinmarketcap, "монета" поднялась почти на 19% в годовом разрезе. Но самая большая динамика роста цифрового "золота" проявится через 6-12 месяцев. Поэтому трейдеры рассматривают инвестиции в биткоин как один из вариантов для своих основных активов.

"По сути, что ФРС сделала, - это защита всей банковской системы, сказав: "Пожалуйста, дайте мне обесценивающиеся свои облигации. И я дам вам свежих долларов", - сказал Хейс.

По мнению Хейса, биткоин будет хорошо работать даже в условиях, если ФРС или другие центробанки будут продолжать повышать процентные ставки, чтобы обеспечить экономическую жесткость, или если они "напечатают больше денег".

"При обоих сценариях, независимо от того, повышает или сокращает ФРС , мы как индустрия криптовалюты находимся в хорошем положении", - уверен Хейс.

В свою очередь, Андрей Шевчишин обращает внимание на то, что банковская система является частью крипторынка. Поэтому точкой входа в крипторинок и точкой выхода из нее есть фиатные деньги. В этой схеме наиболее узкой точкой выступают стейблкоины или другие монеты, снабженные активами. Поэтому их регулирование должно удовлетворять необходимым требованиям. Логично, что ФРС усиливает контроль за банками в части проведения операций с криптовалютами.

"Но жесткие действия Федрезерва преимущественно негативно оцениваются финансовыми рынками и могут спровоцировать панику среди инвесторов, которые могут быстро избавиться от рисковых активов, в частности, криптовалюты. Поэтому ФРС должна действовать осторожно, чтобы действительно стабилизировать индустрию, а не навести там еще больший беспорядок".

Поэтому в этой ситуации инвесторы должны тщательно следить за новостями на крипторынке, чтобы выбрать оптимальную стратегию вложения денег в "монеты". Для этого следует использовать такие подходы, как долгосрочные инвестиции и диверсификация.

"Жесткий риск-менеджмент поможет инвестору четко определить возможные риски и сценарии своих действий при их реализации", – уверен Шевчишин.