- Категорія

- Криптовалюта

- Дата публікації

Конгрес проти ФРС. Чому в США не можуть поділити ринок стейблкоїнів

Майже рік американська влада намагається створити правове поле для ринку стейблкоїнів. Для цього представники Конгресу вже розглядали декілька законопроєктів, але демократи та республіканці не можуть дійти згоди через різне бачення регулювання криптоіндустрії в США. Олії у вогонь додають фахівці Федеральної резервної системи (ФРС), які взяли курс на посилення надзору за держбанками, що проводять операції з криптовалютами. Таким чином, ФРС намагається мінімізувати ризики можливих банкопадів, які неочікувано відбулися навесні 2023 року. Але у Конгресі побоюються, що дії ФРС поставлять хрест на створенні законодавства для стейблкоїнів. Delo.ua вирішило розібратися, хто і які цілі переслідує у ситуації навколо регулювання стейблкоїнів та чи є ризик нової хвилі банківської кризи через нестабільність крипторинку у США.

Як ФРС посилило регулювання держбанків в США

На початку серпня стало відомо, що Федрезерв посилив нагляд за державними банками, що організовують послуги для клієнтів небанківських установ, зокрема, у сфері криптоактивів та блокчейну. Відповідна інформація представлена на сайті відомства.

"Метою нової програми нагляду за діяльністю є сприяння перевагам фінансових інновацій, одночасно визнаючи ризики та належним чином усуваючи їх для забезпечення безпеки та надійності банківської системи", - зазначили представники ФРС.

Тобто, тепер Федрезерв буде активно працювати в двох напрямках:

Перший. Держбанки мусять отримувати відповідні дозволи у ФРС для проведення операцій з доларовими токенами чи стейблкоїнами. Мова йде про випуск, зберігання, транзакції та ін. Такий підхід допоможе ФРС переконатися в тому, що банківська установа має відповідні потужності для роботи із криптовалютами та зможе гарантувати безпечне здійснення діяльності.

Підписуйтеся на YouTube-канал delo.uaДругий. Підконтрольні банки можуть працювати із криптоактивами, наприклад, надавати послуги зберігання криптоактивів як депозитарії, але за умови виконання відповідних законів про права споживачів, боротьбу з відмиванням грошей, фінансування тероризму тощо. Тобто, регулятор буде ретельно стежити за тим, як фінустанови виконують усі необхідні вимоги.

Оновлена політика ФРС щодо стейблкоїнів виглядає логічною, оскільки ще у червні голова регулятора Джером Пауелл зазначив: платіжні стейблкоїни – це гроші, тож Федрезерв повинен відігравати певну роль у схваленні їх випуску в США. Як тоді писало видання The Block, чиновник зробив відповідну заяву під час свідчення перед Комітетом з фінансових послуг Палати представників у Конгресі.

"Ми сприймаємо платіжні стейблкоїни як гроші. Ми вважаємо, що було б доцільно мати досить серйозну федеральну роль у тому, що відбувається зі стейблкоїнами в майбутньому. Тож залишити нам слабку роль і дозволити створення великої кількості приватних грошей на рівні штату було б помилкою", - звернув увагу голова ФРС Джером Пауелл.

Що представляє собою ринок стейбклоїнів у світі

Стейблкоїни - це криптоактив, який вважається стабільним, оскільки курс "монет" прив’язаний до звичайних валют (долар, євро) або біржових товарів (нафта, золото). Стейблкоїни відіграють важливу роль на ринку криптоактивів. Зокрема, інвестори можуть зберігати в цих токенах свої кошти, не сильно переймаючись стрибками котирувань. Це дуже зручно, особливо коли ринок криптовалют демонструє значні коливання цін. В такі періоди невигідно переводити "монети" у класичну готівку, адже комісія може бути високою.

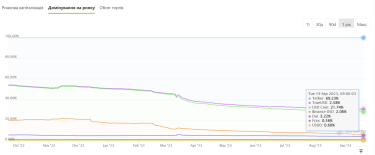

Згідно з даними порталу Coingecko, в середині вересня ринкова капіталізація стейблкоїнів досягла відмітки в $124 млрд, а обсяг торгів досяг $30,6 млрд. Зокрема, найбільші долі на цьому ринку мають такі "монети":

- Tether (USDT) - 69,23% (рік тому - 45,71%). Капіталізація - $83 млрд, обсяг торгів - $22,3 млрд.

- USD Coin (USDC)- 21,74% (рік тому - 33,72%). Капіталізація - $26 млрд, обсяг торгів - $4,7 млрд.

- Dai (DAI) - 3,22% (рік тому - 4,31%). Капіталізація - $3,8 млрд, обсяг торгів - $77,9 млн.

- TrueUSD (TUSD) - 2,58% (рік тому - 0,73%). Капіталізація - $3 млрд, обсяг торгів - $389,4 млн.

- Binance USD (BUSD) - 2,06% (рік тому - 14,13%). Капіталізація - $2,4 млрд, обсяг торгів $626 млн.

Чому виникла потреба в регулюванні стейлбкоїнів

Як вже писало Delo.ua, американська влада почала серйозно думати над необхідністю регулювання ринку криптовалют навесні 2022 року, коли краху зазнав стейблкоїн TerraUSD (UST). Нагадаємо, що спочатку монета була прив’язана до курсу долару США, але токен не мав реальних резервів у "зелених". Фактично курс UST підтримував стабільність завдяки складному поєднанню алгоритмів та спорідненому токену LUNA.

В цілому, цей проєкт вважався успішним, оскільки в нього вірила криптоспільнота та готова була вкладати власні кошти у платформу кредитування Anchor. Проблеми розпочалися у травні 2022 року. Команда вирішила відв’язати TerraUSD від долару. Це призвело до різкого зниження вартості UST та LUNA. Інвестори почали масово виводити гроші з платформи кредитування Anchor. Відомо, що у всьому світі вкладники TerraUSD та Luna втратили загалом близько $42 млрд.

Хоча пізніше цей проєкт трансформували та вдихнули у нього нове життя, представники Конгресу серйозно взялися за процес переводу ринку стейблкоїнів у легальне поле. Навесні та влітку цього року вже було представлено декілька варіантів відповідного законопроекту.

Зокрема, в одному з документів Комітет із фінансових послуг Палати представників Конгресу США представив 5 важливих новацій:

1. Від емітентів стейлбкоїнів вимагатимуть зформувати резерви для підтримання курсу хоча б на рівні 1:1.

2. Резерви можуть включати долари, депозити до запитання, казначейські векселі та ін.

3. ФРС відповідатиме за небанківські емітенти стейблкоїнів, наприклад, Tether (USDT) та USD Coin (USDC).

4. Федеральні регулятори будуть контролювати діяльність банків або кредитних установ, якщо вони захочуть випустити стейблкоїни.

5. Якщо організація вирішить створити стейблкоїни без дозволу регуляторів, це каратиметься перебуванням у в’язниці на строк до 5-ти років та штрафом у розмірі $1 млн.

Поки що згадані документи можна вважати чернетками, оскільки демократи та республіканці не можуть досягти компромісу в певних моментах. Зокрема, представники Республіканської партії хочуть надати регуляторним органам більше повноважень для контролю емітентів стейблкоїнів. Натомість у Демократичній партії пропонують посилити можливості ФРС, надавши цьому органу право попереднього вето на реєстрацію емітентів. Також в політиків виникають питання щодо схем по захисту прав споживачів, класифікації цифрових активів, запуску мораторію та ін. Тож скільки часу займе в політиків пошук консенсусу – наразі невідомо.

Чому Конгрес виступає проти політики ФРС

Варто зазначити, що відсутність домовленостей по законопроєкту - не єдина проблема політиків. Представники Конгресу також занепокоєні новими діями Федрезерву щодо контролю банків та їх криптооперацій. Наприкінці серпня три члени Комітету Палати представників з питань фінансових послуг від республіканців надіслали лист на ім’я голови ФРС Джерома Пауелла, в якому скаржаться на дії регулятора, передає видання Ledgerinsights. В своїй заяві політики зазначають: нова стратегія ФРС гальмує прийняття відповідного законодавства про ринок стейблкоїнів.

"Ми стурбовані тим, що ці дії вживаються для того, щоб підірвати прогрес, досягнутий Конгресом у створенні режиму регулювання платіжних стейблкоїнів. Більше того, якщо ці листи ФРС залишаться на місці, вони, безсумнівно, утримають фінансові установи від участі в екосистемі цифрових активів", — йдеться в листі, який підписав голова комітету Патрік МакГенрі та голови двох підкомітетів Білл Хейзенга та Френч Хілл.

Треба зазначити, що влітку комітет Конгресу схвалив останню версію законопроекту про стейблкоїни, але не отримав підтримки обох партій через розбіжності у питанні ролі ФРС в регулюванні крипторинку. Законопроект ще має прийняти повний склад палати представників, сенат і президент.

"Скоріш за все, конгресменів засмучує час надсилання листів ФРС через два тижні після ухвалення законопроекту комітетом. Частково вони сприймають листи як такі, що суперечать законопроекту", - говориться у матеріалі Ledgerinsights.

Не дивно, що конгресмени вимагають від ФРС всю інформацію стосовно посилення регулювання держбанків, які працюють зі криптовалютами. Зокрема, планують проаналізувати:

- всю внутрішню комунікацію про листи ФРС.

-

чи можна переглянути рішення щодо банків.

-

які критерії регулятор використовує для прийняття рішень.

Федрезерв має відповісти на офіційний запит представників Конгресу до кінця вересня.

Чому ФРС вирішило контролювати стейблкоїни в банках

На перший погляд може здатися, що дії ФРС виглядають як намагання збільшити роль в регулюванні криптогалузі США. Можливо, такі мотиви реальні. Але представники Федрезерву керуються й іншими причинами: мова йде про захист фінансової системи від повторення сценаріїв весіняного банкопаду в США.

Delo.ua вже писало, що восени 2022 року криза наздогнала відому криптобіржу FTX. Тоді стало відомо, що левова частка активів компанії Alameda Research була зосереджена у FTT – власних токенах криптобіржі FTX. А очільником Alameda Research та одним із засновників FTX був Сем Бенкман-Фрід. Після цієї новини клієнти почали масово виводити гроші, компанія не змогла задовольнити хвилю заявок, курс FTT обвалився.

Далі компанія подала документи про банкрутство, що дає можливість FTX працювати, доки йде робота по погашенню зобов’язань перед кредиторами. Водночас з цим, нова команда криптобіржі не виключає, що роботу проєкту вдасться відновити.

Після FTX криза накрила й банківський сектор США. Навесні 2023 року банкротами стали три великих гравця, які активно проводили операції з віртуальними активами:

- Silvergate Bank - працював з криптовалютними компаніями.

-

Silicon Valley Bank або SVB - працював із хедж-фондами та венчурними компаніями.

-

Signature Bank - робив ставку на криптобанкінг.

Падіння Silvergate відбулося через масове зняття коштів з депозитів, які зменшились з $11,9 млрд до $3,8 млрд. Ці кошти знімали клієнти – збанкрутілі компанії, зокрема, FTX. Після банк продав цінні боргові папери на $5,2 млрд, скоротив 40% персоналу, але це не допомогло втриматися на плаву.

Далі американські регулятори закрили SVB та Signature. В першому випадку це відбулося через помилки в управлінні, в другому – у спробах запобігти поширенню банківської кризи.

Клієнти трьох банків отримують свої кошти. Відповідні гарантії надали фінансові органи США – Міністерство юстиції, Федрезерв та Федеральна корпорація зі страхування вкладів (FDIC). Що стосується збанкрутілих банків, то їх активи розкуповують інші гравці фінансової системи США.

Як бачимо, декілька неочікуваних криз на ринку криптовалют спровокували не менш серйозний банкопад в США. Добре, що фінансові регулятори, зокрема, ФРС, змогли своєчасно взяти ситуацію під контроль. Логічно, що тепер ніхто не хоче повторення такого сценарію. Тому Федрезерв вводить свого роду профілактичні дії та посилює нагляд за держбанками, які планують й надалі працювати з віртуальними активами. Тим більше, що в умовах відсутності законодавчого регулювання стейблкоїнів така політика ФРС виглядає єдиною можливістю мінімізувати ризики для фінсистеми, якщо в криптоіндустрії виникнуть нові форс-мажори.

Що думають експерти про конфлікт між Конгресом та ФРС

Експерти в розмові з Delo.ua висловили думку, що нова політика Федрезерву є цілком вірною, а ось реакції представників Конгресу на дії регулятора виглядають дивно.

Зокрема, директор Crane IP Law Firm Іван Нікітченко відмітив, що ФРС має право застосовувати необхідні інструменти для регуляції грошового ринку, оскільки поки що немає відповідного законодавства для стейблкоїнів.

"Поки ринок не є законодавчо врегульованим - проблема підходів до регулювання від різних органів буде лишатися актуальною. Адже і криптоактиви, і стейблоїни мають властивості різних інструментів, тому без профільного законодавства різні органи будуть мати різні підходи".

Водночас з цим, незрозуміло, як саме ФРС може гальмувати прийняття законів, адже ця функція відноситься виключно до компетенції Конгресу, каже Нікітченко. Справа в тому, що Федрезерв не має права законодавчої ініціативи. Тим більше, що поточний законопроект був представлений членами Конгресу.

Згоден з цим і фінансовий аналітик Андрій Шевчишин. Експерт вважає, що ФРС взялася за наведення ладу на крипторинку. Мета відомства - врегулювати ринок, не допустити перекосів та зробити його прозорішим для контролюючих органів. Також необхідно врегулювати облік криптовалют на рахунках, вирішити проблеми із забезпеченням стейблкоїнів – це дозволить максимально захистити клієнтів та підготувати ринок до запуску різних проектів.

"Найголовніше для стейблкоїнів - це реальне забезпечення, можливо, навіть контрольоване регулятором. Забезпечення ідентифікації. Прозорість транзакцій, з погляду недопущення обходу податків, чи фінансування злочинних проектів".

Водночас з цим, Іван Нікітченко каже, що американська влада має нарешті визначитися, в якому статусі має знаходитися ринок криптовалюти. Тобто є два варіанти:

Перший - визнати криптовалюту альтернативою грошам центробанків. Тоді "монети" повинні апріорі бути вільними від регулювання.

Другий - розглядати криптовалюту як різновид традиційних грошей. В цьому випадку токени просто використовують інші механізми емісії та обігу.

"Поки все виглядає як другий варіант. Якщо так, то головним гравцям цього ринку вигідно якнайшвидше законодавчо врегулювати цей ринок та віддати ринковий нагляд відповідним органам, наприклад, ФРС або Комісії з цінних паперів США (SEC). Якщо буде реалізовано такий сценарій, може виявитися, що криптовалюта - це звичайні електронні гроші, тобто, коли під еквівалент "традиційних грошей" емітується відповідна кількість електронних грошей", - пояснює Іван Нікітченко.

Як дії ФРС вплинуть на ринок криптовалют

Загалом незважаючи на жорсткі дії Федрезерву, курс біткоїну знаходиться в тренді росту, вважає співзасновник BitMEX Артур Хейс, передає видання Cointelegraph. Цей тренд розпочався, коли регулятор запустив програму по стабілізації банківської системи та виділив на ці міри біля $25 млрд. У вересні, згідно з даними Coinmarketcap, "монета" піднялась майже на 19% в річному розрізі. Але найбільша динаміка зростання цифрового «золота» проявиться через 6-12 місяців. Тому трейдери розглядають інвестиції в біткоїн як один з варіантів для своїх основних активів.

"По суті, що ФРС зробила, - це захист усієї банківської системи, сказавши: «Будь ласка, дайте мені свої облігації, що знецінюються. І я дам вам свіжих доларів", - сказав Хейс.

На думку Хейса, біткоїн працюватиме добре навіть в умовах, якщо ФРС або інші центробанки продовжуватимуть підвищувати процентні ставки, щоб забезпечити економічну жорсткість, або якщо вони "надрукують більше грошей".

"За обох сценаріїв, незалежно від того, підвищує чи скорочує ФРС, ми як індустрія криптовалюти перебуваємо в хорошому становищі", - впевнений Хейс.

Своєю чергою, Андрій Шевчишин звертає увагу на те, що банківська система є частиною крипторинку. Тому точкою входу в крипторинок та точкою виходу з неї є фіатні гроші. В цій схемі найбільш вузькою точкою виступають стейблкоїни чи інші монети, забезпечені активами. Тому їх регулювання має відповідати необхідним вимогам. Тож логічно, що ФРС посилює контроль за банками в частині проведення операцій з криптовалютами.

"Але жорсткі дії Федрезерву переважно негативно оцінюється фінансовими ринками та можуть спровокувати паніку серед інвесторів, які можуть швидко позбавитися ризикових активів, зокрема, криптовалюти. Тож ФРС має діяти обережно, щоб дійсно стабілізувати індустрію, а не навести там ще більший безлад".

Тому в цій ситуації інвестори мають ретельно слідкувати за новинами з крипторинку, щоб обрати оптимальні стратегію вкладання грошей в "монети". Для цього, зокрема, варто використовувати такі підходи, як довгострокові інвестиції та диверсифікація.

"Жорсткий ризик-менеджмент допоможе інвестору чітко визначити можливі ризики та сценарії своїх дій при їх реалізації", - впевнений Шевчишин.